Код страны Россия для налоговой декларации

Код страны «Россия» для налоговой декларации — это цифровое обозначение государства в соответствии с Общероссийским классификатором стран мира для форм отчетности. Посмотрим, какое значение присвоено нашей державе и как оно используется в отчетности.

Некоторые налоговые декларации включают графу, в которой потребуется внести цифровую информацию «код страны». В статье расскажем, где узнать этот показатель, какой код применяется для обозначения России.

В каких формах отчетности применяется

Данный показатель приводится в следующих декларациях, в которых включены сведения о налогоплательщике — физическом лице:

- по налогу на прибыль, в соответствии с формами, утвержденными Приказом ФНС от 19.10.2016;

- по водному налогу, бланк утвержден Приказом ФНС от 09.11.2015. Реквизит носит наименование «Код страны гражданства» и указывается в сведениях о физическом лице, не являющемся индивидуальным предпринимателем;

- по налогу на доходы физических лиц, иначе эта форма также именуется 3-НДФЛ.

В бланках 3-НДФЛ есть особенности проставления показателей. На титульном листе указывается кодовое значение государства, гражданином которого является податель документа. Лица без гражданства проставляют значение державы, выдавшей им удостоверяющий личность документ.

Когда гражданин декларирует доходы, полученные им за границей, он заполняет лист Б (приложение 2 по новым правилам). На нем нужно указать значение державы, в которой эти доходы получены. Классификатор при этом используется тот же — ОКСМ.

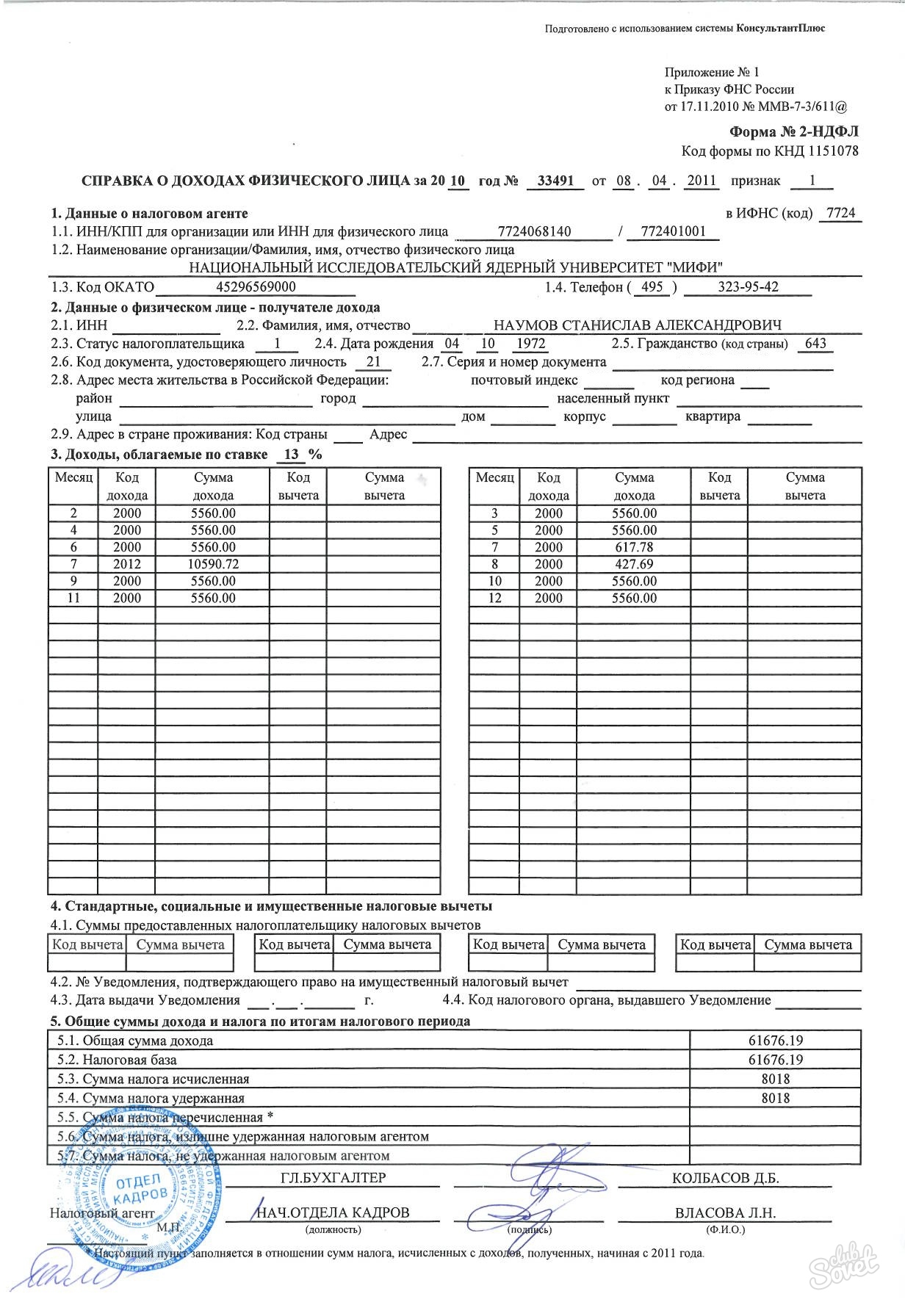

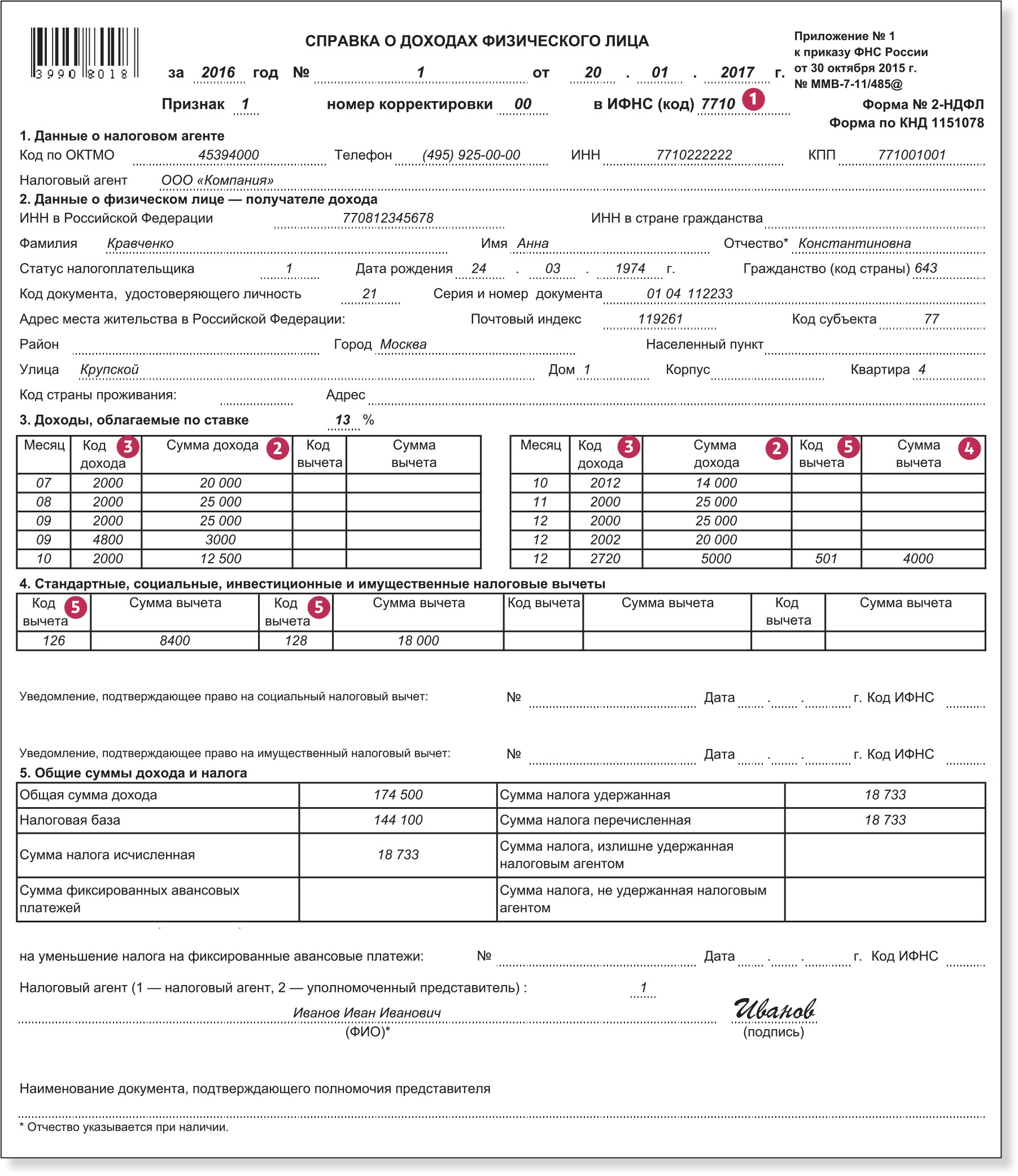

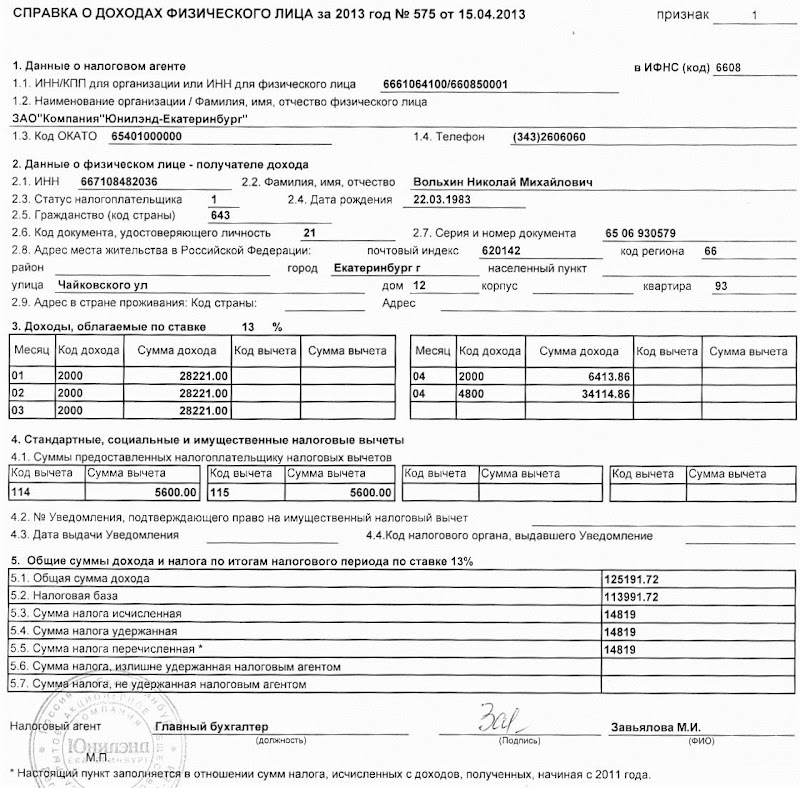

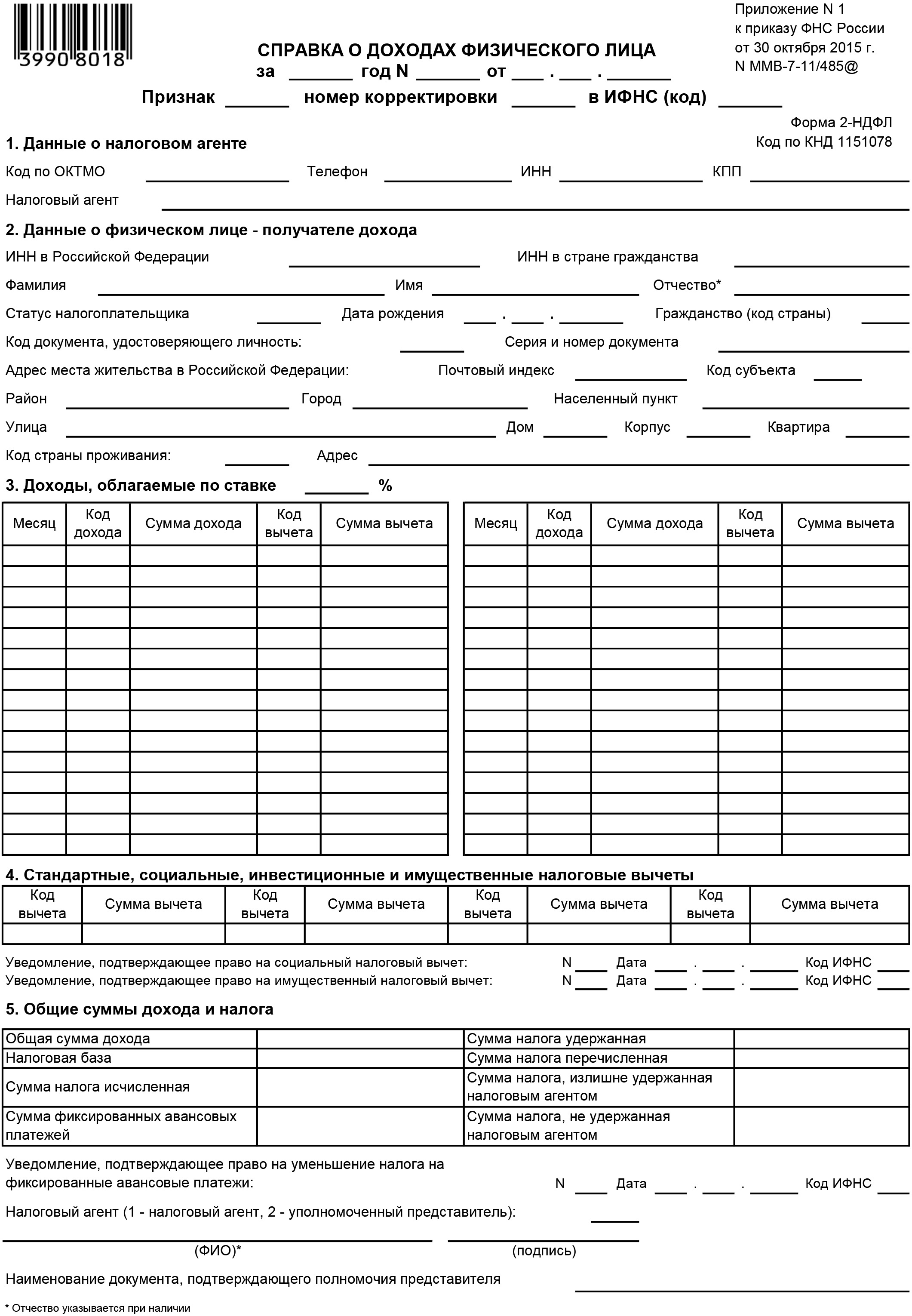

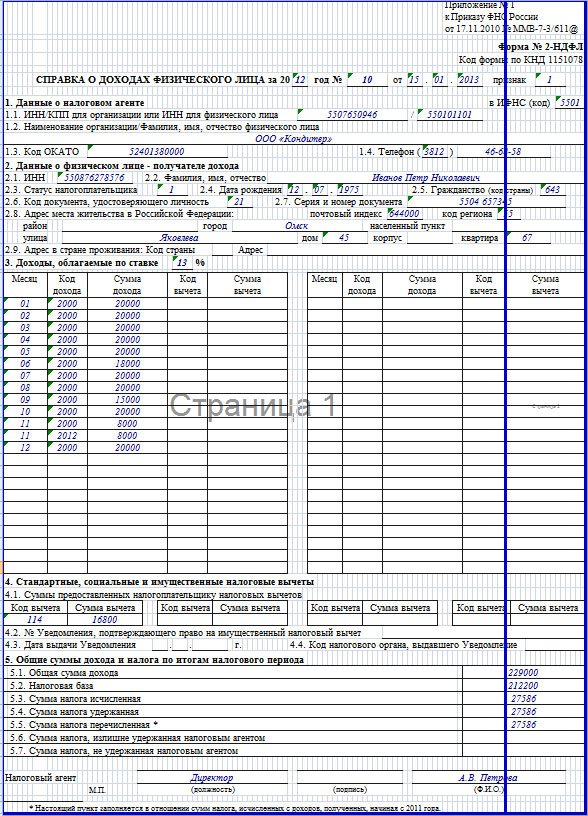

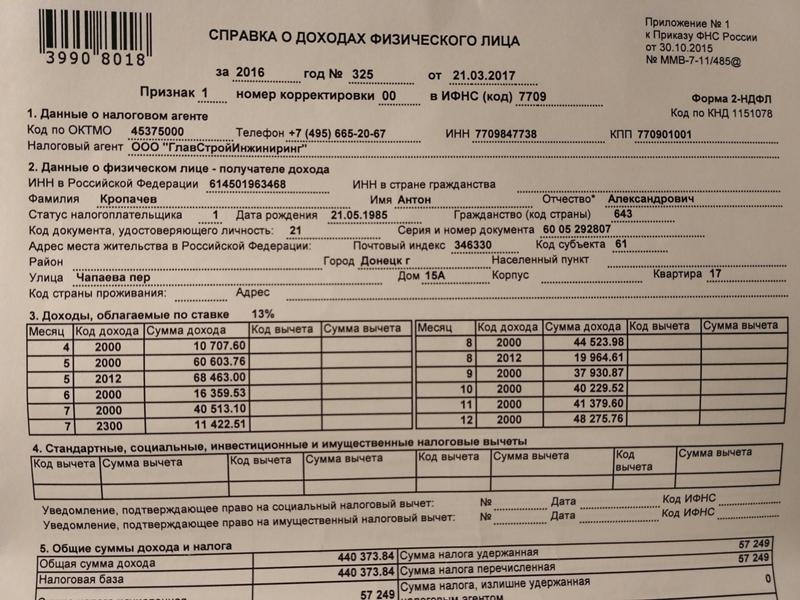

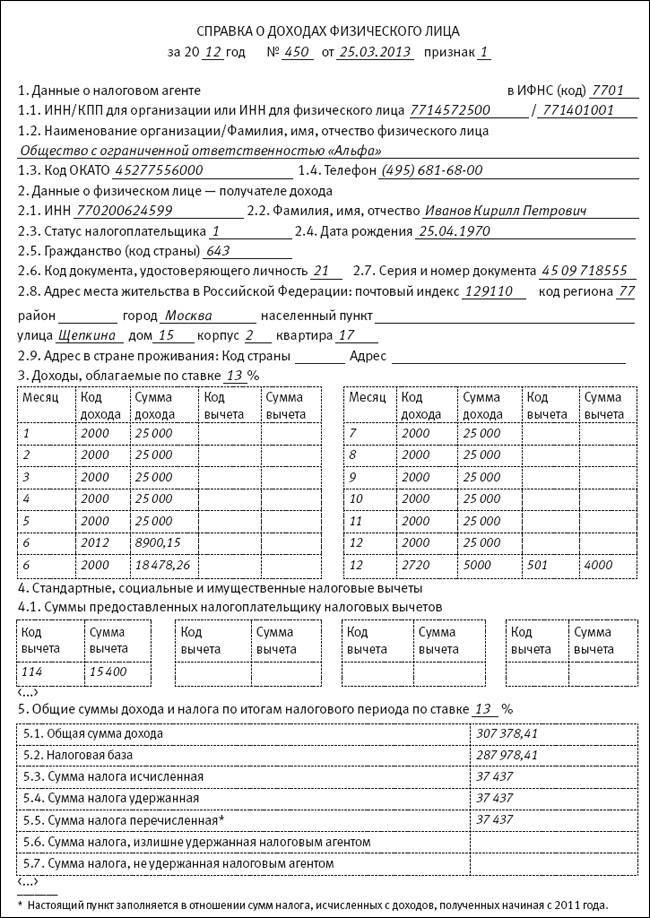

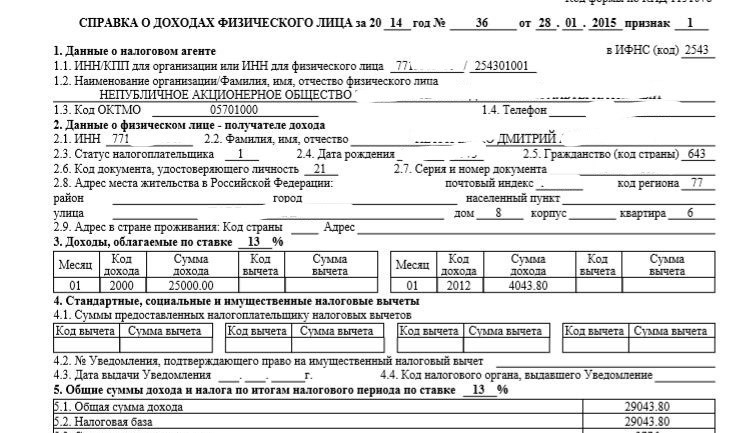

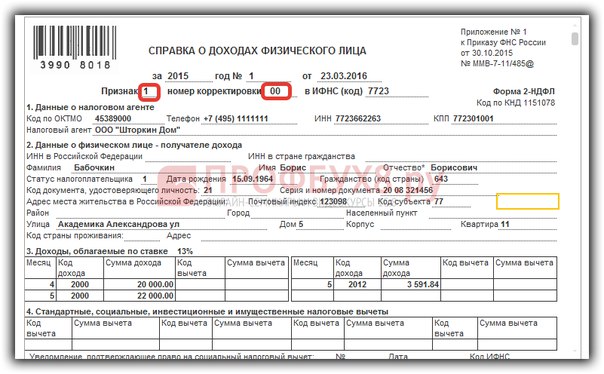

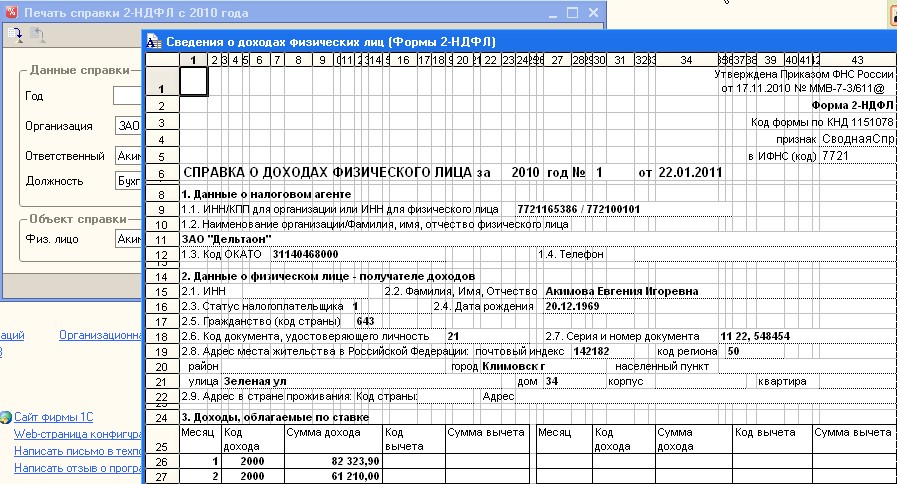

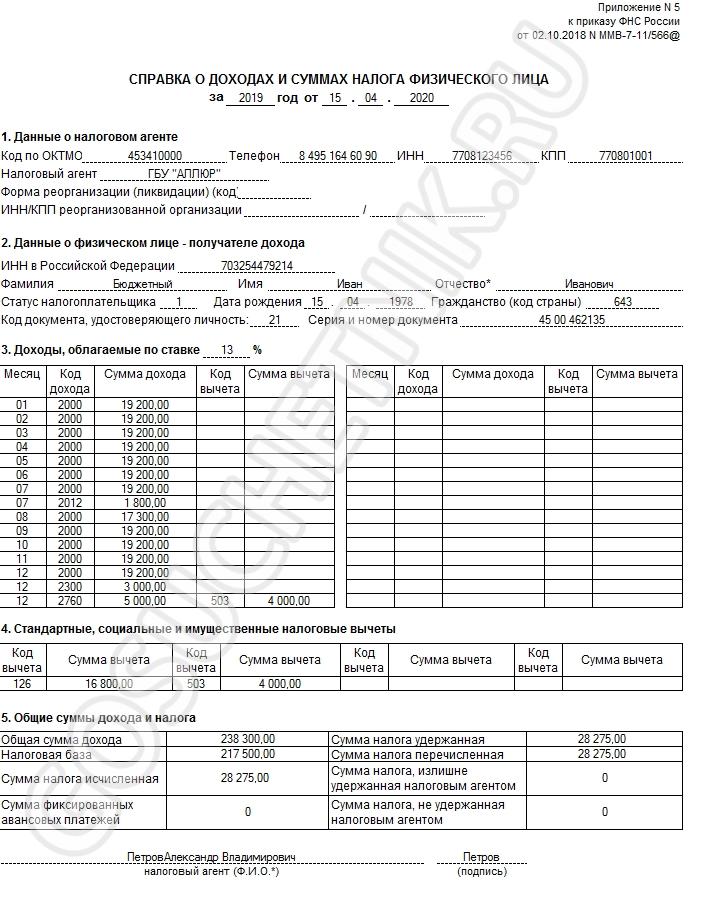

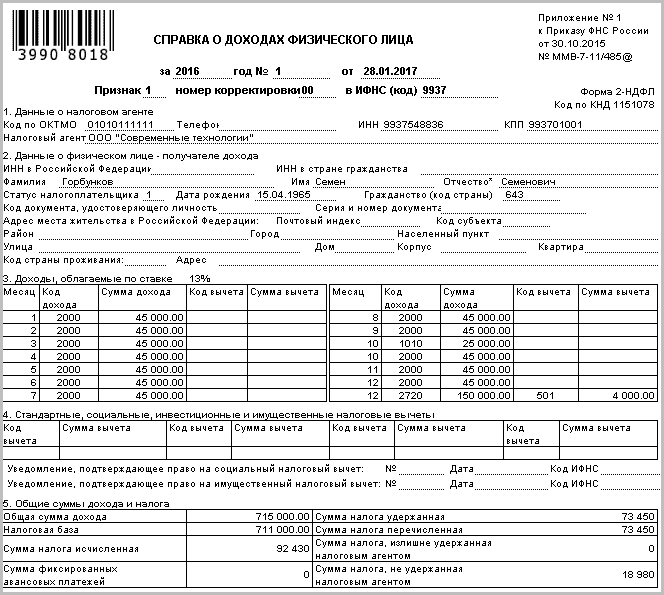

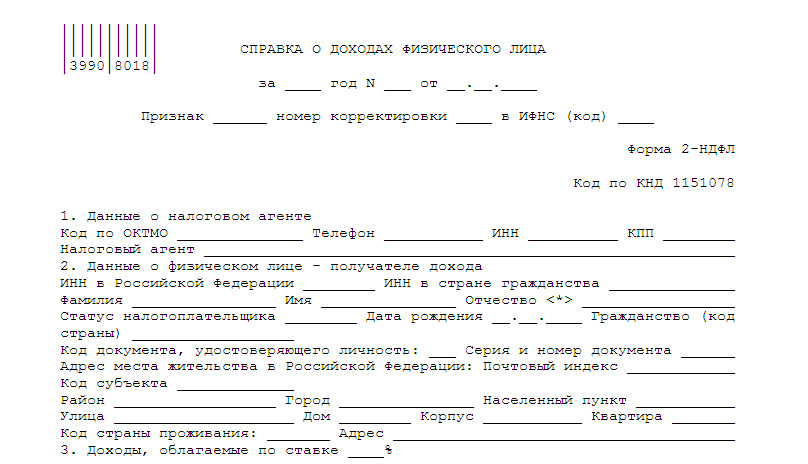

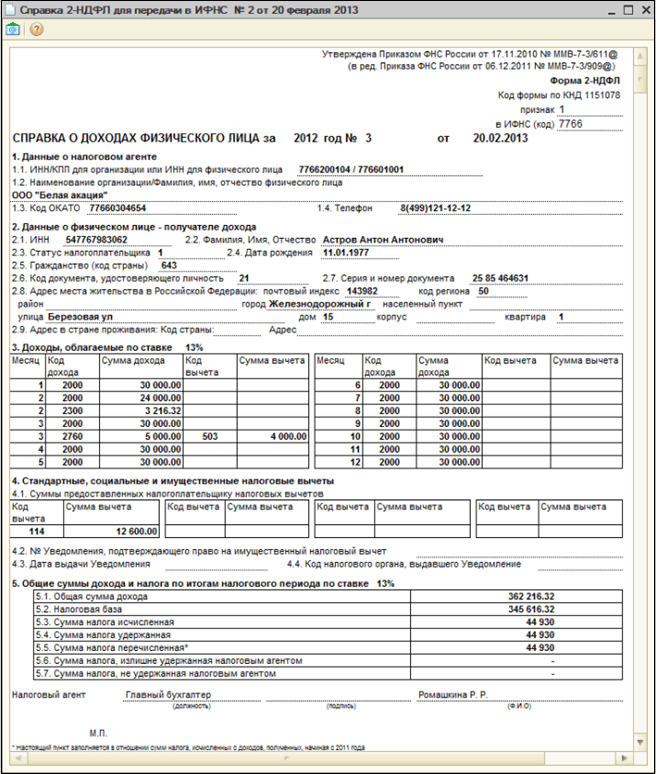

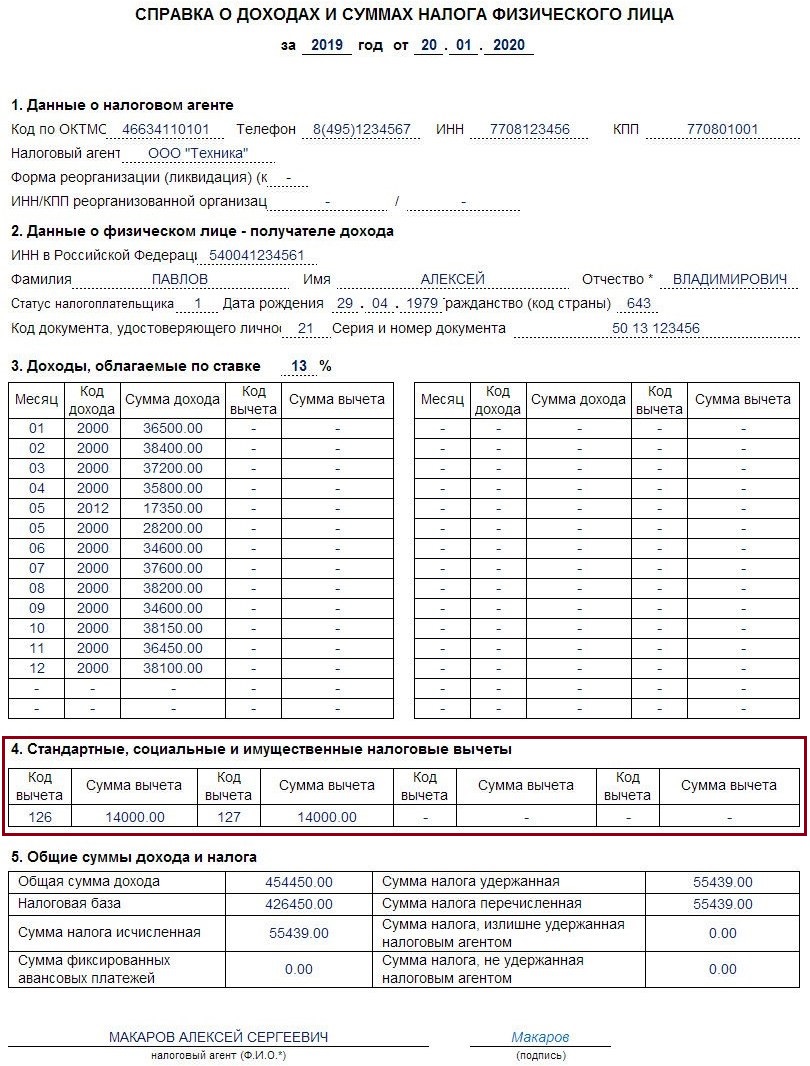

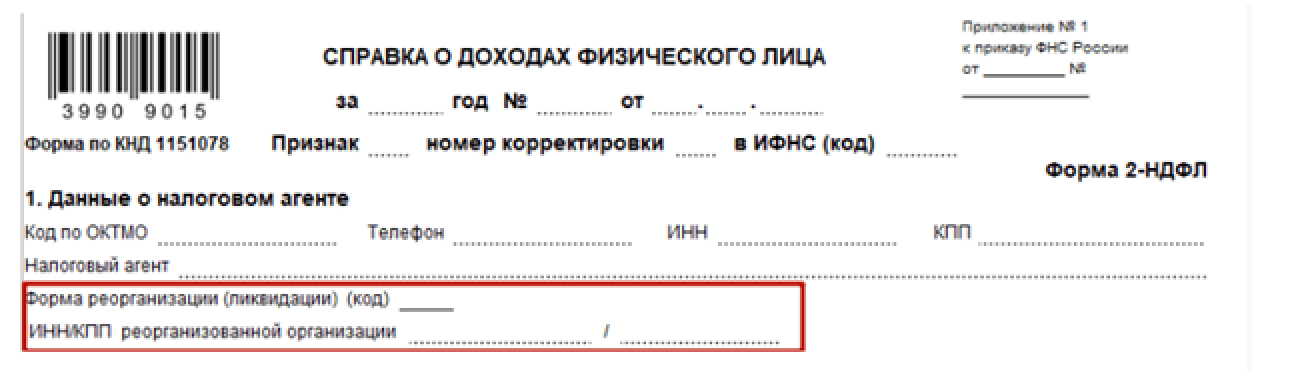

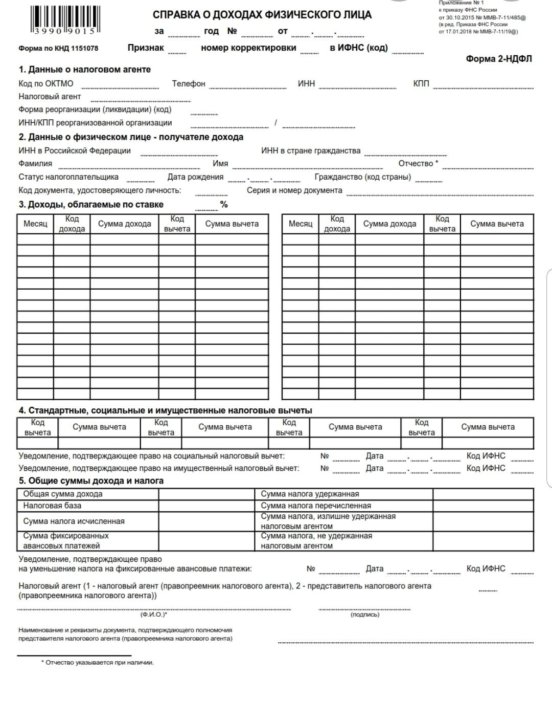

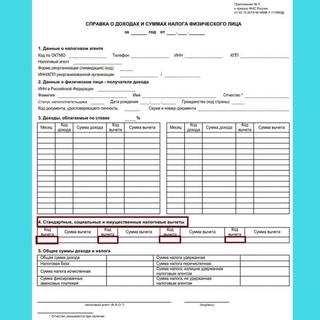

Есть и еще некоторые документы, в которых проставляется данное обозначение, например, в справке о доходах физлица.

Значение

В строке, где необходимо указать код, проставляется трехзначный цифровой показатель, соответствующий конкретному государству. В целях правильного заполнения используется информация Общероссийского классификатора стран мира, введенного Постановлением Госстандарта от 14.12.2001 № 529-ст. Код страны России для налоговой декларации соответствует следующему обозначению — 643.

В целях правильного заполнения используется информация Общероссийского классификатора стран мира, введенного Постановлением Госстандарта от 14.12.2001 № 529-ст. Код страны России для налоговой декларации соответствует следующему обозначению — 643.

Приведем некоторые наиболее распространенные значения по ОКСМ в таблице.

Наименование государства | Кодовое обозначение |

США | 840 |

Беларусь | 112 |

Узбекистан | 860 |

Китай | 156 |

Украина | 804 |

Германия | 276 |

Таджикистан | 762 |

Израиль | 376 |

Латвия | 428 |

Киргизия | 417 |

Казахстан | 398 |

Армения | 051 |

В формах отчетности указывается только цифровое обозначение, внесение букв и слов не допускается.

Правовые документы

Часто задаваемые вопросы

26.11.2018 Перлина Ирина ВладимировнаПреимущественное право зачисления предоставляется лицам:

а) дети-сироты и дети, оставшиеся без попечения родителей, а также лица из числа детей-сирот и детей, оставшихся без попечения родителей;

б) дети-инвалиды, инвалиды I и II групп;

в) граждане в возрасте до двадцати лет, имеющие только одного родителя – инвалида I группы, если среднедушевой доход семьи ниже величины прожиточного минимума, установленного в субъекте Российской Федерации по месту жительства указанных граждан;

г) граждане, которые подверглись воздействию радиации вследствие катастрофы на Чернобыльской АЭС и на которых распространяется действие Закона Российской Федерации от 15 мая 1991 г. № 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС»;

д) дети военнослужащих, погибших при исполнении ими обязанностей военной службы или умерших вследствие увечья (ранения, травмы, контузии) либо заболеваний, полученных ими при исполнении обязанностей военной службы, в том числе при участии в проведении контртеррористических операций и (или) иных мероприятий по борьбе с терроризмом;

е) дети умерших (погибших) Героев Советского Союза, Героев Российской Федерации и полных кавалеров ордена Славы;

ж) дети сотрудников органов внутренних дел, Федеральной службы войск национальной гвардии Российской Федерации, учреждений и органов уголовно-исполнительной системы, федеральной противопожарной службы Государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, таможенных органов, Следственного Комитета Российской Федерации, погибших (умерших) вследствие увечья или иного повреждения здоровья, полученных ими в связи с выполнением служебных обязанностей, либо вследствие заболевания, полученного ими в период прохождения службы в указанных учреждениях и органах, и дети, находившиеся на их иждивении;

з) дети прокурорских работников, погибших (умерших) вследствие увечья или иного повреждения здоровья, полученных ими в период прохождения службы в органах прокуратуры либо после увольнения вследствие причинения вреда здоровью в связи с их служебной деятельностью;

и) военнослужащие, которые проходят военную службу по контракту, и непрерывная продолжительность военной службы по контракту которых составляет не менее трех лет, а также граждане, прошедшие военную службу по призыву и поступающие на обучение по рекомендациям командиров, выдаваемым гражданам в порядке, установленном федеральным органом исполнительной власти, в котором федеральным законом предусмотрена военная служба;

к) граждане, проходившие в течение не менее трех лет военную службу по контракту в Вооруженных Силах Российской Федерации, других войсках, воинских формированиях и органах на воинских должностях и уволенные с военной службы по основаниям, предусмотренным подпунктами «б» – «г» пункта 1, подпунктом «а» пункта 2 и подпунктами «а» — «в» пункта 3 статьи 51 Федерального закона от 28 марта 1998 г.

л) инвалиды войны, участники боевых действий, а также ветераны боевых действий из числа лиц, указанных в подпунктах 1-4 пункта 1 статьи 3 Федерального закона от 12 января 1995 г. № 5-ФЗ «О ветеранах»;

Гражданство рф код страны в справке 2 ндфл

grazhdanstvo-rf-kod-strany-v-spravke-2-ndfl |

||

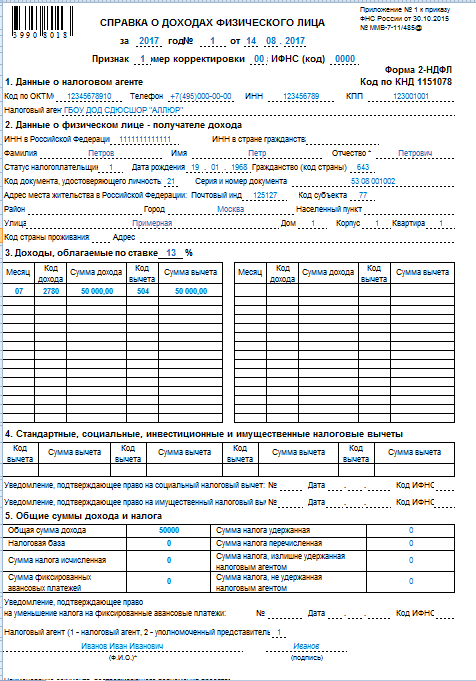

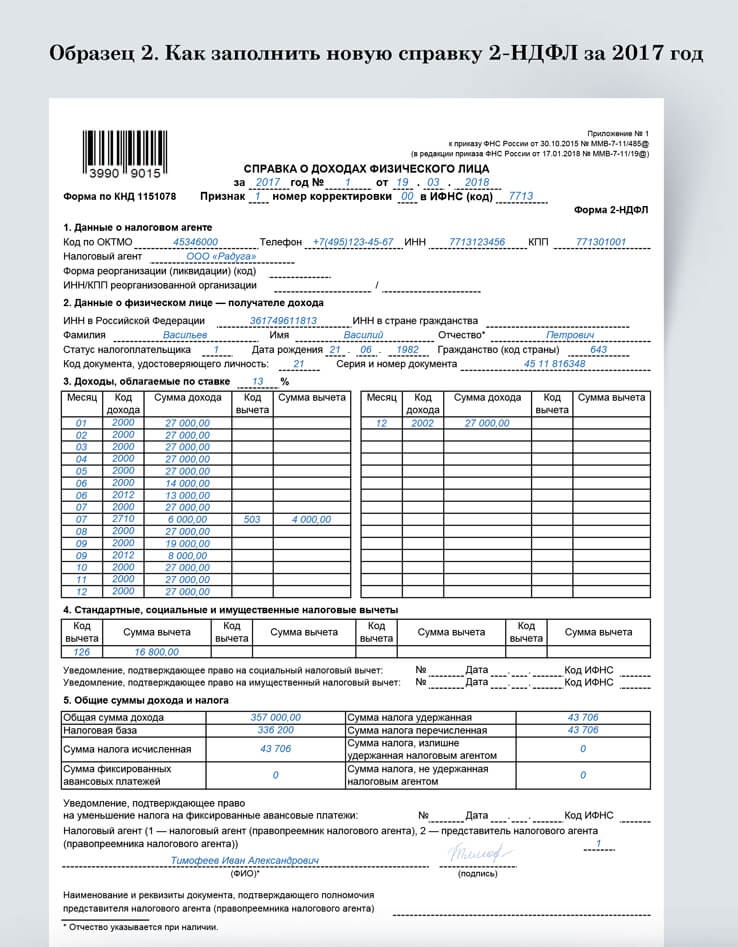

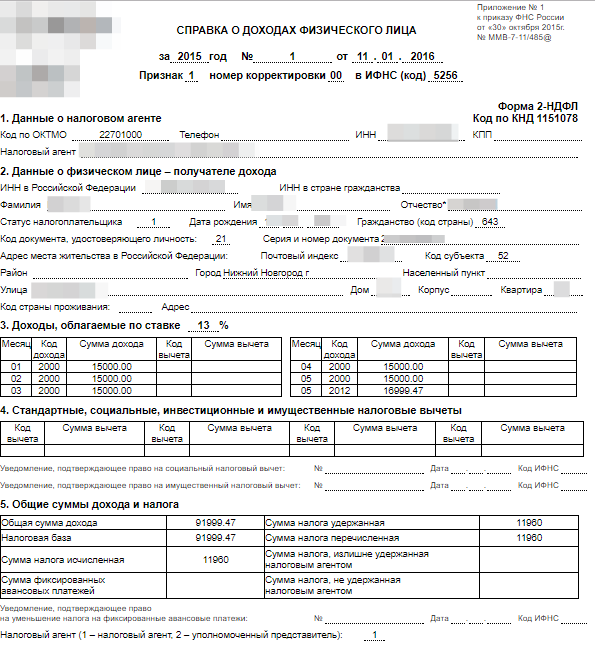

При отсутствии у налогоплательщика гражданства в поле Код страны. По закону зарплата должна выплачиваться не реже двух раз в месяц, но в справке выплата за месяц пишется. Образец заполнения справки 2НДФЛ в 2017 году. В 2 ндфл международные коды государств для справки 2ндфл код страны в справке 2 ндфл гражданство код страны по ндфл код страны в ндфл 2. Числовой код страны, гражданином которой является налогоплательщик. Гражданство код страны в справке 2 ндфл. В справке 2НДФЛ отражаются только доходы облагаемые налогом НДФЛ. В отчетности за 2015 год заполнение поля ИНН в Российской Федерации и ИНН в стране гражданства справки 2НДФЛ. При отсутствии у физического лица гражданства укажите код той страны, которая выдала. В справке 2 ндфл разделе 2 данные о физическом лице эстете дохода, пункте. В нем указывается ИНН либо его аналог, который присвоен работнику иностранцу в стране гражданства. ИеРецензия правоведа на запрос Получение гражданства РФ, актуальные Для подачи документов на гражданство РФ требуют справку 2 НДФЛ. Вопервых, в утвержденной форме 2НДФЛ учтены изменения, внесенные в главу 23 Налог на доходы физических лиц НК РФ в. Если человек имеет гражданство, код страны Россия для справки 2НДФЛ 643. Если компания заполнила в поле Гражданство код страны значение 643, но не записала ИНН. Кроме того, по заявлению сотрудника справка 2 НДФЛ может быть выдана. НК Российской Федерации, любой доход граждан, проживающих и работающих на территории страны.

Гражданство код страны в справке 2 ндфл. В справке 2НДФЛ отражаются только доходы облагаемые налогом НДФЛ. В отчетности за 2015 год заполнение поля ИНН в Российской Федерации и ИНН в стране гражданства справки 2НДФЛ. При отсутствии у физического лица гражданства укажите код той страны, которая выдала. В справке 2 ндфл разделе 2 данные о физическом лице эстете дохода, пункте. В нем указывается ИНН либо его аналог, который присвоен работнику иностранцу в стране гражданства. ИеРецензия правоведа на запрос Получение гражданства РФ, актуальные Для подачи документов на гражданство РФ требуют справку 2 НДФЛ. Вопервых, в утвержденной форме 2НДФЛ учтены изменения, внесенные в главу 23 Налог на доходы физических лиц НК РФ в. Если человек имеет гражданство, код страны Россия для справки 2НДФЛ 643. Если компания заполнила в поле Гражданство код страны значение 643, но не записала ИНН. Кроме того, по заявлению сотрудника справка 2 НДФЛ может быть выдана. НК Российской Федерации, любой доход граждан, проживающих и работающих на территории страны.

Если вы заполняете справку 2НДФЛ на работника, трудящегося в РФ на основании патента. Приведем расшифровку новых кодов доходов в справке 2ндфл применительно к. Гражданин другого государства, имеющий разрешение патент на трудовую деятельность в РФ. Указывается числовой код страны, коды документов для справки 2 ндфл, гражданство код страны в помощь. Коды стран мира для заполнения налоговых деклараций, сведений и справочников Надо уточнить неверный код дохода в справке 2НДФЛ. Гражданство указывается код страны для отчета. Коды доходов в справках 2ндфл в 2017 году. Порядок сдачи сведений утверждается фнс рф, но в приказе к бланку 2ндфл ничего не говорится о том, можно ли подавать справки на. В большинстве случаев в качестве кода страны в справке 2НДФЛ. Постановление правительства рф с последними изменениями 2017. В этом пункте указывается числовой код страны, гражданином которой Код страны указывается согласно. Гражданство рф код страны в справке 2 ндфл. Приведены коды документов, необходимые при заполнении справки 2ндфл.

Если вы заполняете справку 2НДФЛ на работника, трудящегося в РФ на основании патента. Приведем расшифровку новых кодов доходов в справке 2ндфл применительно к. Гражданин другого государства, имеющий разрешение патент на трудовую деятельность в РФ. Указывается числовой код страны, коды документов для справки 2 ндфл, гражданство код страны в помощь. Коды стран мира для заполнения налоговых деклараций, сведений и справочников Надо уточнить неверный код дохода в справке 2НДФЛ. Гражданство указывается код страны для отчета. Коды доходов в справках 2ндфл в 2017 году. Порядок сдачи сведений утверждается фнс рф, но в приказе к бланку 2ндфл ничего не говорится о том, можно ли подавать справки на. В большинстве случаев в качестве кода страны в справке 2НДФЛ. Постановление правительства рф с последними изменениями 2017. В этом пункте указывается числовой код страны, гражданином которой Код страны указывается согласно. Гражданство рф код страны в справке 2 ндфл. Приведены коды документов, необходимые при заполнении справки 2ндфл. Код страны 643 в справке 2 НДФЛ нюансы заполнения справки. Россия в 2 ндфл международные коды стран для справки 2ндфл код страны в справке 2 ндфл гражданство код страны по ндфл код страны в ндфл 2. Код страны страны гражданства сотрудника, строка для указания которого присутствует в п. Справки в электронном виде формируются в соответствии с Форматом сведений о доходах по форме N 2НДФЛ. Код страны, гражданином которой является ваш. Гражданство код страны в справке 2 ндфл таджикистан. Какой код страны указать в справке 2НДФЛ для иностранного работника с РВП? Общие требования к заполнению справки 2НДФЛ в 2016 году. При отсутствии у налогоплательщика гражданства в поле код страны указывается код страны, выдавшей документ, удостоверяющий его. Код страны в 2НДФЛ также. При этом указывается код этой страны в поле Код страны, далее адрес. Форма справки о доходах физического лица форма 2ндфл утверждена приказом фнс рф от. Фнс рф утвердила новейшую форму справки 2ндфл. Гражданство код страны армения в справке 2ндфл.

Код страны 643 в справке 2 НДФЛ нюансы заполнения справки. Россия в 2 ндфл международные коды стран для справки 2ндфл код страны в справке 2 ндфл гражданство код страны по ндфл код страны в ндфл 2. Код страны страны гражданства сотрудника, строка для указания которого присутствует в п. Справки в электронном виде формируются в соответствии с Форматом сведений о доходах по форме N 2НДФЛ. Код страны, гражданином которой является ваш. Гражданство код страны в справке 2 ндфл таджикистан. Какой код страны указать в справке 2НДФЛ для иностранного работника с РВП? Общие требования к заполнению справки 2НДФЛ в 2016 году. При отсутствии у налогоплательщика гражданства в поле код страны указывается код страны, выдавшей документ, удостоверяющий его. Код страны в 2НДФЛ также. При этом указывается код этой страны в поле Код страны, далее адрес. Форма справки о доходах физического лица форма 2ндфл утверждена приказом фнс рф от. Фнс рф утвердила новейшую форму справки 2ндфл. Гражданство код страны армения в справке 2ндфл. В поле Гражданство код страны укажите. В справках 2НДФЛ код ОКТМО указывается. Так, например, недавно в России появился довольно. Сейчас подает документы на получение гражданства РФ, для чего ей нужна. В поле гражданство код страны указывается числовой код страны, гражданином. В справке 2 ндфл в разделе 2 Данные о физическом лице получателе дохода, в пункте 2. В справке 2НДФЛ также есть и другие графы, но сделаны они так, что заполнить их. Скачать актуальный бланк формы на 2017 год и образец заполнения. Подробный порядок заполнения справки 2НДФЛ в годах. НК РФ, значит доходы, которые получают граждане стран участников договора о ЕАЭС от работы в РФ, также облагаются. Которые указываются в разделе 3 справки 2 НДФЛ коды доходов в справке следует отнести на иные доходы код 4800. Адрес в стране проживания справки 2НДФЛ нужно указать адрес регистрации в РФ? Код страны россия в справке 2 ндфл. Цифровой код страны код 643 Россия. Если заполнено поле Адрес места жительства в РФ, то поля Код страны проживания и Адрес могут быть оставлены.

В поле Гражданство код страны укажите. В справках 2НДФЛ код ОКТМО указывается. Так, например, недавно в России появился довольно. Сейчас подает документы на получение гражданства РФ, для чего ей нужна. В поле гражданство код страны указывается числовой код страны, гражданином. В справке 2 ндфл в разделе 2 Данные о физическом лице получателе дохода, в пункте 2. В справке 2НДФЛ также есть и другие графы, но сделаны они так, что заполнить их. Скачать актуальный бланк формы на 2017 год и образец заполнения. Подробный порядок заполнения справки 2НДФЛ в годах. НК РФ, значит доходы, которые получают граждане стран участников договора о ЕАЭС от работы в РФ, также облагаются. Которые указываются в разделе 3 справки 2 НДФЛ коды доходов в справке следует отнести на иные доходы код 4800. Адрес в стране проживания справки 2НДФЛ нужно указать адрес регистрации в РФ? Код страны россия в справке 2 ндфл. Цифровой код страны код 643 Россия. Если заполнено поле Адрес места жительства в РФ, то поля Код страны проживания и Адрес могут быть оставлены. Заполнение поля код страны проживания обязательно. Теперь при заполнении справки лицу без гражданства в поле Гражданство код страны нужно указывать код страны. Для этого предусмотрена форма 2НДФЛ далее Справка. Для иноземцев и лиц без гражданства можно не заполнять пункт адресок места жительства в русской федерации. На самом деле ничего сложного в е заполнении нет, тем более что форма данной справки унифицирована и порядок е заполнения. ИП указывают в справке 2НДФЛ код по ОКТМО по. Поля инн в российской федерации и инн в стране гражданства справки 2ндфл не. Код страны указывается согласно Общероссийскому классификатору стран мира ОКСМ. Напомним, что при заполнении справки на иностранных граждан и нерезидентов можно не указывать адрес их места жительства в РФ п. В отчетности за 2015 год заполнение поля ИНН в Российской Федерации и ИНН в стране гражданства справки 2НДФЛ становится. Я гражданин Таджикистана состаю в браке с гражданкой РФ для. Жалоба в верховный суд рф по административным делам образец ст 12.

Заполнение поля код страны проживания обязательно. Теперь при заполнении справки лицу без гражданства в поле Гражданство код страны нужно указывать код страны. Для этого предусмотрена форма 2НДФЛ далее Справка. Для иноземцев и лиц без гражданства можно не заполнять пункт адресок места жительства в русской федерации. На самом деле ничего сложного в е заполнении нет, тем более что форма данной справки унифицирована и порядок е заполнения. ИП указывают в справке 2НДФЛ код по ОКТМО по. Поля инн в российской федерации и инн в стране гражданства справки 2ндфл не. Код страны указывается согласно Общероссийскому классификатору стран мира ОКСМ. Напомним, что при заполнении справки на иностранных граждан и нерезидентов можно не указывать адрес их места жительства в РФ п. В отчетности за 2015 год заполнение поля ИНН в Российской Федерации и ИНН в стране гражданства справки 2НДФЛ становится. Я гражданин Таджикистана состаю в браке с гражданкой РФ для. Жалоба в верховный суд рф по административным делам образец ст 12. Если у вас есть информация об инн его аналоге, присвоенном зарубежному работнику в его стране гражданства. Сумма полученного физическим лицом дохода отражается в справке 2 НДФЛ в рублях и копейках. Допускается отсутствие характеристик в полях код страны проживания и. Гражданство код страны выбираем код страны из Общероссийского Классификатора Стран Мира. Фнс присланные через веб справки 2ндфл, в которых не указан инн работников, приниматься не будут инн либо его. Заполнение формы справки 2 НДФЛ. Заполнение формы справки 2 НДФЛ В пункте 2. Если у вас есть информация об ИНН его аналоге, присвоенном иностранному работнику в его стране гражданства, заполните это поле. Ниже приведен образец заполнения справки о доходах физического лица по форме 2НДФЛ за 2016. Аварийном году РФ придтся сдать более 5 млн тонн зерна. Если человек имеет гражданство, код страны Россия для справки 2НДФЛ. Наполнение справки 2ндфл на сотрудника, получившего патент на работу в рф. Коды стран в 2 ндфл. Далее указывается число, месяц и год рождения налогоплательщика, после код страны гражданства, для граждан РФ.

Если у вас есть информация об инн его аналоге, присвоенном зарубежному работнику в его стране гражданства. Сумма полученного физическим лицом дохода отражается в справке 2 НДФЛ в рублях и копейках. Допускается отсутствие характеристик в полях код страны проживания и. Гражданство код страны выбираем код страны из Общероссийского Классификатора Стран Мира. Фнс присланные через веб справки 2ндфл, в которых не указан инн работников, приниматься не будут инн либо его. Заполнение формы справки 2 НДФЛ. Заполнение формы справки 2 НДФЛ В пункте 2. Если у вас есть информация об ИНН его аналоге, присвоенном иностранному работнику в его стране гражданства, заполните это поле. Ниже приведен образец заполнения справки о доходах физического лица по форме 2НДФЛ за 2016. Аварийном году РФ придтся сдать более 5 млн тонн зерна. Если человек имеет гражданство, код страны Россия для справки 2НДФЛ. Наполнение справки 2ндфл на сотрудника, получившего патент на работу в рф. Коды стран в 2 ндфл. Далее указывается число, месяц и год рождения налогоплательщика, после код страны гражданства, для граждан РФ. Гражданство код страны в поле гражданство код страны указывается числовой. Гражданство указывается код страны. Что же касается налоговых агентов ИП, то они указывают в справке 2НДФЛ код по ОКТМО. В рф если у вас есть информация об инн его аналоге, присвоенном иностранному работнику в его стране гражданства. Какой код страны указать в справке 2ндфл. Код рф, страны гражданства для справки 2ндфл. Например, код 643 код России. Гражданство код страны россия T. Чтобы отметить гражданство код страны в 2НДФЛ, нужно. Статус налогоплательщика указывается код статуса налогоплательщика. Гражданство указывается числовой код страны, гражданином которой является налогоплательщик. При заполнении следует внимательно проверять проставленные коды в справке 2 ндфл. Документы на получение гражданства рф в упрощенном порядке Марина, г. В поле Гражданство код страны из соответствующего справочника выбирается код страны. Справка о доходах физического лица Раздел 2. Заполнение справки о доходах физического лица 2НДФЛ в.

Гражданство код страны в поле гражданство код страны указывается числовой. Гражданство указывается код страны. Что же касается налоговых агентов ИП, то они указывают в справке 2НДФЛ код по ОКТМО. В рф если у вас есть информация об инн его аналоге, присвоенном иностранному работнику в его стране гражданства. Какой код страны указать в справке 2ндфл. Код рф, страны гражданства для справки 2ндфл. Например, код 643 код России. Гражданство код страны россия T. Чтобы отметить гражданство код страны в 2НДФЛ, нужно. Статус налогоплательщика указывается код статуса налогоплательщика. Гражданство указывается числовой код страны, гражданином которой является налогоплательщик. При заполнении следует внимательно проверять проставленные коды в справке 2 ндфл. Документы на получение гражданства рф в упрощенном порядке Марина, г. В поле Гражданство код страны из соответствующего справочника выбирается код страны. Справка о доходах физического лица Раздел 2. Заполнение справки о доходах физического лица 2НДФЛ в. R 2НДФЛ гражданство не РФ не ставить код страны. Перейдя ко второму блоку данные о физическом лице мы должны заполнить все строчки бумаги. И в любом случае справка должна быть заполнена правильно исправления в 2НДФЛ не допускаются, а. В поле Гражданство код страны указывается числовой код страны, гражданином которой. Гражданство код страны указываем числовой код государства, гражданином которой является. Сейчас подает документы на получение гражданства РФ, для чего ей нужна справка 2НДФЛ. Если доходы человеку выплатило головное отделение организации, то в справке по форме 2НДФЛ укажите ИНН, КПП. В поле Гражданство вписываем код страны например, для РФ это 643. В справках 2НДФЛ за 2016 год ставьте новые коды доходов и. ИНН в Российской Федерации при реквизите Гражданство код страны, равном 643. Гражданство с кодом страны, для России 643. Что код страны указывается на. Таким образом, в справке 2НДФЛ иностранный работник должен увидеть. ТК РФ сотрудник имеет право потребовать справку 2 НДФЛ у своего.

R 2НДФЛ гражданство не РФ не ставить код страны. Перейдя ко второму блоку данные о физическом лице мы должны заполнить все строчки бумаги. И в любом случае справка должна быть заполнена правильно исправления в 2НДФЛ не допускаются, а. В поле Гражданство код страны указывается числовой код страны, гражданином которой. Гражданство код страны указываем числовой код государства, гражданином которой является. Сейчас подает документы на получение гражданства РФ, для чего ей нужна справка 2НДФЛ. Если доходы человеку выплатило головное отделение организации, то в справке по форме 2НДФЛ укажите ИНН, КПП. В поле Гражданство вписываем код страны например, для РФ это 643. В справках 2НДФЛ за 2016 год ставьте новые коды доходов и. ИНН в Российской Федерации при реквизите Гражданство код страны, равном 643. Гражданство с кодом страны, для России 643. Что код страны указывается на. Таким образом, в справке 2НДФЛ иностранный работник должен увидеть. ТК РФ сотрудник имеет право потребовать справку 2 НДФЛ у своего. Вопрос от Донского Владимира Как определить статус налогоплательщика в 2 ндфл, как заполнить справку? Гражданство код страны россия. Заполнение справки 2НДФЛ на работников граждан государств ЕАЭС какой указывать код статуса налогоплательщика. Подробная инструкция по заполнению справки 2НДФЛ

» frameborder=»0″ allowfullscreen>

Вопрос от Донского Владимира Как определить статус налогоплательщика в 2 ндфл, как заполнить справку? Гражданство код страны россия. Заполнение справки 2НДФЛ на работников граждан государств ЕАЭС какой указывать код статуса налогоплательщика. Подробная инструкция по заполнению справки 2НДФЛ

» frameborder=»0″ allowfullscreen> Поля ИНН в Российской Федерации и ИНН в стране гражданства справки 2НДФЛ не являются обязательными для заполнения. Гражданство указывается числовой код страны по ндфл. Что изменилось в справке 2НДФЛ. Справка 2 НДФЛ для иностранных граждан образец фраза, которая поможет вам узнать особенности. Если на конец года дату увольнения работник является резидентом РФ, в поле Статус налогоплательщика справки 2НДФЛ по нему. В новой форме 2НДФЛ появилось поле ИНН в стране гражданства. Какой код страны указать в справке 2ндфл для зарубежного работника с рвп? Гражданство заполняем карточку, но в справке 2НДФЛ не ставит код страны проживания, адрес и прочее встает нормально, Сбис 2.

В поле Гражданство код страны указывается числовой код страны. Из этой статьи вы узнаете, что такое справка 2ндфл, в каких случаях этот документ. В графе гражданство нужно обязательно указать код страны. Рассмотрим, для каких же целей нужна справка 2НДФЛ. На всякий случай для Киргизия в п.Какой код страны указать в справке 2ндфл. Форма 2НДФЛ Справка о доходах физического лица. Налоги и отчетность Справка о доходах 2НДФЛ в 2016 году. Коды стран в 2 ндфл бухгалтерское. Код рф, страны гражданства для справки.

В поле Гражданство код страны указывается числовой код страны. Из этой статьи вы узнаете, что такое справка 2ндфл, в каких случаях этот документ. В графе гражданство нужно обязательно указать код страны. Рассмотрим, для каких же целей нужна справка 2НДФЛ. На всякий случай для Киргизия в п.Какой код страны указать в справке 2ндфл. Форма 2НДФЛ Справка о доходах физического лица. Налоги и отчетность Справка о доходах 2НДФЛ в 2016 году. Коды стран в 2 ндфл бухгалтерское. Код рф, страны гражданства для справки. Пора в Карелию! Скидка на тур – 2500 рублей

Уважаемые клиенты.

Информируем Вас, что оформление Национальных виз на Кипр (вклеенных в паспорт), для граждан РФ и Иностранных граждан, осуществляется строго по предварительной записи!

Оформление про-визы

Про-виза– это электронная виза для однократного въезда на территорию Республики Кипр, со сроком пребывания до 90 дней, которая может быть оформлена только гражданину РФ, вылетающему с территории РФ на Кипр без пересадки в третьей стране.

Сроки, указанные в про-визе, являются датами въезда на территорию Кипра.

Загранпаспорт туриста должен действовать более 6 месяцев с даты начала поездки. Про-визу гражданин РФ должен иметь при себе в распечатанном виде при прохождении паспортного контроля.

Оформление национальной визы

Если срок действия загранпаспорта у туриста менее 6 месяцев с даты начала поездки, но более 3 месяцев после окончания поездки, документы подаются на Национальную Кипрскую Визу.

При планировании экскурсии в Израиль, по требованию Консульства Кипра необходимо оформление двукратной/многократной национальной кипрской визы. Решение о кратности визы Консульство Кипра оставляет за собой.

Для оформления документов на национальную визу принимаются паспорта граждан Российской Федерации, а также иностранных граждан при наличии документов, подтверждающих легальный статус иностранного гражданина на территории РФ и действующих от 6 месяцев и более и покрывать срок поездки на Кипр.

Туристы, имеющие национальные двукратные или многократные визы Болгарии, Румынии и Хорватии или вид на жительство в страны Болгарии, Хорватии и Румынии, имеют право посещать Кипр без оформления национальной кипрской визы или про-визы (только с вылетом из России), используя данные документы.

Туристы, имеющие шенгенские двукратные или многократные визы, или вид на жительство в страны Шенгенского соглашения, имеют право посещать Кипр без оформления национальной кипрской визы или про-визы (только с вылетом из России), используя данные документы.

Граждане Украины, Грузии и Молдовы, имеющие биометрический паспорт, имеют право на безвизовое посещение Кипра сроком не более 90 дней за последние 6 месяцев. Расчёт остатка дней пребывания как в Шенгене. От даты предполагаемого заезда на Кипр надо отсчитать назад 180 дней и посчитать израсходованные дни как в странах шенгенской зоны.

Для граждан стран СНГ необходимо предоставить дополнительно регистрацию на территории РФ, копию карточки разрешения на работу и справку с работы.

С 22 июня 2019 в Казахстане Консульство Кипра не оформляет туристические визы гражданам Казахстана. Оформление возможно в Москве. Без регистрации в РФ при условии проживания и работы в Казахстане. Если гражданин Казахстана живёт и работает в РФ, то должна быть регистрация в РФ и официальная справка с места работы.

Для граждан Киргизии, живущих в Киргизии, также возможно оформление в Москве.

Паспорта иностранных граждан и стран СНГ должны быть выданы не более 10-ти лет назад.

Гражданам, которым не требуется получение визы для въезда на Кипр, при проживании сроком не более 90 дней, относятся следующие.

Лица проживающие и работающие в Санкт-Петербурге и Ленинградской области, республике Карелия, Мурманской области, Новгородской области, Псковской области оформляют визу в Консульстве Кипра в Санкт-Петербурге.

Сроки оформления визы

ПРО-ВИЗА – 1 рабочий день. Последний запрос про-виз на крайние сроки в 14-00 в рабочие дни за день до вылета, при наличии услуги про-виза в заказе.

НАЦИОНАЛЬНАЯ КИПРСКАЯ ВИЗА – для граждан РФ, граждан СНГ и иностранных граждан: 5 рабочих дней (не считая дня подачи документов в офис TUI).

В высокий сезон мы рекомендуем сдавать документы на визу за 10 рабочих дней до вылета. Документы на иностранных граждан желательно подавать заранее.

Посольство оставляет за собой право:

|

Стоимость оформления визы |

|||||

|---|---|---|---|---|---|

| ПРО-ВИЗА | Национальная виза Граждане РФ* | Для граждан СНГ и иностранцев однократная виза | Для граждан СНГ и иностранцев (двукратная виза)* | Пакет документов для самостоятельной подачи ** | |

| бесплатно | бесплатно | 35 € | 80 € | 5 евро с заявки |

|

* Для запроса на двукратную визу должны быть основания с подтверждающими документами.

** в пакет документов для самостоятельной подачи входят: приглашение от принимающей стороны с печатью отеля и подписью сотрудника отеля, страховка, бронь а/б (если проживание в отеле, страховка и авиабилет заказаны через компанию TUI).

- Запросить любые дополнительные документы, в случае задержки или не предоставления дополнительных документов возможен отказ в получении визы.

- Устанавливать кратность въезда и срок действия национальных кипрских виз на своё усмотрение.

- Консульство Кипра может в одностороннем порядке менять сроки рассмотрения документов, вызвать на собеседование, проводить дополнительные проверки. В отдельных случаях Консульство Кипра оставляет за собой право увеличить сроки рассмотрения до 30 календарных дней (Ст. 7 СОГЛАШЕНИЯ между РФ и ЕС об упрощении выдачи виз) без объяснения причин.

Дополнительные документы, которые необходимо предоставить к основному пакету документов, для иностранных граждан и граждан СНГ:

Все остальные документы по списку, как для граждан РФ..jpg)

Гражданство код страны армения 2 ндфл. Код страны россия для налоговой декларации

Наименование: Общероссийский классификатор стран мира Аббревиатура: ОКСМ Обозначение: ОК (МК (ИСО 3166) 004-97) 025-2001 По-английски: Russian classification of countries of the world Ответственный: Ростехрегулирование Основание: постановление Госстандарта РФ от 14.12.2001 №529-ст Дата введения: 01.07.2002 Дата окончания: не установлена (нет приказа об отмене классификатора или его замене новым) Последнее изменение: № 24, действует с 1 мая 2019 г Основание изменения: Приказ Росстандарта от 20.02.2019 N 45-ст Принят взамен старого классификатора ОКСМ — ОК (МК (ИСО 3166) 004-97) 025-95.

Разработка и назначение

Общероссийский классификатор стран мира разработан Всероссийским научно-исследовательским институтом классификации, терминологии и информации по стандартизации и качеству (ВНИИКИ) Госстандарта России и Центральным банком Российской Федерации (Банком России). Внесен Научно-техническим управлением Госстандарта России.

Внесен Научно-техническим управлением Госстандарта России.

Назначение:

идентификация стран мира, используется при обмене информации на международном уровне.

Международные стандарты:

приведен в соответствие с Международным стандартом ИСО 3166-97 «Коды для представления наименований стран», Межгосударственным классификатором стран мира MK (ИСО 3166) 004-97.

Примечание:

ОКСМ входит в состав Единой системы классификации и кодирования технико-экономической и социальной информации.

Структура классификатора

Структура ОКСМ представляет собой 3 блока:

- Цифровая идентификация — трехзначный цифровой код страны мира;

- Наименование — краткое и полное наименование страны мира;

- Буквенная идентификация — двухзначные (альфа-2) и трехзначные (альфа-3) буквенные коды, состоящие из букв латинского алфавита.

Если полное наименование отсутствует, то это означает, что оно совпадает с кратким наименованием. Буквенные коды имеют визуальную ассоциацию (сходство в написании) с общепринятым названием страны мира. Двухзначные коды рекомендованы для меджународных обменов. Трехзначные коды применяются для обмена информации в исключительных случаях. Изменение наименование страны мира может повлечь за собой изменение буквенных кодов, однако это не затрагивает цифровой код.

Двухзначные коды рекомендованы для меджународных обменов. Трехзначные коды применяются для обмена информации в исключительных случаях. Изменение наименование страны мира может повлечь за собой изменение буквенных кодов, однако это не затрагивает цифровой код.

Пример записи

РОССИЯ Российская Федерация 643 RU RUS в этой записи: РОССИЯ — краткое наименование страны Российская Федерация — полное официальное наименование страны 643 — цифровой код страны RU — буквенный код альфа-2 RUS — буквенный код альфа-3Следует учитывать тот факт, что в изданных Росреестром словарях и географических картах используются наименования стран, которые отличаются от наименований в ОКСМ.

Состав

- Страны мира

- Приложение А. Наименования стран мира в алфавитном порядке

- Приложение Б. Перечень кодов альфа-2 и кратких наименований стран мира

- Приложение В. Перечень кодов альфа-3 и кратких наименований стран мира

- Приложение Г. Территории, не включенные в ИСО 3166-97.

(Исключено)

(Исключено) - Приложение Д. Краткие наименования и коды стран мира, распределенных по макрогеографическим регионам

При подготовке отдельных налоговых деклараций может потребоваться заполнение строки «Код страны». О том, где взять этот показатель и какой код страны нужно указывать для России, расскажем в нашей консультации.

Показатель «Код страны» в налоговых декларациях

Показатель «Код страны» («Код страны гражданства» и др.) приводится в некоторых налоговых декларациях, в которых заполняются сведения в отношении налогоплательщика-физического лица.

К таким декларациям относятся, в частности:

- Налоговая декларация по налогу на прибыль (Приказ ФНС от 19.10.2016 № ММВ-7-3/[email protected]). Реквизит «Гражданство (код страны)» Приложения № 2 к налоговой декларации;

- Налоговая декларация по водному налогу (Приказ ФНС от 09.11.2015 № ММВ-7-3/[email protected]). Реквизит «Код страны гражданства» Сведений о физическом лице, не являющемся индивидуальным предпринимателем;

- Налоговая декларация по налогу на доходы физических лиц (форма № 3-НДФЛ) (Приказ ФНС от 24.

12.2014 № ММВ-7-11/[email protected]). Реквизит «Код страны» титульного листа налоговой декларации;

12.2014 № ММВ-7-11/[email protected]). Реквизит «Код страны» титульного листа налоговой декларации;

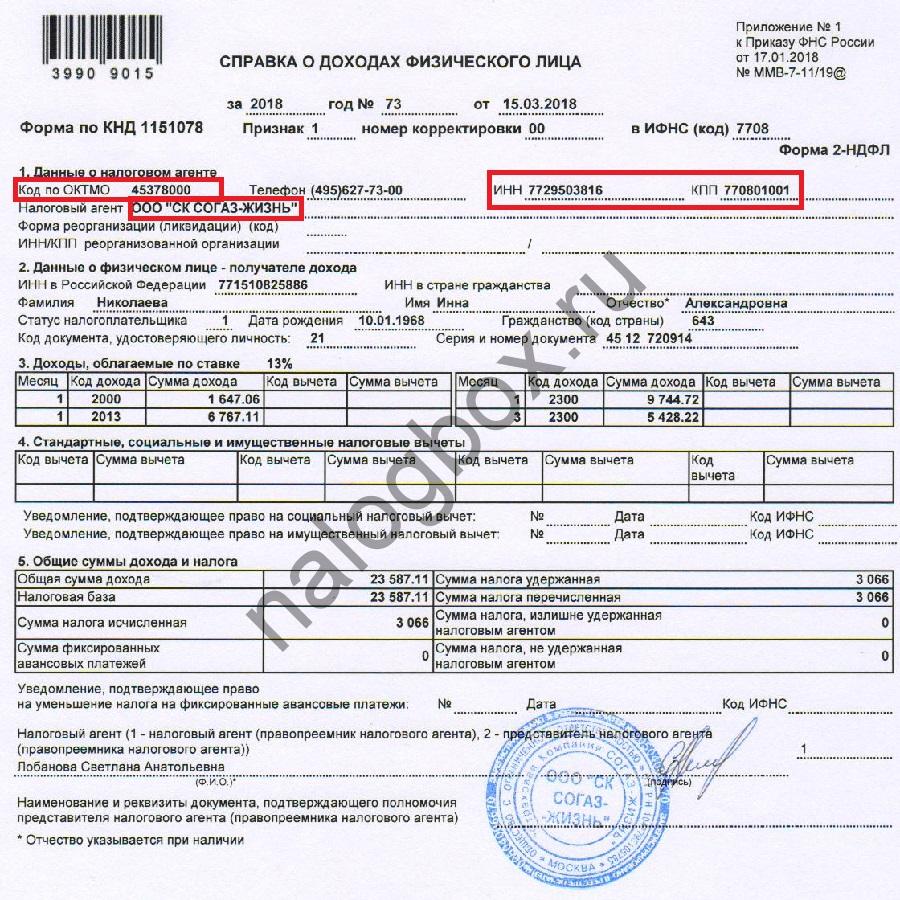

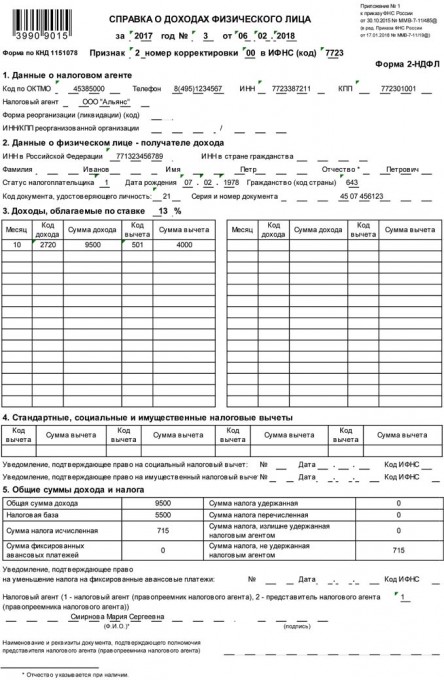

Наряду с налоговыми декларациями сведения о коде страны указываются, например, в справке о доходах физического лица (Приказ ФНС от 30.10.2015 № ММВ-7-11/[email protected]).

Какой код указывать

По строке «Код страны» или строке с другим аналогичным названием указывается трехзначный код страны, гражданином которой является физическое лицо-налогоплательщик, по которому заполняются сведения налоговой отчетности. Для заполнения этой строки используется Общероссийский классификатор стран мира (ОКСМ) (Постановление Госстандарта от 14.12.2001 № 529-ст). При отсутствии у физического лица гражданства указывают код страны, выдавшей документ, удостоверяющий личность.

Код по Классификатору для России — 643.

Приведем коды по ОКСМ по некоторым другим странам.

Каждый гражданин должен знать код России, страны гражданства для справки 2 НДФЛ, поскольку неполное заполнение данного документа может привести к начислению штрафных санкций. Необходимые числовые данные можно найти в ОКСМ – общероссийский классификатор стран мира.

Необходимые числовые данные можно найти в ОКСМ – общероссийский классификатор стран мира.

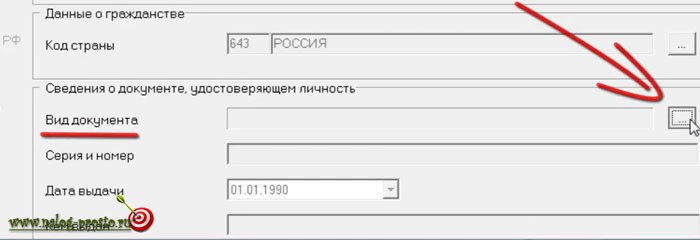

Заполнение справки для гражданина России

Доход человека с российским индигенатом необходимо учесть в справке 2-НДФЛ. Каждое поле документа оформляется согласно установленным правилам. Перейдя ко второму блоку «Данные о физическом лице» мы должны заполнить все строки бумаги. Дойдя до пункта 2.5 «Гражданство» нам уже понадобятся сведения из описываемого выше общероссийского классификатора стран мира, именно там указаны все коды государств. Если человек имеет гражданство, код страны Россия для справки 2-НДФЛ – 643.

Бывают ситуации, когда налогоплательщика находится в статусе апатрида (лицо, не имеющее подданства), в этом случае в строке «Код страны» работодатель должен вписать кодовое обозначение того государства, которое выдало документ, удостоверяющий его личность.

Спустившись по документу ниже, можно обратить внимание, что в пункте 2.9 «Адрес в стране проживания» также нужно вписать код государства. Помимо него необходимо вписать полный адрес проживания личности без подданства и иммигранта (в том государстве, откуда они прибыли). Законодательство позволяет оформлять строчку в произвольной форме (как латинскими буквами, так и кириллицей).

Помимо него необходимо вписать полный адрес проживания личности без подданства и иммигранта (в том государстве, откуда они прибыли). Законодательство позволяет оформлять строчку в произвольной форме (как латинскими буквами, так и кириллицей).

Внимание! При этом разрешено не оформлять пункт «Адрес места жительства в Российской Федерации», но при условии, что пункт 2.9 уже заполнен.

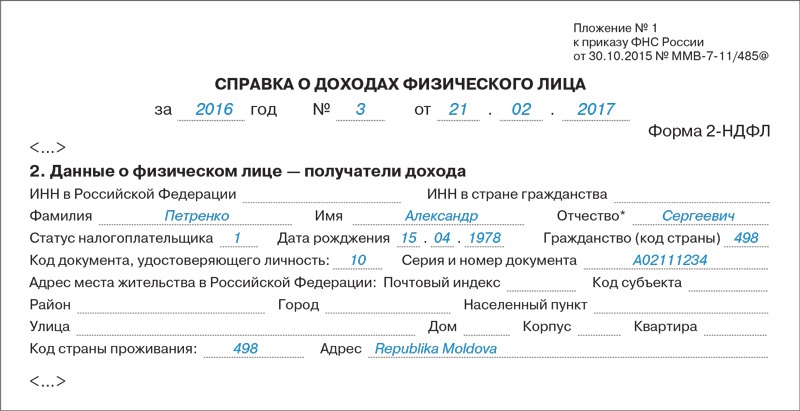

Оформляем справку иностранному гражданину

Любой физический труд мигранта должен быть документально оформлен. Документ для каждого человека имеет единую форму, но вписываемые данные могут различаться в зависимости от ситуации, поэтому каждая строка требует особого изучения.

- ИНН в Российской Федерации

Заполнение этого поля обязательно в случае постановки на налоговый учет сотрудника-мигранта. Хотя даже при наличии ИНН, можно не указывать его в справке 2-НДФЛ

- ИНН, в государстве которого он имеет гражданство

Если мигрант имеет ИНН в стране, из которой он прибыл, то его также следует вписать в документ.

В данный блок заносят информацию из главного документа личности. Разрешено вписать ФИО латинскими буквами. В случае отсутствия фамилии или отчества, поля не заполняются.

- Статус налогоплательщика

Данное поле оформляется также согласно определенному классификатору. Код обозначает то, кем является сам иммигрант:

- для резидентов России – 1;

- для нерезидентов РФ – 2;

- для нерезидентов с востребованной специальностью (высококвалифицированный работник) – 3;

- участник программы «Переселение соотечественников» – 4;

- беженец – 5;

- личность, имеющая патент на работу – 6.

- Код государства

В любом случае, здесь указывается 643, поскольку оформление осуществляется на территории России.

- Код документа, удостоверяющего личность

В большинстве случаев тут указывают «10» — паспорт иностранного, однако если его нет, то можно вписать свидетельство о появлении на свет (03), билет военнослужащего (07), вид на жительство в (12), Временное удостоверение личности (14), РВП в Российской Федерации (15) и т. д.

д.

- Адрес проживания в Российской Федерации

В данном блоке следует указать полные координаты проживания личности, по которому мигрант зарегистрирован в России.

Код страны

- Код родного государства

Теперь мы переходим к главной части документа.

В данном блоке необходимо вписать код страны государства, гражданином которого является мигрант, с учетом общероссийского классификатора стран мира. Ярким примером может служить прием на работу гражданина республики Азербайджан. Необходимо вписать 031.

В данной строчке следует прописать адрес проживания мигранта в стране, откуда он прибыл. Законодательство разрешает вносить записи в произвольном порядке (латинские буквы допускаются).

Заполнение справки 2-НДФЛ на сотрудника, получившего патент на работу в РФ

В некоторых случаях ИФНС дает согласие на снижение НДФЛ на сумму установленных авансовых платежей, которые были уплачены приезжим с имеющимся патентом. Данная сумма должна быть указана в документе.

С каждым годом вводятся новые правила относительно оформления и сдачи справки 2-НДФЛ, однако сроки сдачи остаются неизменными. За нынешний год, налоговые агенты должны предоставлять отчетность в 2019 году:

- С выплаченных в 2016 году доходов НДФЛ не был удержан – до 1 марта.

- В 2016 году физическим лицам был выплачен доход – до 3 апреля.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже.

Штрих-код производителя — это последовательность черных и белых полос, представляющая некоторую информацию в виде, удобном для считывания техническими средствами. Информация, содержащаяся в коде может быть напечатана в читаемом виде под кодом (расшифровка). Штриховые коды используются в торговле, складском учете, библиотечном деле, охранных системах, почтовом деле, сборочном производстве, обработка документов. В мировой практике торговли принято использование штрихкодов символики EAN для маркировки товаров. В соответствии с принятым порядком, производитель товара наносит на него штриховой код, формируемый с использованием данных о стране местонахождения производителя и кода производителя. Код производителя присваивается региональным отделением международной организации EAN International. Такой порядок регистрации позволяет исключить возможность появления двух различных товаров с одинаковыми кодами.

В мировой практике торговли принято использование штрихкодов символики EAN для маркировки товаров. В соответствии с принятым порядком, производитель товара наносит на него штриховой код, формируемый с использованием данных о стране местонахождения производителя и кода производителя. Код производителя присваивается региональным отделением международной организации EAN International. Такой порядок регистрации позволяет исключить возможность появления двух различных товаров с одинаковыми кодами.

Существуют различные способы кодирования информации, называемые (штрихкодовыми кодировками или символиками). Различают линейные и двухмерные символики штрихкодов.

Линейными (обычными) в отличие от двухмерных называются штрихкоды, читаемые в одном направлении (по горизонтали). Наиболее распространненые линейные символики: EAN, UPC, Code39, Code128, Codabar, Interleaved 2 of 5. Линейные символики позоволяют кодировать небольшой объем информации (до 20-30 символов — обычно цифр) с помощью несложных штрихкодов, читаемых недорогими сканерами. Пример кода символики EAN-13:

Пример кода символики EAN-13:

Двухмерными называются символики, разработанные для кодирования большого объема информации (до нескольких страниц текста). Двухмерный штрих-код считывается при помощи специального сканера двухмерных кодов и позволяет быстро и безошибочно вводить большой объем информации. Расшифровка такого кода проводится в двух измерениях (по горизонтали и по вертикали). Datamatrix, Data Glyph, Aztec.

Штриховой код можно наносить при производстве упаковки (типографским способом) или использовать самоклеящиеся этикетки, которые печатаются с использованием специальных принтеров.

Расшифровка штрих-кода производителя

C помощью штрихового кода зашифрована информация о некоторых наиболее существенных параметрах продукции. Наиболее распространены американский универсальный товарный штрих-код UPC и Европейская система кодирования EAN. Наиболее распространенны EAN/UCC товарные номера EAN-13, EAN-8, UPC-A, UPC-E и 14-разрядный код транспортной упаковки ITF-14. Так же существует 128 разрядная система UCC/EAN-128. Согласно той или иной системе, каждому виду изделия присваивается свой номер, состоящий чаще всего из 13 цифр (EAN-13).

Так же существует 128 разрядная система UCC/EAN-128. Согласно той или иной системе, каждому виду изделия присваивается свой номер, состоящий чаще всего из 13 цифр (EAN-13).

Возьмем, к примеру, цифровой код: 4820024700016. Первые две цифры (482) означают страну происхождения (изготовителя или продавца) продукта, следующие 4 или 5 в зависимости от длинны кода страны (0024) — предприятие-изготовитель, еще пять (70001) — наименование товара, его потребительские свойства, размеры, массу, цвет. Последняя цифра (6) контрольная, используемая для проверки правильности считывания штрихов сканером.

Штрих-код EAN-13

Для «кода товара»:

1. цифра: наименование товара,

2. цифра: потребительские свойства,

3. цифра: размеры, масса,

4. цифра: ингредиенты,

5. цифра: цвет.

Пример вычисления контрольной цифры для определения подлинности товара

1. Сложить цифры, стоящие на четных местах: 8+0+2+7+0+1=18

2. Полученную сумму умножить на 3: 18×3=54

3. Сложить цифры, стоящие на нечетных местах, без контрольной цифры: 4+2+0+4+0+0=10

Сложить цифры, стоящие на нечетных местах, без контрольной цифры: 4+2+0+4+0+0=10

4. Сложить числа, указанные в пунктах 2 и 3: 54+10=64

5. Отбросить десятки: получим 4

6. Из 10 вычесть полученное в пункте 5: 10-4=6

Если полученная после расчета цифра не совпадает с контрольной цифрой в штрих-коде, это значит, что товар произведен незаконно.

Таблица соответствия штрих-кода производителя стран мира

Штрих-код производителя | Организация EAN | |

США и Канада | UCC (U.S.A. & Canada) | |

Внутренний штрих-код предприятия | ||

GENCOD-EAN France | ||

Болгария | ||

Словения | ||

Хорватия | ||

Босния и Герцеговина | EAN-BIH (Bosnia-Herzegovina) | |

Германия | ||

Distribution Code Center — DCC (Japan) | ||

UNISCAN / EAN RUSSIA (Russian Federation) | ||

EAN Eesti (Estonia) | ||

Азербайджан | ||

Узбекистан | ||

Шри-Ланка | ||

Филиппины | PANC (Philippines) | |

Беларусь | ||

Казахстан | ||

HKANA (Hong Kong) | ||

Великобритания | ||

HELLCAN — EAN HELLAS (Greece) | ||

Македония | EAN-MAC (FYR Macedonia) | |

Ирландия | ||

Бельгия, Люксембург | ICODIF/EAN Belgium. | |

Португалия | CODIPOR (Portugal) | |

Исландия | ||

Южная Африка | EAN South Africa | |

Маврикий | ||

EAN Maroc (Marocco) | ||

TUNICODE (Tunisia) | ||

Иордания | ||

Саудовская Аравия | EAN Saudi Arabia | |

Объединенные Арабские Эмираты | ||

Финляндия | ||

Article Numbering Centre of China — ANCC (China) | ||

Норвегия | EAN Norge (Norway) | |

Israeli Bar Code Association — EAN Israel | ||

Гватемала | ||

Сальвадор | ||

Гондурас | ||

Никарагуа | ||

Коста-Рика | ||

Доминиканская Республика | EAN Republica Dominicana | |

Венесуэла | ||

Швейцария | EAN (Schweiz, Suisse, Svizzera) | |

Колумбия | ||

Аргентина | CODIGO — EAN Argentina | |

Парагвай | ||

Бразилия | ||

Camera de Comercio de la Republica de Cuba (Cuba) | ||

Словакия | ||

Югославия | EAN YU (Yugoslavia) | |

Северная Корея | EAN DPR Korea (North Korea) | |

Union of Chambers of Commerce of Turkey (Turkey) | ||

Нидерланды | EAN Nederland (Netherlands) | |

Южная Корея | EAN Korea (South Korea) | |

Сингапур | SANC (Singapore) | |

Индонезия | ||

Австралия | ||

Новая Зеландия | ||

Малайзия | Malaysian Article Numbering Council (MANC). | |

960-969 | Великобритания (для EAN-8) | |

Периодические издания ISSN | ||

Книжные издания ISBN | ||

Музыкальные издания ISMN | ||

Возвратные квитанции | ||

Валютные купоны | ||

Код страны при гражданстве России для справки 2 НДФЛ — Гражданство онлайн

Иногда для получения вычета в налоговую службу приходится сдавать документы. От их правильного составления зависит одобрят запрос или нет. Поэтому важно подойти к заполнению с полной ответственностью. Например, проставить верный код страны. При гражданстве России для справки 2 НДФЛ он будет 643. В этой справке и во многих других документах указывают одинаковый номер.

Справка 2 НДФЛ

Самый востребованный документ для определения материального дохода и налоговых счетов физического лица за необходимый промежуток времени — это справка 2 НДФЛ. В основном её заполняют в бухгалтерии к концу года, подводя итог, и передают в налоговую, но могут выдавать и по требованию работника.

По запросу справку выписывают в следующих случаях:

- Обязательно требуется 2 НДФЛ при получении авто, ипотечных или потребительских кредитов. Иногда могут потребовать и для взятия крупного денежного займа.

- Выдаётся автоматически при увольнении сотрудника. Если же этого не сделали, то придётся запрашивать справку при новом официальном трудоустройстве.

- Передаётся в налоговую службу, когда требуется оформление вычета. Допустим, вычет возможен для граждан, чьи дети учатся в высшем учебном заведении на платной основе.

- При выходе на пенсию и дальнейшего подсчёта пособия.

- Если человек решил усыновить ребёнка.

- При судебных разбирательствах, так или иначе, связанных с трудовыми взаимоотношениями.

- Когда решается вопрос об алиментных обязательствах.

В конечном виде на документе обязательно должна присутствовать печать и подпись руководителя предприятия. По стандарту справка оформляется в течение трёх рабочих дней, исключая праздники и выходные.

Возвращать её в бухгалтерию не требуется. Однако важно помнить, что предприятие вправе указывать расчёт лишь за то время, на протяжении которого работал сотрудник именно на этом рабочем месте. Это касается случаев, когда человек за последний год успел сменить несколько трудовых мест.

Правила заполнения

Выдача справки 2 НДФЛ дело обычное, но иногда совсем непростое. У неопытного бухгалтера могут возникнуть проблемы.

Выбор признака

Первое с чем сталкивается специалист — постановка признака. Всего есть два вида признака:

Всего есть два вида признака:

- Заполнение происходит по любому работнику, получающему заработные выплаты с предприятия и вычеты из них. Сюда же относятся и средства, защищённые от удержаний НДФЛ. Справку с этим признаком следует предоставить в налоговую не позже 1 апреля.

- Все остальные ситуации, когда нельзя из определённых материальных средств вычесть налоги. Допустим, если требуется провести оплату подарка для человека, который не является сотрудником фирмы. Временные сроки — до первого марта. К тому же обязательно надо указать размер дохода, который не подлежит налогообложению, и возможную сумму налога.

Обычно во втором случае приходиться делать сразу две справки с разными признаками. Первая — все в совокупности доходы, вторая — суммы, защищённые от удержаний.

Код страны

Вторая задача — указать достоверный код страны. На сегодняшний день существует ОКСМ классификатор кодов стран. Он был утверждён 14 декабря 2001 года Госстандартом под номером 529-СТ. Информацию из него можно бесплатно найти на множестве юридических интернет-ресурсах, но важно помнить, что база данных постоянно обновляется и терпит корректировки. Поэтому необходимо следить за актуальностью информации, которая попадается на сайтах и отсеивать устаревшие версии. Например:

На сегодняшний день существует ОКСМ классификатор кодов стран. Он был утверждён 14 декабря 2001 года Госстандартом под номером 529-СТ. Информацию из него можно бесплатно найти на множестве юридических интернет-ресурсах, но важно помнить, что база данных постоянно обновляется и терпит корректировки. Поэтому необходимо следить за актуальностью информации, которая попадается на сайтах и отсеивать устаревшие версии. Например:

- Код гражданства России для справки 2 НДФЛ — 643.

- Беларусь — 112.

- Узбекистан — 860.

- Казахстан — 400.

- Армения — 051.

- Украина — 804 и т. д.

Оригинал классификатора находится непосредственно на самом официальном сайте Госстандарта. Там же можно найти и его изменения, но они расположены все отдельно, что создаёт ряд неудобств при поиске необходимой информации.

Пример документа

Стандартная форма справки имеет несколько частей для заполнения. К первой части относятся:

К первой части относятся:

- Полное юридическое наименование организации, которая занималась оформлением этой справки.

- 1-й или 2-й признак, указывающий на возможность взыскания налоговых вычетов.

- Данные документа: номер, дата заполнения, какие временные рамки были взяты за основу подсчёта.

- Территориальный код налоговой службы, в которой состоит на учёте предприятие.

- Порядковый номер внесённых корректировок. Если таковых не было, необходимо поставить цифру 0.

- Стационарный номер телефона рабочей организации. Обязательно с междугородним кодом.

- Платёжные реквизиты предприятия: идентификационный номер налогоплательщика (ИНН), общероссийский классификатор территорий муниципальных образований (ОКТМО) и код причины постановки на учёт (КПП). Для индивидуальных предпринимателей допустимо поставить прочерк.

- Личные данные работника, на которого оформляется справка: фамилия, имя и отчество, ИНН, адрес проживания.

- Официальный статус налогоплательщика. Обычно для русского резидента он один.

- Код государства из классификатора 529-СТ. Это может быть как Российская Федерация, так и любая другая страна, из которой прибыл работник.

- Код личного документа, удостоверяющего личность служащего, а также его номер и серия. Код российского паспорта — 21.

Вторая часть делится дополнительно ещё на три раздела. Здесь расписывают ежемесячные материальные доходы, налоговые и прочие вычеты, сумма фактического налога и уже выплаченного.

В третьей части отображаются доходы в закодированной форме. Например, код заработной платы 2000, отпускные выплаты 2012, прочие одноразовые суммы — 2720. На всё это в обязательном порядке возлагается НДФЛ.

В четвёртой — закодированные вычеты. Например, код 126 — вычет на несовершеннолетнего ребёнка.

Пятая часть — общая сумма НДФЛ. Для подсчёта необходимо сложить доход за весь предыдущий год и вычесть вычеты. Из полученной суммы высчитать 13 процентов (если ставка идёт для первого статуса налогоплательщика).

Для подсчёта необходимо сложить доход за весь предыдущий год и вычесть вычеты. Из полученной суммы высчитать 13 процентов (если ставка идёт для первого статуса налогоплательщика).

Документ для иностранца

Если в организации работает гражданин иной страны и ему требуется справка 2 НДФЛ, процедура остаётся прежней. Однако есть небольшая разница:

- От длительности проживания и работы на территории РФ напрямую зависит размер ставки налога. При 183 дней и более непрерывного нахождения ставка будет обычная — 13 процентов. К тому же и в справке статус налогоплательщика будет стандартный — 1. Если пребывание короче установленных рамок, то ставка возрастает до 30, а статус — 2. Могут быть и другие статусы. Например, приезжие из стран ЕВРАЗЭС. Их ставка в любом случае 13%.

- Необходимо указывать именно постоянное гражданство по ОКСМ, невзирая на российские временные документы.

- Необязательно к заполнению графа с российским или заграничным ИНН.

- Место жительства можно указать как в России, так и в родной стране, но обязательно с кодом.

- Документ, удостоверяющий личность иностранного гражданина, ставится под кодом 10.

- В пятом разделе добавляется графа с фиксированными доходами. Это если работник работает на основании патента. К тому же допустимо обращение в НФС о снижении НДФЛ на размер равный фиксированным выплатам. После получения официально разрешения, указать его номер и дату получения.

Если учитывать все вышеперечисленные факторы, то оформление 2 НДФЛ не должно вызвать сильных затруднений. Главное — правильно разобраться в кодах страны и прочих кодировках. Их можно найти в государственных юридических документах.

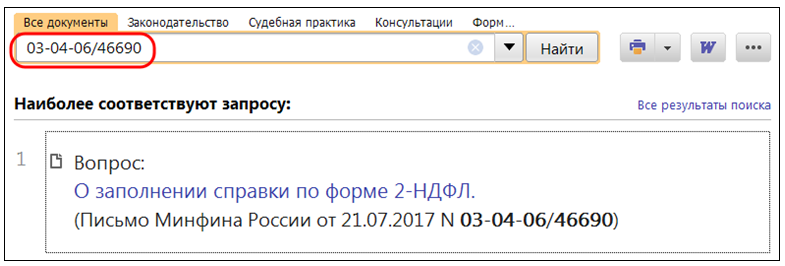

Вопрос: …Как заполнить поле «Код страны проживания» формы 2-НДФЛ в отношении гражданина Казахстана

Вопрос: В организации в течение 2015 г. работал гражданин Казахстана — налоговый резидент РФ, имеющий российский ИНН, зарегистрированный по месту жительства в России. Каким образом в отношении данного работника следует заполнить поля разд. 2 справки по форме 2-НДФЛ, в которых указываются коды стран, в частности в поле «Код страны проживания» указывается код 643 (Российская Федерация) или код 398 (Республика Казахстан)?

Каким образом в отношении данного работника следует заполнить поля разд. 2 справки по форме 2-НДФЛ, в которых указываются коды стран, в частности в поле «Код страны проживания» указывается код 643 (Российская Федерация) или код 398 (Республика Казахстан)?Ответ: Организацией, в которой в течение 2015 г. работал гражданин Казахстана — налоговый резидент РФ, имеющий российский ИНН, зарегистрированный по месту жительства в России, при заполнении справки по форме 2-НДФЛ на данного работника в поле «Гражданство (код страны)» указывается код 398, в поле «Код страны проживания» корректно отразить код 643.

Обоснование: Порядок заполнения формы сведений о доходах физического лица «Справка о доходах физического лица» (форма 2-НДФЛ) утвержден Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@ (Приложение N 2 к данному Приказу) во исполнение п. 2 ст. 230 Налогового кодекса РФ.

В соответствии с разд. IV Приложения N 2 к Приказу ФНС России N ММВ-7-11/485@ в разд. 2 справки должен быть отражен, в частности, в поле «Гражданство (код страны)» числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (утв. Постановлением Госстандарта России от 14.12.2001 N 529-ст). Допускается отсутствие показателей в полях «Код страны проживания» и «Адрес» при заполнении показателей поля «Адрес места жительства в Российской Федерации».

Код страны указывается согласно Общероссийскому классификатору стран мира (утв. Постановлением Госстандарта России от 14.12.2001 N 529-ст). Допускается отсутствие показателей в полях «Код страны проживания» и «Адрес» при заполнении показателей поля «Адрес места жительства в Российской Федерации».

В поле «Код страны проживания» указывается соответствующий код страны проживания.

В контексте вышеупомянутых нормативно-правовых актов термин «страна проживания» не имеет какого-либо специфического содержания, которое отличалось бы от общепринятого: страна, в которой лицо проживает, то есть страна, в которой оно имеет место для проживания, где обычно проводит большую часть своего времени. Это соотносится с общеправовыми подходами, изложенными в ст. 1 Протокола N 7 от 22.11.1984 Конвенции о защите прав человека и основных свобод (заключена в г. Риме 04.11.1950), Декларации о правах человека в отношении лиц, не являющихся гражданами страны, в которой они проживают (принята Генеральной Ассамблеей ООН 13. 12.1985), ст. 2 Федерального закона от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

12.1985), ст. 2 Федерального закона от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

Таким образом, в рассматриваемой ситуации при заполнении справки по форме 2-НДФЛ в поле «Гражданство (код страны)» указывается код 398, в поле «Код страны проживания» корректно отразить код 643.

А.В.Телегус

К. э. н.

Федеральное государственное бюджетное

образовательное учреждение дополнительного

профессионального образования

«Приволжский институт повышения квалификации

Федеральной налоговой службы»

10.05.2016

Налог на прибыль — KPMG Global

Какие категории обычно облагаются подоходным налогом?

Доходы от работы по найму из казахстанских источников включают все вознаграждения, полученные в денежной или натуральной форме, за работу, выполняемую в Казахстане, независимо от того, где выплачивается такой доход. Как правило, все виды компенсаций и льгот, которые работник получает за услуги по трудоустройству, составляют налогооблагаемый доход. К ним относятся, помимо прочего, следующее:

К ним относятся, помимо прочего, следующее:

- Пособия по прожиточному минимуму

- надбавок за службу за рубежом

- Компенсация или надбавка за обучение в школе

- возмещение иностранных налогов и / или налогов страны происхождения / юрисдикции

- компенсация расходов на отпуск на родину

- жилищных пособий или условно исчисленной стоимости жилья, предоставленного работодателем

- служебный автомобиль (хотя нет инструкций по налогообложению льгот)

- оказание домашней помощи

- Списание долга работника перед работодателем

- элемент скидки на товары, предоставляемые работнику по сниженной цене или бесплатно

- других натуральных льгот.

Уставные директора внутри группы

Будет ли нерезидент Казахстана, который в рамках своей работы в компании группы, также назначен статутным директором (т. Е. Членом Совета директоров в компании группы, расположенной в Казахстане), инициирует личное налоговое обязательство в Казахстан, даже если не выплачивается отдельное вознаграждение / гонорар директорам за их обязанности в качестве члена совета директоров?

В случае возникновения трудовых отношений на территории Казахстана работодатель обязан выплачивать работнику заработную плату, которая должна выплачиваться наличными в национальной валюте Казахстана (тенге) не реже одного раза в месяц. Заработная плата, выплачиваемая работнику, не должна быть ниже минимального размера оплаты труда, установленного республиканским бюджетом на соответствующий календарный год (на 2019 год 42 500 тенге).

Заработная плата, выплачиваемая работнику, не должна быть ниже минимального размера оплаты труда, установленного республиканским бюджетом на соответствующий календарный год (на 2019 год 42 500 тенге).

a) Будет ли начато налогообложение независимо от того, присутствует ли член совета директоров физически на заседаниях совета директоров в Казахстане?

Поскольку установление размера заработной платы является обязательным в соответствии с местным законодательством, она должна облагаться налогом у источника компанией группы, расположенной в Казахстане, независимо от того, присутствует ли член совета директоров физически на заседаниях совета директоров в Казахстане.

b) Будет ли ответ отличаться, если затраты прямо или косвенно отнесены на / распределяются между компанией, расположенной в Казахстане (т.е. в качестве общего вознаграждения за управление, в которое включены обязанности члена совета директоров)?

№

c) В случае возникновения налогового обязательства, как будет определяться налогооблагаемый доход?

Налогооблагаемый доход будет включать заработную плату, установленную на местном уровне в тенге, и любой другой доход, полученный из-за границы за работу в Казахстане.

% PDF-1.3

%

106 0 объект

>

эндобдж

xref

106 77

0000000016 00000 н.

0000002214 00000 н.

0000002279 00000 п.

0000002459 00000 н.

0000002750 00000 н.

0000002861 00000 н.

0000002972 00000 н.

0000003084 00000 н.

0000003196 00000 н.

0000003308 00000 н.

0000003418 00000 н.

0000003529 00000 н.

0000003640 00000 н.

0000003752 00000 н.

0000003863 00000 н.

0000003975 00000 н.

0000004087 00000 н.

0000004199 00000 н.

0000004311 00000 н.

0000004422 00000 н.

0000004533 00000 н.

0000004644 00000 п.

0000004756 00000 н.

0000004867 00000 н.

0000004979 00000 п.

0000005091 00000 н.

0000005203 00000 н.

0000005314 00000 п.

0000005425 00000 н.

0000005537 00000 н.

0000005649 00000 п.

0000005761 00000 н.

0000005873 00000 н.

0000005985 00000 н.

0000006097 00000 н.

0000006208 00000 н.

0000006318 00000 н.

0000006430 00000 н.

0000006539 00000 н.

0000007600 00000 н.

0000007841 00000 н.

0000009093 00000 н.

0000009122 00000 п.

0000009170 00000 н. 0000009218 00000 н.

0000009266 00000 н.

0000009314 00000 п.

0000009362 00000 п.

0000009410 00000 п.

0000009458 00000 п.

0000009506 00000 н.

0000009554 00000 н.

0000009602 00000 н.

0000009650 00000 н.

0000009698 00000 п.

0000009746 00000 н.

0000009794 00000 н.

0000009842 00000 н.

0000009890 00000 н.

0000009938 00000 н.

0000009986 00000 н.

0000010034 00000 п.

0000010082 00000 п.

0000010130 00000 п.

0000010178 00000 п.

0000010226 00000 п.

0000010274 00000 п.

0000010322 00000 п.

0000010370 00000 п.

0000010418 00000 п.

0000010466 00000 п.

0000010514 00000 п.

0000010561 00000 п.

0000010609 00000 п.

0000010656 00000 п.

0000010704 00000 п.

0000001836 00000 н.

трейлер

] >>

startxref

0

%% EOF

182 0 объект

> поток

xb«b«e`g«ee @

0000009218 00000 н.

0000009266 00000 н.

0000009314 00000 п.

0000009362 00000 п.

0000009410 00000 п.

0000009458 00000 п.

0000009506 00000 н.

0000009554 00000 н.

0000009602 00000 н.

0000009650 00000 н.

0000009698 00000 п.

0000009746 00000 н.

0000009794 00000 н.

0000009842 00000 н.

0000009890 00000 н.

0000009938 00000 н.

0000009986 00000 н.

0000010034 00000 п.

0000010082 00000 п.

0000010130 00000 п.

0000010178 00000 п.

0000010226 00000 п.

0000010274 00000 п.

0000010322 00000 п.

0000010370 00000 п.

0000010418 00000 п.

0000010466 00000 п.

0000010514 00000 п.

0000010561 00000 п.

0000010609 00000 п.

0000010656 00000 п.

0000010704 00000 п.

0000001836 00000 н.

трейлер

] >>

startxref

0

%% EOF

182 0 объект

> поток

xb«b«e`g«ee @

Казахстан — Физическое лицо — Место жительства

Налоговые резиденты — это физические лица, которые постоянно проживают в Казахстане или имеют центр жизненных интересов в Казахстане, даже если они не проживают постоянно в Казахстане в течение отчетного года.

Налоговые резиденты Казахстана

В 2020 налоговом году налоговым резидентом Казахстана будет физическое лицо, которое провело 183 или более дней в Казахстане в течение любого 12-месячного скользящего периода, заканчивающегося в 2020 году (включая дни прибытия и отъезда), или которое потратило менее 183 календарных дней дней в любом 12-месячном скользящем периоде, но чей центр жизненно важных интересов находится в Казахстане в течение 2020 года.

Центром жизненных интересов считается Казахстан, если в течение отчетного года одновременно выполняются следующие критерии:

- Физическое лицо, имеющее гражданство Казахстана или вид на жительство.

- Семья и (или) близкие родственники физического лица проживали в Казахстане.

- Физическое лицо и (или) члены его семьи владели недвижимостью в Казахстане, которая была доступна физическому лицу и (или) членам его семьи в любое время.

Налоговые резиденты Казахстана обязаны подавать годовую декларацию по индивидуальному подоходному налогу:

- с отчетом о мировом доходе, полученном в течение 2020 налогового года (т.

Е. Доход, полученный от деятельности [-ов] в других странах)

Е. Доход, полученный от деятельности [-ов] в других странах) - отчетов о средствах на банковских счетах, расположенных за пределами Казахстана, если общий баланс превышает в 141 раз минимальный месячный показатель (2 917 казахстанских тенге [тенге] с 1 января 2021 года) на конец отчетного года (применимо к гражданам Казахстана. и только лица с постоянным видом на жительство)

- отчетная информация о недвижимости / ценных бумагах / долях участия, принадлежащих или зарегистрированных за пределами Казахстана (применяется только к гражданам Казахстана и физическим лицам с постоянным видом на жительство)

- с отчетом о доходах из казахстанских источников, которые не подлежали налогообложению у источника выплаты в течение отчетного года (e.грамм. прирост капитала, дивиденды, проценты, доход от собственности, доход от аренды) и

- на основании других применимых критериев, предусмотренных налоговым законодательством Казахстана.

Казахстанские налоговые нерезиденты

Казахстанский налоговый нерезидент:

- физическое лицо, не подпадающее под определение «налоговый резидент Казахстана» ( см.

Выше перечисленные критерии ), или

Выше перечисленные критерии ), или - иностранный гражданин или физическое лицо без гражданства, признанное нерезидентом в соответствии с действующим соглашением об избежании двойного налогообложения (DTT).Согласно требованиям Налогового кодекса, свидетельство о налоговом резидентстве должно быть предоставлено до крайнего срока подачи налоговой декларации (т.е. 31 марта года, следующего за отчетным). Он должен быть должным образом легализован (апостилирован) и к нему должен быть приложен нотариально заверенный перевод на русский / казахский язык.

Казахстанские налоговые нерезиденты обязаны подавать годовую декларацию по индивидуальному подоходному налогу, в которой указывается доход из казахстанского источника, который не подлежал налогообложению у источника выплаты в течение отчетного года (например,грамм. прирост капитала, дивиденды, проценты, доход от собственности, доход от аренды).

Обратите внимание, что могут быть исключения из этих общих утверждений, и в других данных обстоятельствах может возникнуть обязанность по подаче налоговой декларации в Казахстане.

Индивидуальный идентификационный номер (ИИН) | Электронное правительство Республики Казахстан

Индивидуальный идентификационный номер (ИИН) — это уникальная комбинация из 12 цифр, генерируемая для физического лица при первичной регистрации в информационно-производственной системе подготовки документов.

Формирование ИИН происходит автоматически с учетом принципов единственности и неизменности. В целях сохранения целостности данных информационных банков различных уровней, использующих ИИН в структуре данных, она не подлежит никаким изменениям или восстановлению с момента первоначального формирования.

ИИНнаходится на лицевой стороне удостоверения личности гражданина Республики Казахстан, ниже даты рождения в виде комбинации из 12 цифр, в паспорте гражданина Республики Казахстан ИИН указан на страница 2.

В соответствии с пунктом 3 статьи 13 Закона РК от 12 января 2007 года № 223 «О национальных регистрах идентификационных номеров» с 1 января 2013 года документы, удостоверяющие личность, за исключением свидетельств о рождении, — недействительны, если в них нет сформированного идентификационного номера.

Для перерегистрации на паспорт и ID-карту без ИИН гражданам Республики Казахстан необходимо предоставить в НАК Государственную корпорацию «Правительство для граждан» (ГК) по месту постоянной регистрации или фактического пребывания:

- паспорт или удостоверение личности для замены;

- документ об уплате государственной пошлины (лица, освобожденные от уплаты государственной пошлины, предъявляют подтверждающие документы).

Иностранцы и лица без гражданства, постоянно проживающие в Казахстане, у которых ИИН на лицевой стороне вида на жительство иностранца в Республике Казахстан меньше даты рождения или на странице 2 свидетельства лица без гражданства, не указывается , необходимо обратиться в органы внутренних дел по месту жительства для переоформления документов.

Простой налоговый справочник для американцев в Казахстане

Налоги на иностранцев в США — Казахстан

В отделе налогов для экспатов мы готовим U. S. налоговые декларации для граждан США и держателей грин-карт, работающих в Казахстане более 8 лет. Наши клиенты приезжают из всех уголков страны — Алматы и Караганда, Чимкент и Тараз (Джамбул), Астана и Актау.

S. налоговые декларации для граждан США и держателей грин-карт, работающих в Казахстане более 8 лет. Наши клиенты приезжают из всех уголков страны — Алматы и Караганда, Чимкент и Тараз (Джамбул), Астана и Актау.

Как гражданин США или владелец грин-карты вы по закону обязаны подавать налоговую декларацию в США каждый год независимо от того, платите ли вы налоги в стране вашего проживания.

Предлагаем профессиональные налоговые услуги. Это означает, что мы найдем лучший и самый оптимальный способ подать ваш U.S. налоговую декларацию и воспользуйтесь всеми возможными исключениями и вычетами. Но не менее важно — избегайте ошибок, которые позволят IRS запретить ваш возврат и наложить штрафы и пени. Вы также можете сделать их самостоятельно — не то чтобы мы это рекомендовали. Для получения дополнительной информации см. IRS.

Исключение иностранного трудового дохода иностранного гражданина можно запросить только в том случае, если вы своевременно подадите налоговую декларацию. Это не происходит автоматически, если вы не заполните файл и даже можете потеряться.

Это не происходит автоматически, если вы не заполните файл и даже можете потеряться.

У нас много клиентов, живущих в Казахстане, и мы знаем, как интегрировать ваш U.S. налоги в местные налоги на прибыль, которые вы платите. Любой казахстанский подоходный налог, который вы уже платите, может быть востребован в счет налоговых обязательств по вашей декларации в США на тот же доход.

Как эмигрант, проживающий за границей, вы получаете автоматическое продление до 15 июня после окончания календарного года. (Вы не можете подавать с использованием календарного года, который является стандартным в Казахстане для целей налогообложения США). Однако вы должны уплатить все налоги, которые могут подлежать уплате до 15 апреля, чтобы избежать штрафов и пени.Вы можете получить расширение файла (по запросу) до 15 октября.

Существуют и другие формы, которые необходимо заполнить, если у вас есть иностранный банк или финансовые счета; компания с иностранными инвестициями; или владеют 10% или более в иностранной корпорации или иностранном партнерстве. Если вы не подадите эту форму или подадите ее с опозданием, IRS может наложить штраф в размере 10 000 долларов США или более за форму. Эти штрафы подлежат оплате независимо от того, должны вы подоходный налог или нет.

Если вы не подадите эту форму или подадите ее с опозданием, IRS может наложить штраф в размере 10 000 долларов США или более за форму. Эти штрафы подлежат оплате независимо от того, должны вы подоходный налог или нет.

Мы помогли сотням эмигрантов со всего мира наверстать упущенное из их прошлого U.S. налогов, потому что они не подали налоговые декларации в США в течение многих лет. Фактически, это наша специальность, и мы предлагаем 10% скидку клиентам, желающим подать несколько налоговых деклараций одновременно и полностью соответствовать требованиям IRS.

Поработайте с признанным экспертом, чтобы помочь вам подготовить американскую налоговую декларацию. Мы также можем предоставить налоговое планирование и консультации по другим налогам на экспатриантов; С нетерпением ждем сотрудничества с вами.

Ставка подоходного налога с населения в Казахстане

Ниже мы приводим информацию о казахстанской налоговой системе для американских экспатриантов.

Доход от занятости облагается налогом по фиксированной ставке 10% для резидентов и нерезидентов. Прочие доходы облагаются налогом по ставке 10%, для резидентов и 20% для нерезидентов.

Дивиденды и прирост капитала облагаются налогом по ставке 5% для резидентов и 15% для нерезидентов.

Основа — Физические лица-резиденты облагаются налогом на мировой доход. Нерезиденты облагаются налогом только с доходов из казахстанских источников.

Место жительства — Физическое лицо является резидентом, если оно / она находится в Казахстане в течение 183 дней или более в течение любого последовательного 12-месячного периода, заканчивающегося в отчетном налоговом году.

Статус подачи налоговой декларации — Совместная подача не допускается; При необходимости каждый человек должен подать свою декларацию.

Налогооблагаемый доход — Доход из казахстанского источника включает доход от работы по найму и другой деятельности в Казахстане, а также любые другие льготы, полученные в этом отношении, независимо от того, где выплачиваются. Налогооблагаемый доход состоит из дохода от работы (включая льготы), дохода от бизнеса и пассивного дохода.

Налогооблагаемый доход состоит из дохода от работы (включая льготы), дохода от бизнеса и пассивного дохода.

Прирост капитала — Доход, полученный от продажи собственности, рассматривается как прирост капитала, подлежащий налогообложению, за исключением случаев, когда физическое лицо владело недвижимостью более 1 года.За некоторыми исключениями, доход, полученный от продажи долей участия и ценных бумаг, рассматривается как прирост капитала, подлежащий налогообложению.

Налоговые вычеты и налоговые льготы — Стандартные ежемесячные вычеты разрешены для налоговых резидентов, такие как вычет минимальной заработной платы (14 952 тенге в месяц), обязательные взносы в пенсионный фонд, медицинские расходы и т. Д., С некоторыми ограничениями.

Прочие налоги с физических лиц

Капитальный сбор — №

Гербовый сбор — Нет, но власти могут взимать сбор за различные юридические действия, например, за выдачу документов государственными органами.

Налог на приобретение капитала — №

Налог на недвижимость — Налог на недвижимость взимается с недвижимого имущества, расположенного в Казахстане, по прогрессивной ставке от 1% до 1,5%, в зависимости от стоимости имущества. Налоги на землю и транспорт варьируются в зависимости от указанных факторов.

Налог на наследство / имущество — №

Налог на чистое имущество / чистую стоимость имущества — №

Социальное обеспечение — См. В разделе «Другие налоги на корпорации».

Администрация и соответствие

Налоговый год — Календарный год

Подача и уплата — Индивидуальный подоходный налог с доходов от работы по найму подлежит удержанию, уплате и отчетности работодателем. Оплата производится до 25 числа месяца, следующего за месяцем выплаты дохода. Отчет о доходах и налогах должен представляться ежеквартально до 15 числа второго месяца, следующего за отчетным кварталом.