заявление на регистрацию ИП в 2018 году

Если будущий ИП – гражданин РФ, то нужно заполнить первые два листа и приложения А и Б. Третий лист заполняют граждане других государств или лица, не имеющие гражданства.

Форма заявления машиночитаемая, поэтому правила заполнения строго регламентированы. Чтобы документы в налоговой инспекции приняли с первого раза, при заполнении придерживайтесь требований из Приложения 20 к Приказу ФНС РФ от 25.01.2012г. № ММВ-7-6/25@ от 25.01.2012г.

Для каждой буквы или символа в заявлении предусмотрена отдельная клетка.

Если заполняете заявление на регистрацию ИП вручную, то используйте ручку с черной пастой, а буквы проставляйте заглавные. Возьмите за образец буквы, цифры и символы из раздела I Приложения 20 к вышеуказанному приказу. В этом же разделе приведены примеры, как оформлять даты, проценты, дроби и суммы.

Если заполняете форму на компьютере, используйте только заглавные буквы шрифта Courier New высотой 18 пунктов, как в нашем образце.

Данные о заявителе вносите так, как это прописано в паспорте.

При заполнении Приложения А укажите один основной и сколько угодно дополнительных кодов ОКВЭД, минимум 4 знака. Руководствуйтесь Общероссийским классификатором видов экономической деятельности ОК 029-2014 (КДЕС Ред.2). Если дополнительных кодов много и одного листа Приложения А не хватило, возьмите еще один, но код основного вида деятельности на втором листе повторно не указывайте.

Более простой и надежный способ зарегистрировать ИП с первого раза – заполнить заявление на регистрацию ИП с помощью нашего сервиса. Эта услуга бесплатная, нужно лишь ввести данные для регистрации. Система сама запросит нужные данные, проконтролирует их правильность, даст подсказки и в нужном виде внесет информацию в шаблон заявления.

Система сама запросит нужные данные, проконтролирует их правильность, даст подсказки и в нужном виде внесет информацию в шаблон заявления.Вы получите готовый документ в машиночитаемом формате с двумерным штрих-кодом.

Помимо заявления сервис сформирует квитанцию на оплату госпошлины за регистрацию ИП и заявление на УСН, если будущий ИП выбирает упрощенную систему налогообложения.

Вам останется только распечатать документы и направить их в регистрирующий орган по месту прописки будущего ИП. Вместе с документами сервис выдаст вам подробный план дальнейших действий и адрес ближайшей налоговой инспекции.

После того, как благополучно зарегистрируете ИП, начните вести учет, оформлять документы и отчитываться в инстанции с помощью интернет-бухгалтерии «Моё дело». Наш сервис сэкономит вам массу времени, нервов, застрахует от ошибок и поможет сократить расходы на бухгалтера.

Создать документы для регистрации ИП бесплатно

образец заполнения при добавлении ОКВЭД 2021 для ИП

22 января 2021

344514

Автор статьи: 1С-Старт

Заявление Р24001 – это одна из регистрационных форм, которая утверждена приказом ФНС России от от 31.08.2020 N ЕД-7-14/617@.

Внимание! Новые формы на изменение данных ИП вступили в силу с 25.11.2020.

Форма 24001 предназначена для сообщения об изменении регистрационных сведений только для индивидуальных предпринимателей. Юридические лица для внесения изменений в ЕГРЮЛ заполняют форму Р13014.

Бланк Р24001

Форма Р24001 состоит из восьми листов. Во всех случаях заявитель заполняет первый (титульный) и последний лист. Кроме того, в зависимости от характера изменяемых сведений, заполняются отдельные листы для разных ситуаций.

- лист «А» – при изменении имени и сведений о рождении иностранного гражданина или лица без гражданства;

- лист «Б» – заполняют при изменении гражданства физического лица;

- листы «В, Г» – предназначены для указания сведений о месте пребывания в Российской Федерации иностранцев и апатридов;

- листы «Д1 и Д2» – при исключении и добавлении кодов видов предпринимательской деятельности.

Чаще всего это заявление подают для добавления ОКВЭД при развитии нового направления бизнеса предпринимателя. Что касается смены имени, фамилии или прописки россиянина, зарегистрированного в качестве ИП, то эти паспортные данные ФНС получает по каналам межведомственного взаимодействия. Самостоятельно сообщать об их изменении не надо.

Скачать актуальный бланк Р24001 в формате pdf

Бланк составлен в редактируемом формате, для корректного заполнения рекомендуется использовать программу Acrobat Reader.

Требования к заполнению

Как и все регистрационные заявления, форма Р24001 2021 года ориентирована на автоматическое распознавание текста или машиночитаемость. Этим вызвана необходимость соблюдения требований к шрифту, цвету, размеру букв и другой вносимой информации.

- Заявление заполняется или от руки, или на компьютере, при этом выбранный вариант заполнения должен соблюдаться во всем документе. Исключение – полное имя заявителя на последней странице всегда от руки.

- Буквы при заполнении от руки вписываются только печатные и заглавные, цвет чернил черный.

- Если используется компьютер, то допускаются только заглавные буквы шрифтом Courier New высотой 18 пунктов черного цвета.

- Каждая буква, цифра, символ, знак препинания вносится в отдельную клеточку.

- Поля заявления, предназначенные для текста, заполняются слева направо, начиная с первой левой ячейки.

- В пустых ячейках при заполнении от руки проставляются прочерки, но если бланк заполняется на компьютере, это необязательно.

- Незаполненные листы бланка не нумеруются и в инспекцию не подаются.

- Заполненные листы не сшиваются.

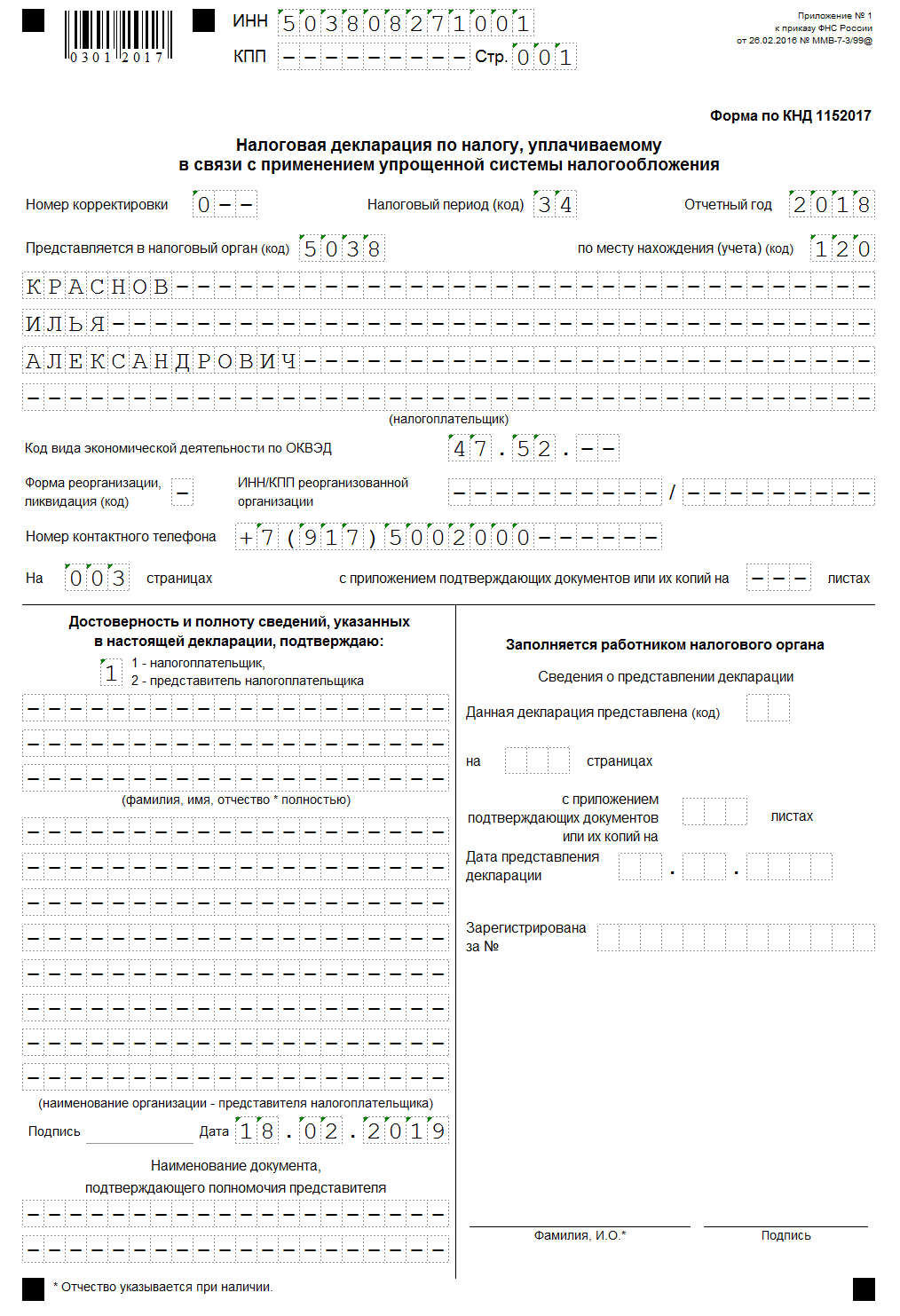

Как заполнить форму при добавлении кодов ОКВЭД

Разберемся, как добавить ОКВЭД для ИП в 2021 году и заполнить форму Р24001. Но сначала убедитесь, что в выписке из ЕГРИП действительно нет кодов предпринимательской деятельности, которыми вы хотите заняться.

Читайте также:

Бесплатно узнать свои коды ОКВЭД, внесенные в реестр, можно через сервис Федеральной налоговой службы.

Дело в том, что группа кодов (содержит четыре цифры) включает в себя подгруппы и виды кодов (пять и шесть цифр соответственно). Например, в выписке указан код 43.32 «Работы столярные и плотничные». Предприниматель с таким кодом занимался только установкой дверей (43.32.1), а теперь решил заняться еще и внутренней отделкой зданий (43.32.3).

Надо ли ему сообщать в инспекцию о новом направлении бизнеса? Нет, не надо, потому что в код 43.32 уже входят 43.32.1 и 43.32.3. А вот если ИП решил заняться штукатурными работами, у которых другая группа кодов (43.31), то форму Р24001 необходимо подать.

Пошаговая инструкция по заполнению Р24001 при добавлении кодов:

Шаг 1. Титульный лист

Впишите свой код ОГРНИП и укажите свое полное имя. В пункте 2 выберите цифру «1».

Шаг 2. Лист Д

Важный нюанс при заполнении – определите, какой код вы вносите (основной или дополнительный). Основной код – это тот, по которому предполагается получение максимального дохода. Если вы кардинально меняете направление бизнеса, то основной код надо указать дважды:

- в пункте 1 листа Д1 добавляете новый;

- в пункте 2 листа Д2 исключаете прежний основной код.

Но чаще всего происходит добавление дополнительных ОКВЭД, тогда заполняется только пункт «Коды дополнительных видов деятельности» листа Д1. Коды вписывают не менее, чем из четырех цифр, слева направо.

Обратите внимание, коды надо брать только из классификатора ОКВЭД-2, даже если первичная регистрация ИП осуществлялась по ОКВЭД-1.

Шаг 3. Лист Е

Здесь заявитель подтверждает достоверность сведений и указывает телефон для связи и электронный адрес, на который предпринимателю будут высланы документы о внесении изменений в ЕГРИП. Если есть необходимость получить документы о предоставлении услуги на бумажном носителе, необходимо указать значение 1 в соответствующем поле.

- «1» – лично индивидуальному предпринимателю;

- «2» – предпринимателю или его доверенному лицу;

- «3» – выслать заявителю по почте.

Скачать образец заполнения при добавлении ОКВЭД для ИП (без изменения основного кода)

Отчетность 2 ндфл в 2021

Google+

Одноклассники

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Отчетность 2 ндфл в 2021». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Представлять отчетность в свою ИФНС может одно из таких подразделений, либо головная организация (см. «Поправки по НДФЛ и страховым взносам: как в 2020 году изменятся правила уплаты и сдача отчетности»).

Как заполнить раздел 5 в 2-НДФЛ, если организация начисляет з/п ежемесячно, выплачивает с задержкой в 9 месяцев(наличными денежными средствами), НДФЛ в бюджет за год ни разу не перечисляла (р/сч заблокирован)?

Новая справка о доходах физлиц

Форма предназначена исключительно для сообщений об отсутствии или некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую.

Добавим, что при смене работы в течение отчетного срока каждый работодатель заполняет справку только за свой период.

Справка по форме 2-НДФЛ (Налог на доходы физических лиц) – это документ, которым все российские работодатели отчитываются перед налоговыми органами за доходы и налоговые отчисления своих сотрудников. В справке 2-НДФЛ указываются суммы доходов, вычетов и налогов, начисленных от заработной платы для передачи в бюджет.

01.2021, применяется с отчётности за 1 квартал 2021 года. Поэтому за 2020 год отчитываемся по текущим формам.

01.2021, применяется с отчётности за 1 квартал 2021 года. Поэтому за 2020 год отчитываемся по текущим формам.Приказ № ЕД-7-11/[email protected] вступает в силу с 01.01.2021, применяется с отчётности за 1 квартал 2021 года.

Следовать ли такой рекомендации или распределять суммы пропорционально количеству сотрудников – решать вам.

При этом НК РФ установлена обязанность предоставлять Расчет и справку в электронной форме, если количество получателей дохода, выплаченного налоговым агентом, в течение года составила 10 человек и более.

В сервисе «Моё дело» все изменения уже учтены. Система пришлёт напоминание о том, что пора отчитываться и поможет заполнить отчёты по действующим правилам.

Новая форма 2-НДФЛ в 2021 году

Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

В связи с будущей отменой 2-НДФЛ, подробности от ФНС разъяснительного характера появились довольно скоро после принятия Закона № 325-ФЗ. В начале 2020 года ведомство напомнило о том, что, начиная с отчетности за 2021 год справка войдет в состав Расчета 6-НДФЛ.

На каждой странице (начиная со второй) заполняются поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)». Далее, в случае превышения числа вычетом над числом полей, заполняются поля «Наименование налогового агента», «Код вычета» и «Сумма вычета».

В новом проекте приказа ФНС в качестве приложения содержится и форма документа о доходах, выдаваемая работникам.

Форма справки, которую выдают работнику, в целом осталась прежней. Но и тут есть новшества. В частности, изменена нумерация разделов, дополнен раздел о вычетах и, как упоминалось выше, появился новый раздел для включения сведений о невозможности удержать налог.

О доходах физлиц по форме 2-НДФЛ работодатели отчитываются в ИФНС ежегодно. Также справка 2-НДФЛ заполняется при увольнении сотрудника или по запросу самого работника. В связи с поправками, внесенными в законодательство, отменяется сдача отчетности по форме 2-НДФЛ в 2021 году. Какие изменения в работе со справками вступают в силу со следующего года – расскажем в нашем материале.

В связи с поправками, внесенными в законодательство, отменяется сдача отчетности по форме 2-НДФЛ в 2021 году. Какие изменения в работе со справками вступают в силу со следующего года – расскажем в нашем материале.

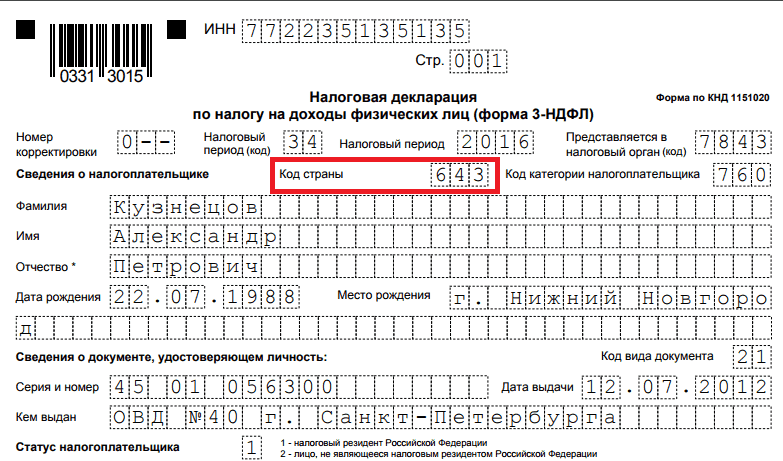

Пример: 24.10.1972.\n\r\n\t\t\t\r\n\t\t\n\r\n\t\t\n\r\n\t\t\t\r\n\t\t\t\nГражданство (код страны)\n\r\n\t\t\t\r\n\t\t\t\r\n\t\t\t\nЧисловой код страны, гражданином которой является физическое лицо, согласно Общероссийскому классификатору стран мира (ОКСМ), утв. постановлением Госстандарта России от 14.12.01 № 529-ст.

Также справка 2-НДФЛ заполняется при увольнении сотрудника или по запросу самого работника. В связи с поправками, внесенными в законодательство, отменяется сдача отчетности по форме 2-НДФЛ в 2021 году. Какие изменения в работе со справками вступают в силу со следующего года – расскажем в нашем материале.

Сделать это в общем случае нужно не позднее 1 числа налогового периода (ст. 216 НК РФ). \n\r\n\r\n\t\t\t\nЕсли подразделение ликвидировано, а справка 2-НДФЛ по нему не сдана, нужно представить ее в ИФНС по местонахождению головной организации.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Как заполнить справку: инструкция

Многие думают, что срок сдачи отчетности за прошлый год – первый день второго квартала текущего года. Это верно лишь для тех, с кого уже был удержан подоходный налог, тех, чьи декларации обозначены кодом «1».

Факт уплаты этих штрафов не освобождает предприятие от необходимости исправить ситуацию, в том числе переделать и подать справку.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны.

Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны.

В 2020 году справка не претерпела изменений. С обоими признаками ее сдают в одно и то же время – до 1 марта 2021 года.

Справки 2-НДФЛ как таковой в 2021 году не будет. Она станет частью годового расчета 6-НДФЛ, а точнее, его приложением (приказ ФНС от 15.10.2020 № ЕД-7-11/[email protected]).

2-НДФЛ: изменения 2021 года

Форма справки 2-НДФЛ формируется за календарный год, то есть, за 2017, за 2018, за 2019, за 2020. Получается, что если запросить справку, например в июне 2020, то в ней будут данные с января 2020 по май 2020, если уже запрашивать справку за 2020 год в январе, то в ней будут содержаться данные за весь 2020 год.

Корректировка данных будет возможна путем подачи уточненного Расчета 6-НДФЛ, при этом:

- исправления по общим начислениям в Расчете не требуют подачи приложения со справками;

- при уточнении сведений в справках необходимо будет заполнять и весь Расчет 6-НДФЛ.

Согласно проекту, справка о доходах физлиц предусмотрена в качестве приложения к форме 6-НДФЛ, при этом она утратит свое наименование «2-НДФЛ». В состав 6-НДФЛ, таким образом, будет включаться необходимое количество листов данного приложения (справок), соответствующее количеству физлиц – получателей дохода.

Как правильно заполнить 2-НДФЛ за 2021 год с учетом последних изменений? На старом бланке. В 2021 году документ полностью изменит свое предназначение.

Наниматели из числа организаций или ИП должны ежегодно подавать в ИФНС по месту нахождения данные о суммах начисленной зарплаты и удержанного налога с расшифровкой по каждому получателю и месяцам выплаты (2-НДФЛ). Сделать это необходимо не позднее 1 марта года, следующего за расчетным. Данная форма сдается исключительно в налоговую и на руки сотрудникам не выдается.

Нововведения начнут применяться с отчетности за I квартал 2021 года. За 2020 год налоговые агенты обязаны отчитаться на действующем бланке.

За 2020 год налоговые агенты обязаны отчитаться на действующем бланке.

Скажите, пожалуйста,сумма налога исчисленная 54000, удержанная и перечисленная 9600, а не удержанная налоговым агентом 44600, что указывать в справке 3ндфл?

Существуют 2 формы справки о доходах физлица. Сегодня мы расскажем о справке по форме 2-НДФЛ. Такие справки по доходам всех работников работодатель обязан ежегодно сдавать в налоговую инспекцию по месту своего учета. А о заполнении справки, которая выдается на руки работнику, см. «Справка о доходах, которая выдается физлицу по его запросу с 2019 года: инструкция по заполнению».

Что делать, если вы недоплатили НДФЛ

Ожидалось, что новшества будут действовать уже с 2020 года, однако ФНС не успела утвердить соответствующую отчетную форму. Сейчас проект приказа ФНС, в котором содержатся пересмотренные положения об отчетности по НДФЛ, проходит согласование перед окончательным утверждением.

Как правильно заполнить 2-НДФЛ за 2020 год с учетом последних изменений? На старом бланке. В 2021 году документ полностью изменит свое предназначение.

Ежегодный отчет налоговых агентов – справка 2-НДФЛ. Какие изменения внесены в форму в 2020 году и какие ждут справки 2-НДФЛ в будущем? Сместились ли сроки сдачи справок в налоговую?

Но сейчас действуют целых три формы 2-НДФЛ: одна для ФНС России и две для работников (старая до 31.12.2020 и новая с 01.01.2021).

Справка 2-НДФЛ: общая информация

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет.

Расчет по форме 6-НДФЛ и справки по форме 2-НДФЛ за 2020 год представляются на прежних бланках. Срок их представления — не позднее 01.03.2021.

Срок их представления — не позднее 01.03.2021.

В состав 6-НДФЛ с 2021 года входит справка о доходах и суммах налога физического лица.

Что изменилось в отчётности по НДФЛ

Сюда входят данные о физлице, которому выплачен доход. Это обычные сведения: Ф.И.О., ИНН, дата рождения, данные паспорта, гражданство.

Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Новая справка не будет содержать сведений о налоговом агенте, поскольку они отражены на титульном листе формы 6-НДФЛ. В остальном изменений немного. Раздел 1 справки включает данные о физлице — получателе дохода. В разделе 2 отражают общие суммы дохода и налога за год. Раздел 3 о налоговых вычетах дополнят несколькими строками о реквизитах уведомлений из ИФНС.

Вконтакте

Google+

Одноклассники

Похожие записи:

Почему будет отказано в выдаче грин-карты брака?

Даже если ваша заявка на получение грин-карты для брака проста и не содержит красных флажков, высокие ставки вызывают беспокойство у многих соискателей. Если вы не можете спать по ночам, представляя себе все причины, по которым ваше заявление может быть отклонено, помните, что Служба гражданства и иммиграции США (USCIS) преследует ту же цель, что и вы и ваш супруг: обеспечение того, чтобы подходящие пары, состоящие в настоящем браке, были смогли жить вместе в США.

Заявки на получение грин-карты на основании брака имеют относительно высокий процент одобрения, но это не означает, что в них никогда не отказывают. Вот некоторые из наиболее распространенных проблем, с которыми сталкиваются заявки на получение грин-карты на основе брака, и способы их избежать.

Отсутствие действительного и подлинного брака

Самая важная часть вашей заявки на получение грин-карты — это доказательство того, что вы и ваш супруг (а) состоите в законном браке и что ваши отношения являются подлинными. Эти супружеские отношения являются основой вашего права на получение грин-карты.

Эти супружеские отношения являются основой вашего права на получение грин-карты.

Первым шагом является доказательство того, что у вас есть действующий, официально признанный брак. В простейшем случае USCIS необходимо увидеть копию вашего свидетельства о браке. Однако есть несколько способов усложнить ситуацию. Ваш брак должен быть действительным и юридически признанным в том месте, где вы состояли в браке, и вы должны доказать, что все предыдущие браки закончились до начала вашего текущего брака, включив либо свидетельства о разводе, либо свидетельства о смерти предыдущих супругов.

Вот несколько примеров того, как вы можете столкнуться с проблемами при доказательстве юридической силы вашего брака:

- Развод одного из супругов не стал окончательным до тех пор, пока вы не поженились.

- Вы однополая пара и поженились в стране, которая официально не признает однополые браки.

- Ваш брак не был официально признан в стране, в которой вы заключили брак, по другим причинам, например по запрету на межконфессиональные браки.

Вторая часть установления ваших супружеских отношений — это доказать, что ваш брак является подлинным, а не брак, заключенный исключительно с целью получения грин-карты. Вы и ваш супруг должны предоставить доказательства ваших отношений и совместной жизни, такие как финансовые документы, фотографии из совместных поездок и свидетельства о рождении ваших детей, если они у вас есть, чтобы доказать подлинность вашего брака. Ознакомьтесь с нашей статьей, чтобы узнать больше о том, как доказать, что ваш брак настоящий.

Ошибки в пакете заявки на получение грин-карты

Простые ошибки — частая причина отказа в приеме заявок на получение грин-карты. Перед отправкой в USCIS важно внимательно изучить все материалы вашего заявления. К наиболее частым ошибкам относятся:

- Отказ предоставить перевод. Любые документы не на английском языке, включая свидетельства о рождении и свидетельства о браке, должны быть дословно переведены на английский язык.

Вам необходимо включить как перевод, так и неанглийскую версию в пакет вашего приложения, и переводы должны быть заверены.Это просто означает, что переводчик должен подтвердить в письменной форме, что он или она правильно перевел документ. В заверении должны быть указаны имя переводчика, адрес и подпись, а также дата завершения перевода.

Вам необходимо включить как перевод, так и неанглийскую версию в пакет вашего приложения, и переводы должны быть заверены.Это просто означает, что переводчик должен подтвердить в письменной форме, что он или она правильно перевел документ. В заверении должны быть указаны имя переводчика, адрес и подпись, а также дата завершения перевода. - В формах отсутствует информация. Убедитесь, что вы полностью заполнили бланк заявления на получение грин-карты и напишите «N / A» (что означает «не применимо»), если вопрос не касается вас и вашего супруга.

- Проблемы с фотографиями. Пакет для подачи заявления на получение грин-карты требует фотографии паспортного образца. Вы сможете сделать эти фотографии в большинстве аптек. Однако вы должны убедиться, что они соответствуют государственным требованиям.

- Недостаточная комиссия. Требуемые сборы за подачу заявления на получение грин-карты на основании брака варьируются в зависимости от ситуации и составляют от 1200 до 1760 долларов. Вы можете проверить текущий список всех сборов USCIS здесь.

- Отсутствуют подписи. Убедитесь, что и вы, и ваш супруг подписали все необходимые строчки для подписи.USCIS принимает только оригинальную подпись («мокрые чернила»).

Недостаточно финансовых ресурсов

В рамках процесса получения грин-карты на основании брака гражданин США или владелец грин-карты, спонсирующий своего супруга, должен доказать, что у него или нее достаточно финансовых ресурсов для поддержки супруга. USCIS обычно требует, чтобы спонсирующий супруг (а) зарабатывал не менее 125% от федерального уровня бедности, чтобы его или ее супруг имел право на получение грин-карты. Обычно это делается путем предоставления копий федеральных налоговых деклараций супруга-спонсора и / или недавних квитанций о заработной плате.

Существуют альтернативы для демонстрации достаточных финансовых ресурсов, включая доход от членов семьи спонсирующего супруга, активы вместо дохода или финансовое спонсорство со стороны члена семьи или друга. Ознакомьтесь с нашей статьей, чтобы узнать больше об этих требованиях к доходу для грин-карты на основе брака.

Ознакомьтесь с нашей статьей, чтобы узнать больше об этих требованиях к доходу для грин-карты на основе брака.

Не имеет права подавать заявление на получение грин-карты из Соединенных Штатов

Если вы состоите в браке с гражданином США или держателем грин-карты, это не всегда означает, что вы имеете право подать заявление на получение грин-карты из Соединенных Штатов.

- Если вы въехали в Соединенные Штаты в качестве туриста (по туристической визе или по программе безвизового въезда) и подали заявку на получение грин-карты менее чем через 60 дней после прибытия в США, ваше заявление может быть отказано, если вы не докажете, что не намеревались подавать заявление на получение грин-карты при въезде в Соединенные Штаты. (Подробнее см. В нашей подробной статье о поездках в гости к супругу.)

- Если вы въехали в Соединенные Штаты нелегально, вы не имеете права подавать заявление на получение грин-карты изнутри Соединенных Штатов.Если вы находитесь в такой ситуации, вам нужно будет подать заявление на «временный отказ от незаконного присутствия», а затем подать заявление на получение грин-карты в посольстве или консульстве США в вашей стране. (Для получения дополнительной информации см. Нашу подробную статью о грин-картах и предыдущих иммиграционных нарушениях.)

- Если вы въехали в Соединенные Штаты по гостевой визе по обмену J-1, вам может потребоваться провести два года в своей стране после вашего время в статусе J-1 — если вы не получили отказ от этого требования к проживанию.

- Если вы въехали в Соединенные Штаты по «визе члена экипажа» C-1 / D, вы не имеете права подавать заявление на получение грин-карты из Соединенных Штатов.

- Если вы в настоящее время находитесь в процессе высылки, вы не имеете права подавать заявление на получение грин-карты из Соединенных Штатов.

- Если вы изначально въехали в США по визе K-1 жениха (е), спонсированной другим партнером, но не вышли замуж за этого человека, вы, как правило, не сможете подать заявление на получение грин-карты для брака.

Не имеет права, период

Существуют некоторые ситуации, которые могут лишить вас или вашего супруга (а) права на получение грин-карты.Эти ситуации включают:

- Определенные судимости. Некоторые (но не все) типы судимости могут лишить вас или вашего супруга права подавать заявление на получение грин-карты. Правила разные для спонсоров грин-карты и соискателей грин-карты.

- Некоторые медицинские вопросы. Если супруг (а), претендующий на получение грин-карты, страдает инфекционным заболеванием, психическим заболеванием или злоупотребляет наркотиками, он или она могут не иметь права на получение грин-карты.Подробнее читайте в нашей статье о медицинском осмотре грин-карты.

- Ложь и искажение фактов. Любой вид введения в заблуждение или нечестность перед сотрудниками иммиграционной службы считается мошенничеством и не позволяет вам получить грин-карту.

Даже для тех, кто не имеет права на получение грин-карты на основании брака из-за судимости, медицинских проблем или предшествующего иммиграционного мошенничества, может быть возможно претендовать на «отказ от недопустимости».Как правило, USCIS предоставляет такой отказ только в том случае, если будет представлено доказательство того, что гражданин США или супруг, владеющий грин-картой, испытают «крайние трудности», если его или ее супруга не сможет жить в Соединенных Штатах.

Не уверены, имеете ли вы право на получение грин-карты по браку? Вы можете проверить свое право на участие в программе Boundless, не предоставляя никакой личной или финансовой информации. Когда вы будете готовы подать заявку, Boundless проведет вас через все этапы процесса получения грин-карты на основе брака, начиная с формы I-130 и заканчивая финишной чертой.Узнайте больше или начните прямо сегодня.

Не уверены, имеете ли вы право на получение грин-карты по браку?

Начните с проверки вашего права на участие.

Контрольный список для корректировки статуса на собеседовании

Служба гражданства и иммиграции США (USCIS), скорее всего, потребует от вас присутствовать на собеседовании, если вы подали заявку на изменение статуса. Корректировка статуса — это процесс подачи заявления на постоянное проживание (грин-карту) из США. USCIS использует собеседование, чтобы подтвердить, что информация, предоставленная заявителями (и часто петиционерами), является точной и актуальной.Используйте эту статью в качестве корректировки контрольного списка для статусного собеседования, чтобы помочь вам подготовиться.

Корректировка статусного собеседования является стандартной частью процесса для большинства заявителей после подачи формы I-485, заявления на регистрацию постоянного места жительства или корректировки статуса. Старайтесь не волноваться. Возбуждаться. Как правило, собеседование — это последний шаг. Большинство заявителей уходят, зная, что USCIS планирует одобрить заявку I-485 и предоставить грин-карту.

USCIS может отказать в собеседовании определенным заявителям с особо прямыми делами и убедительными доказательствами.Но это исключение. Собеседование в AOS практически гарантировано, если вы подали заявку на форму I-485 на основании брака с гражданином США или постоянным жителем.

Кто должен присутствовать на собеседовании по корректировке статуса

В некоторых случаях USCIS требует, чтобы и заявитель, и заявитель присутствовали на собеседовании по корректировке статуса. Это наиболее часто встречается в случаях, когда заявитель является супругом, но возможно и для других категорий. USCIS не требует от работодателей присутствовать на собеседовании при приеме на работу I-485.

USCIS обычно назначает встречу на собеседование в ближайшем к вам офисе. Если вы не живете в паре часов езды от офиса, это может потребовать длительной поездки и ночевки.

Возьмите компетентного переводчика

Кандидат, не владеющий английским языком, может использовать переводчика для корректировочного собеседования. Устный переводчик, который может квалифицированно переводить с английского на ваш родной язык, может помочь облегчить собеседование с AOS. Вы лучше поймете вопросы и сможете точнее на них ответить.

Устный переводчик, который может квалифицированно переводить с английского на ваш родной язык, может помочь облегчить собеседование с AOS. Вы лучше поймете вопросы и сможете точнее на них ответить.

Недоразумения могут привести к отказу

Многие заявители ошибаются, не приводя переводчика, когда они должны. Если вы недостаточно хорошо говорите по-английски, замешательство может привести к подозрениям и отрицанию. Если вы не понимаете офицера USCIS или офицер не понимает ваших ответов, может показаться, что вы нечестны или пытаетесь скрыть информацию. Языковой барьер может привести к отказу.

Квалификация переводчика

Как правило, вам не следует использовать друга или члена семьи в качестве переводчика.Человек должен быть «незаинтересованной» третьей стороной. Переводчику необходимо взять действующий государственный документ, удостоверяющий личность, и дословно перевести то, что говорят сотрудник и заявитель, в меру своих возможностей, не добавляя собственного мнения, комментариев или ответов переводчика.

Офицер USCIS может дисквалифицировать переводчика, если офицер считает, что честность экзамена нарушена участием переводчика или офицер определяет, что переводчик не компетентен переводить.Например, если сестра заявителя является переводчиком или офицер уже свободно говорит на родном языке заявителя, офицер может извинить переводчика.

Общие правила отказа от собеседования AOS

Офицеры USCIS могут отказаться от корректировки статуса собеседования в индивидуальном порядке, если он или она сочтет это ненужным. Причины, по которым должностное лицо может решить отказаться от собеседования, включают, помимо прочего, следующие случаи:

- Кандидатов, которые явно не соответствуют требованиям;

- Не состоящие в браке дети (до 21 года) У.С. граждане;

- Родители граждан США;

- беженцев и беженцев, ранее опрошенных офицером USCIS; и

- не состоящих в браке детей (до 14 лет) законных постоянных жителей.

Лучший способ избежать собеседования — подготовить подробный пакет заявления о статусе, который имеет следующие характеристики:

Заполнено

Включите все формы и доказательства, которые потребуются для вынесения решения по вашему делу.Отправьте результаты медицинского обследования I-693 одновременно с формой I-485. Организуйте свой пакет AOS так, чтобы его было легко разобрать и найти все элементы.

Точные и свободные от несоответствий

Многие формы запрашивают одну и ту же информацию. Убедитесь, что все ответы последовательны и правдивы. Непоследовательные ответы приведут к большему количеству вопросов.

Все подтверждающие документы

Предоставьте все доказательства и подтверждающую документацию, как требуется для каждой формы.Многие соискатели пропускают некоторые пункты и получают RFE. Если для нескольких форм требуется одно и то же доказательство, включите его по мере необходимости для каждой формы.

Профессиональные переводы

Вы можете предоставить свои собственные заверенные переводы. Однако большинство людей не знают, как правильно форматировать переведенные документы. Получите профессионала для перевода ваших документов на иностранном языке.

Нужна помощь, чтобы убедиться, что вы все сделали правильно? В дополнение к вашим подготовленным формам CitizenPath предоставляет вам набор персонализированных инструкций по заполнению.Наши инструкции по заполнению адаптированы к вашим ответам в заявке, поэтому вы знаете, что делать в вашей конкретной ситуации. Инструкции по подаче содержат подробные инструкции о подтверждающих документах, о том, как организовать вашу заявку и куда ее отправить.

Однако нет гарантии, что USCIS откажется от собеседования AOS. Если офис USCIS определит, что собеседование для заявителя любой из вышеперечисленных категорий необходимо, оно проведет собеседование.

РЕКОМЕНДУЕТСЯ: I-485 Подготовка к собеседованию

Что взять с собой на собеседование

Уведомление о назначении USCIS будет включать в себя корректировку контрольного списка вопросов, которые нужно взять с собой на собеседование. Всегда берите с собой предметы, перечисленные в уведомлении о встрече. Следующий список поможет вам подготовиться. Вам следует ожидать взять следующие предметы:

Всегда берите с собой предметы, перечисленные в уведомлении о встрече. Следующий список поможет вам подготовиться. Вам следует ожидать взять следующие предметы:

- Государственное удостоверение личности с фотографией. Обычно это ваш паспорт (даже если срок его действия истек), но также может быть любое другое удостоверение личности с фотографией государственного образца, например, водительские права.

- Уведомление о встрече (I-797C, Notice of Action) для вашего собеседования по I-485

- Полная копия вашего пакета заявления о корректировке статуса. Помимо формы I-485, имейте в наличии любые другие формы (например,грамм. I-130, I-130A, I-864, I-131, I-765), которые вы могли подать.

- Оригиналы любых подтверждающих документов, которые вы отправили в USCIS с заявлением о корректировке статуса. Особенно важные примеры включают свидетельства о рождении, браке и смерти, а также указы о разводе (если применимо).

- Ваш паспорт (если вы не относитесь к определенной категории, например, беженец / убежище).

- Любые другие проездные документы, например, ваше предварительное разрешение на условно-досрочное освобождение, если вы путешествовали в ожидании собеседования.

- Заключение врача о прохождении вами необходимого медицинского обследования по форме I-693 (если вы не представили этот отчет вместе с оригинальным заявлением о корректировке, как рекомендовано).

- При подаче заявления на основании трудоустройства — актуальное письмо с подтверждением занятости, подтверждающее продолжение работы с указанной заработной платой.

- Если заявление основано на браке, копии плюс оригиналы документов, подтверждающих ваш добросовестный брак.

Изменения в обстоятельствах

Сотрудник USCIS, скорее всего, спросит, есть ли у вас какие-либо изменения в обстоятельствах, которые влияют на ответы на ваше заявление об изменении статуса.Некоторые примеры включают рождение ребенка, нового работодателя или новый адрес. Офицер следит за любыми изменениями, которые влияют на ваше право на участие. Не забывайте свидетельствовать об этих новых разработках. Например, возьмите свидетельство о рождении нового ребенка, рожденного в браке, или свидетельство о браке, если вы поженились. Если ваши изменения включают контакты с правоохранительными органами или какие-либо иммиграционные проблемы, поговорите с иммиграционным адвокатом перед собеседованием с AOS.

РЕКОМЕНДУЕТСЯ: Корректировка отказа в статусе в связи с изменением обстоятельств

Вопросы на собеседовании

Стандартная корректировка статуса интервью занимает менее 30 минут.После представлений и присяги у вас не так много времени для допроса. Ознакомьтесь со всем своим пакетом AOS. Вы должны иметь возможность устно подтвердить свои ответы во всех формах. Как правило, сотрудник USCIS задаст вам вопросы о вашем заявлении и попросит подтвердить или объяснить определенные ответы. Если вы честно ответили на вопросы по форме I-485, нет причин для беспокойства.

Для заявителей, заполнивших форму I-485 на основании супружеских отношений, вопросы могут стать немного более личными.USCIS всегда прилагает дополнительные усилия, чтобы убедиться, что заявители, состоящие в браке, не используют фиктивный брак для уклонения от иммиграционных законов. Другими словами, они хотят подтверждения, что ваш брак настоящий.

Образец вопросов на собеседовании для корректировки статуса для супругов

- Как, когда и где вы познакомились со своим супругом?

- Где и с кем жила ваша супруга, когда вы встретили свою супругу?

- Кто сейчас живет по вашему адресу?

- Какая дата рождения вашего супруга?

- Где работал ваш супруг, когда вы с ним познакомились?

- Какую работу выполняет ваша супруга?

- Какой график работы у вашего супруга?

- Сколько у супруга зарплата?

- Заработная плата обоих супругов зачисляется на один и тот же банковский счет?

- Какой банковский счет вы используете?

- Была ли у вашего супруга машина, когда вы познакомились? Какая модель, цвет и тд?

- Это те машины, на которых сейчас ездите вы и ваша супруга?

- Если нет, то когда вы и / или ваш супруг сменили машину?

- Если у вас теперь есть машины, сколько денег за них нужно? Сколько стоит ежемесячный платеж?

- Когда вы с супругом решили пожениться? Было предложение? Кто сделал предложение? Когда и где это произошло?

- Проживали ли вы с супругом вместе до брака? Где и как долго?

- Когда вы и ваша супруга переехали вместе?

- Когда вы поженились?

- Если у вас был праздник, какие блюда / напитки подавались?

- Вы с супругом отправились в свадебное путешествие? Если да, то где?

- Кто платит арендную плату / ипотеку? Как это оплачивается? (Вы отправляете его по почте? Доставляете вручную?)

- Где проживает ваш арендодатель?

- Сколько спальных комнат в вашем доме?

- Все ли спальные комнаты находятся на одной стороне дома?

- Кровать какого размера у вас и вашего супруга?

- Вы можете описать мебель в своей спальне?

Это небольшая выборка возможных вопросов.На практике USCIS может задавать самые разные вопросы, чтобы определить, состоят ли вы и ваш супруг в добросовестном браке.

После собеседования

Если на вашем собеседовании все пойдет хорошо, офицер USCIS одобрит ваше заявление I-485. В некоторых случаях офицер может поставить штамп «I-551» в ваш паспорт. В любом случае, USCIS обработает новую грин-карту и отправит ее на ваш зарегистрированный адрес.

Однако не все интервью по корректировке статуса заканчиваются принятием решения.Сотрудник USCIS может сообщить вам, что вы получите решение по почте. Не расстраивайтесь. В этом нет ничего необычного.

Также возможно, что сотрудник USCIS не сможет одобрить ваше дело, если ему потребуются дополнительные доказательства. Если USCIS запрашивает дополнительные доказательства, обязательно предоставьте запрошенную документацию в установленный срок. USCIS отправит вам решение по почте.

Если с момента собеседования по I-485 прошло 90 дней, а вы все еще не приняли решение, назначьте встречу InfoPass в USCIS.Важно следить.

Используйте эту корректировку контрольного списка статусного собеседования в качестве инструмента, который поможет вам подготовиться к собеседованию. Если вы были честны на протяжении всего процесса и подготовились в соответствии с рекомендациями, у вас гораздо больше шансов получить одобрение.

О CitizenPath

CitizenPath предоставляет простые, доступные пошаговые инструкции через иммиграционные заявки USCIS. Физические лица, адвокаты и некоммерческие организации используют эту услугу на настольных компьютерах или мобильных устройствах для точного составления иммиграционных форм, избегая дорогостоящих задержек.CitizenPath позволяет пользователям попробовать сервис бесплатно и предоставляет 100% гарантию возврата денег, что USCIS одобрит заявку или петицию. Мы оказываем поддержку в подаче заявления на изменение статуса (I-485), петиции для родственника-иностранца (форма I-130) и некоторых других иммиграционных услуг.

Публикация 17 (2020 г.), Ваш федеральный подоходный налог

Компенсация по безработице. Если вы получили пособие по безработице, но не получили форму 1099-G «Определенные государственные выплаты» по почте, вам может потребоваться доступ к своей информации через веб-сайт вашего штата, чтобы получить электронную форму 1099-G.

Введение

Вы должны указать в своей декларации все статьи дохода, которые вы получаете в виде денег, имущества и услуг, если в налоговом законодательстве не указано, что вы их не включаете. Однако некоторые статьи исключаются из дохода лишь частично. В этой главе обсуждаются многие виды доходов и объясняется, подлежат ли они налогообложению или нет.

Эта глава начинается с обсуждения следующих статей дохода.

Бартер.

Аннулированные долги.

Торговые вечеринки, на которых вы являетесь хозяином или хозяйкой.

Выручка по страхованию жизни.

Партнерский доход.

S доход корпорации.

Возмещение (включая возмещение государственного подоходного налога).

Арендная плата из личного имущества.

Выплаты.

Роялти.

Пособие по безработице.

Социальные и другие социальные пособия.

Бартер

Бартер — это обмен собственности или услуг. Вы должны включить в свой доход на момент получения справедливую рыночную стоимость собственности или услуг, которые вы получаете при обмене. Если вы обмениваетесь услугами с другим лицом, и вы оба заранее согласовали стоимость услуг, эта стоимость будет принята как справедливая рыночная стоимость, если только стоимость не может быть доказана иначе.

Как правило, вы указываете этот доход в Приложении C (Форма 1040), Прибыли или Убытки от бизнеса. Однако, если бартер предполагает обмен чем-то другим, кроме услуг, как, например, в , Пример 3 ниже, вам, возможно, придется вместо этого использовать другую форму или расписание.

Пример 1.

Вы — индивидуальный адвокат, который оказывает юридические услуги клиенту, небольшой корпорации. Корпорация предоставляет вам акции в качестве оплаты ваших услуг.Вы должны включить справедливую рыночную стоимость акций в свой доход в Приложении C (Форма 1040) в год их получения.

Пример 2.

Вы работаете не по найму и являетесь членом бартерного клуба. Клуб использует «кредитные единицы» как средство обмена. Он добавляет единицы кредита к вашей учетной записи для товаров или услуг, которые вы предоставляете участникам, которые вы можете использовать для покупки товаров или услуг, предлагаемых другими членами бартерного клуба. Клуб вычитает кредитные единицы из вашей учетной записи, когда вы получаете товары или услуги от других членов.Вы должны включить в свой доход стоимость кредитных единиц, которые добавляются к вашей учетной записи, даже если вы фактически не можете получать товары или услуги от других участников до следующего налогового года.

Пример 3.

У вас есть небольшой многоквартирный дом. Взамен на бесплатное пользование квартирой в течение 6 месяцев художник дарит вам произведение искусства, которое она создала. Вы должны указать в качестве дохода от аренды в Приложении E (Форма 1040), Дополнительный доход и убыток, справедливую рыночную стоимость произведения искусства, а художник должен указать в качестве дохода в Приложении C (Форма 1040) справедливую арендную стоимость квартиры.

Форма 1099-Б бартерного обмена.

Если вы обменивали имущество или услуги посредством бартерного обмена, форма 1099-B, Выручка от брокерских и бартерных операций обмена или аналогичное заявление от бартерного обмена должны быть отправлены вам до 16 февраля 2021 года. В нем должна быть указана стоимость наличными, имуществом, услугами, кредитами или векселями, которые вы получили от обменов в течение 2020 года. IRS также получит копию формы 1099-B.

Аннулированные долги

В большинстве случаев, если ваш долг аннулирован или прощен, кроме как в качестве подарка или завещания, вы должны включить аннулированную сумму в свой доход.У вас нет дохода от погашенного долга, если он предназначен для вас в качестве подарка. Долг включает любую задолженность, по которой вы несете ответственность или которая связана с имуществом, которым вы владеете.

Если долг некоммерческий, укажите аннулированную сумму в Приложении 1 (Форма 1040), строка 8. Если это долг предприятия, укажите сумму в Приложении C (Форма 1040) (или в Приложении F (Форма 1040), Прибыль или убыток от сельского хозяйства, если долг — это долг фермы, а вы — фермер).

Форма 1099-С.

Если федеральное правительственное учреждение, финансовое учреждение или кредитный союз аннулирует или прощает ваш долг в размере 600 долларов или более, вы получите форму 1099-C «Аннулирование долга».Сумма погашенной задолженности указана в графе 2.

Проценты включены в погашенную задолженность.

Если какие-либо проценты прощены и включены в сумму аннулированного долга в поле 2, сумма процентов также будет указана в поле 3. Должны ли вы включать процентную часть аннулированного долга в свой доход, зависит от того, проценты будут вычитаться, когда вы их заплатите. См. Вычитаемая задолженность в разделе Исключения , далее.

Если проценты не подлежат вычету (например, проценты по личному кредиту), включите в свой доход сумму из поля 2 формы 1099-C. Если проценты подлежат вычету (например, по бизнес-займу), включите в свой доход чистую сумму аннулированного долга (сумма, указанная в поле 2, за вычетом суммы процентов, указанной в поле 3).

Ипотечный кредит со скидкой.

Если ваше финансовое учреждение предлагает скидку на досрочную выплату ипотечного кредита, сумма скидки является аннулированной задолженностью.Вы должны включить аннулированную сумму в свой доход.

Освобождение от ипотеки при продаже или ином отчуждении.

Если вы лично несете ответственность по ипотеке (долгу с регрессом) и освобождаетесь от ипотеки при продаже имущества, вы можете получить прибыль или убыток в размере, не превышающем справедливую рыночную стоимость имущества. Кроме того, если погашение ипотечного кредита превышает справедливую рыночную стоимость собственности, это доход от погашения задолженности, если он не подлежит исключению в соответствии с Исключенная задолженность , позже.Сообщите о любом доходе от погашения задолженности по некоммерческой задолженности, который не соответствует критериям исключения в качестве прочего дохода в Приложении 1 (Форма 1040), строка 8.

Если вы не несете личной ответственности по ипотеке (долгу без права регресса) и освобождаетесь от ипотеки при отчуждении собственности (например, путем обращения взыскания), такое возмещение включается в сумму, которую вы реализуете. Вы можете получить налогооблагаемую прибыль, если сумма, которую вы реализуете, превышает вашу скорректированную базу в собственности. Сообщайте о любой приросте некоммерческой собственности как о приросте капитала.

См. Паб. 4681 для получения дополнительной информации.

Задолженность акционеров.

Если вы являетесь акционером корпорации, и корпорация аннулирует или прощает ваш долг, аннулированный долг представляет собой конструктивное распределение, которое обычно является для вас дивидендным доходом. Для получения дополнительной информации см. Pub. 542, Корпорации.

Если вы являетесь акционером корпорации и аннулируете задолженность корпорации перед вами, вы, как правило, не получаете дохода.Это связано с тем, что аннулированный долг рассматривается как вклад в капитал корпорации, равный сумме основной суммы долга, которую вы аннулировали.

Погашение погашенной задолженности.

Если вы включили аннулированную сумму в свой доход, а затем выплатили долг, вы можете подать иск о возмещении за год, когда сумма была включена в доход. Вы можете подать претензию по форме 1040-X, если срок давности для подачи претензии еще не истек. Срок исковой давности обычно не заканчивается раньше, чем через 3 года после установленной даты вашего первоначального возврата.

Исключения

Есть несколько исключений для включения погашенной задолженности в доход. Это объясняется далее.

Студенческие ссуды.

Некоторые студенческие ссуды содержат положение о том, что вся или часть задолженности, связанной с посещением соответствующего учебного заведения, будет аннулирована, если вы в течение определенного периода времени работаете по определенным профессиям у любого из широкого круга работодателей.

У вас нет дохода, если ваш студенческий кредит аннулируется после того, как вы согласились с этим положением и затем выполнили требуемые услуги.Для получения кредита кредит должен быть предоставлен:

Федеральное правительство, правительство штата или местного самоуправления, или их орган, агентство или их подразделение;

освобожденная от налогов общественная благотворительная корпорация, взявшая на себя контроль над больницей штата, округа или муниципалитета и чьи сотрудники считаются государственными служащими в соответствии с законодательством штата; или

Учебное заведение:

По соглашению с организацией, описанной в (1) или (2), которая предоставила средства организации для предоставления ссуды, или

В рамках программы учебного заведения, разработанной для поощрения студентов к работе с неудовлетворенными потребностями или в областях с неудовлетворенными потребностями, и в рамках которых услуги, предоставляемые студентами (или бывшими студентами), предоставляются для или под руководством правительства. подразделение или организация, освобожденная от налогов, описанная в разделе 501 (c) (3).

Ссуда для рефинансирования квалифицированной студенческой ссуды также будет соответствовать требованиям, если она была предоставлена учебным заведением или квалифицированной освобожденной от налогов организацией в соответствии с ее программой, разработанной, как описано в пункте 3b выше.

Помощь в погашении кредита на образование.

Выплаты по ссуде на образование, произведенные в соответствии с Программой погашения ссуды Национальной службы здравоохранения (Программа погашения ссуды NHSC), программой выплаты ссуды штата на образование, имеющей право на получение средств в соответствии с Законом об общественном здравоохранении, или любой другой программой выплаты ссуды или прощения ссуды штата, которая предназначенные для обеспечения большей доступности медицинских услуг в районах с недостаточным уровнем обслуживания или дефицитом профессиональных медицинских работников, не облагаются налогом.

Вычитаемая задолженность.

У вас нет дохода от списания долга, если выплата долга подлежит вычету. Это исключение применяется только в том случае, если вы используете кассовый метод учета. Для получения дополнительной информации см. Главу 5 Pub. 334, Налоговое руководство для малого бизнеса.

Цена снижена после покупки.

В большинстве случаев, если продавец уменьшает сумму вашей задолженности за приобретенную недвижимость, вы не получаете дохода от этого уменьшения.Уменьшение долга рассматривается как корректировка покупной цены и уменьшает вашу базу в собственности.

Исключенная задолженность.

Не включайте погашенный долг в свой валовой доход в следующих случаях.

Долг аннулирован в деле о банкротстве в соответствии с разделом 11 Кодекса США. См. Паб. 908, Руководство по налогам на банкротство.

Долг аннулируется, если вы неплатежеспособны. Однако вы не можете исключить любую сумму аннулированного долга, превышающую сумму, на которую вы неплатежеспособны.См. Паб. 908.

Задолженность является квалифицированной задолженностью фермерского хозяйства и аннулируется квалифицированным лицом. См. Главу 3 Pub. 225, Налоговый справочник фермера.

Задолженность квалифицируется как задолженность по операциям с недвижимым имуществом. См. Главу 5 Pub. 334.

Аннулирование является подарком.

Задолженность квалифицируется как основная задолженность по месту жительства.

Хозяин или хозяйка

Если вы устраиваете вечеринку или мероприятие, на котором проводятся продажи, любой подарок или вознаграждение, полученное вами за проведение мероприятия, является платой за помощь прямым продавцам в продажах.Вы должны указать этот объект как доход по его справедливой рыночной стоимости.

К вашим личным праздничным расходам применяется ограничение на питание в размере 50%. В налоговые годы с 2018 по 2025 год не разрешается вычет любых расходов, связанных с деятельностью, которая обычно считается развлечениями, развлечениями или отдыхом. Налогоплательщики могут продолжать удерживать 50% стоимости деловых обедов, если налогоплательщик (или сотрудник налогоплательщика) присутствует и еда или напитки не считаются расточительными или экстравагантными.Питание может быть предоставлено текущему или потенциальному бизнес-клиенту, клиенту, консультанту или аналогичному деловому контакту. Еда и напитки, которые предоставляются во время развлекательных мероприятий, не будут считаться развлечениями, если они будут приобретены отдельно от мероприятия.

Дополнительную информацию о 50% -ном ограничении расходов на питание см. В Pub. 463, Путевые расходы, подарки и расходы на автомобиль.

Поступления по страхованию жизни

Выручка по страхованию жизни, выплаченная вам в связи со смертью застрахованного лица, не облагается налогом, если полис не был передан вам за определенную плату.Это верно, даже если выручка была выплачена по полису страхования от несчастных случаев, по страхованию здоровья или по договору пожертвования. Однако процентный доход, полученный в результате страхования жизни, может облагаться налогом.

Выручка не получена в рассрочку.

Если пособие в случае смерти выплачивается вам единовременно или не через определенные промежутки времени, включайте в свой доход только те пособия, которые превышают сумму, подлежащую выплате вам на момент смерти застрахованного лица.Если размер пособия, выплачиваемого в случае смерти, не указан, вы включаете в свой доход те выплаты, которые превышают приведенную стоимость выплат на момент смерти.

Поступления получены в рассрочку.

Если вы получаете выплаты по страхованию жизни частями, вы можете исключить часть каждого взноса из своего дохода.

Чтобы определить исключаемую часть, разделите сумму, имеющуюся у страховой компании (как правило, общую единовременную сумму, подлежащую выплате в случае смерти застрахованного лица), на количество подлежащих выплате взносов.Включите в свой доход что-либо сверх этой исключенной части в качестве процентов.

Выживший супруг.

Если ваш (а) супруг (а) умер до 23 октября 1986 г. и страховые выплаты, выплаченные вам в связи со смертью вашего супруга (а), получены частями, вы можете исключить до 1000 долларов в год из процентов, включенных в рассрочку. Если вы снова выйдете замуж, вы можете продолжить исключение.

Сдача полиса за наличные.

Если вы отказываетесь от полиса страхования жизни за наличные, вы должны включить в доход любые доходы, превышающие стоимость полиса страхования жизни.В большинстве случаев ваши затраты (или инвестиции в договор) представляют собой сумму страховых взносов, уплаченных вами по полису страхования жизни, за вычетом любых возвращенных премий, скидок, дивидендов или невыплаченных кредитов, которые не были включены в ваш доход.

Вы должны получить форму 1099-R, показывающую общую выручку и налогооблагаемую часть. Укажите эти суммы в строках 5a и 5b формы 1040 или 1040-SR.

Дополнительная информация.

Для получения дополнительной информации см. Поступления по страхованию жизни в Pub.525.

Поступления по контракту на пожертвования

Договор о пожертвовании — это политика, в соответствии с которой вам выплачивается определенная сумма денег в определенный день, если вы не умрете до этой даты. В этом случае деньги выплачиваются указанному получателю. Поступления от пожертвований, выплачиваемые вам единовременно при наступлении срока погашения, подлежат налогообложению только в том случае, если поступления превышают стоимость полиса. Чтобы определить свои затраты, вычтите любую сумму, полученную вами ранее по контракту и исключенную из вашего дохода, из общей суммы премий (или другого вознаграждения), уплаченных по контракту.Включите в свой доход ту часть единовременной выплаты, которая превышает ваши расходы.

Пособия в случае ускоренной смерти

Определенные суммы, выплачиваемые в качестве ускоренного пособия в случае смерти в соответствии с договором страхования жизни или в рамках урегулирования до смерти застрахованного лица, не включаются в доход, если застрахованный неизменно или хронически болен.

Виатикальное поселение.

Это продажа или переуступка какой-либо части компенсации в случае смерти по договору страхования жизни поставщику услуг по выплате страховых возмещений.Поставщик денежных расчетов — это лицо, которое регулярно участвует в бизнесе по покупке или переуступке договоров страхования жизни в отношении жизни застрахованных лиц, которые неизлечимо или хронически больны и которое соответствует требованиям раздела 101 (g) (2) (B ) Налогового кодекса.

Исключение по неизлечимой болезни.

Пособие по ускоренной смерти полностью исключается, если застрахованный является неизлечимо больным человеком. Это лицо, которое было сертифицировано врачом как имеющее заболевание или физическое состояние, которое, как можно разумно ожидать, приведет к смерти в течение 24 месяцев с даты свидетельства.

Исключение по хроническим заболеваниям.

Если застрахованный — хронически больной человек, который не неизлечимо болен, пособие по ускоренной смерти, выплачиваемое на основе затрат, понесенных на квалифицированные услуги по долгосрочному уходу, полностью исключается. Ускоренное пособие в случае смерти, выплачиваемое на суточной или другой периодической основе, не допускается до определенного предела. На 2020 год этот лимит составляет 380 долларов. Он применяется к общей сумме ускоренных выплат в случае смерти и любых периодических выплат, полученных по договорам страхования долгосрочного ухода.Для получения информации о пределе и определениях хронически больных лиц, квалифицированных услуг по долгосрочному уходу и договоров страхования долгосрочного ухода см. Договоры страхования долгосрочного ухода в разделе Пособия по болезни и травмам в Pub. 525.

Исключение.

Исключение не распространяется на любую сумму, выплаченную лицу (кроме застрахованного), которое имеет страховой интерес в жизни застрахованного, потому что застрахованный:

Является директором, должностным лицом или служащим лица; или

Имеет финансовую заинтересованность в бизнесе человека.

Форма 8853.

Чтобы подать заявление об исключении ускоренного пособия в случае смерти, выплачиваемого на суточной или другой периодической основе, вы должны вместе с декларацией заполнить форму 8853, Archer MSA и долгосрочные договоры страхования медицинского обслуживания. Вам не нужно заполнять форму 8853, чтобы исключить ускоренное пособие в случае смерти, выплачиваемое на основе фактически понесенных расходов.

Офицер общественной безопасности убит или ранен при исполнении служебных обязанностей

Супруг (а), бывший супруг (а) и ребенок офицера общественной безопасности, убитого при исполнении служебных обязанностей, могут исключить из выплаты валового дохода в связи с потерей кормильца, полученного в рамках государственного плана по разделу 401 (a), относящегося к службе офицера.См. Раздел 101 (h).

Офицер общественной безопасности, который навсегда и полностью инвалид или убит при исполнении служебных обязанностей, а также оставшийся в живых супруг или ребенок могут исключить из дохода пособие в связи со смертью или инвалидностью, полученное от Федерального бюро помощи юстиции, или пособие в случае смерти, выплачиваемое программой штата. См. Раздел 104 (a) (6).

Для этой цели термин «офицер общественной безопасности» включает сотрудников правоохранительных органов, пожарных, капелланов, спасателей и членов бригады скорой помощи.Для получения дополнительной информации см. Pub. 559, выжившие, исполнители и администраторы.

Партнерский доход

Товарищество, как правило, не облагается налогом. Доходы, прибыли, убытки, отчисления и кредиты партнерства передаются партнерам на основе распределительной доли каждого партнера в этих статьях.

Приложение К-1 (Форма 1065).

Хотя товарищество, как правило, не платит налога, оно должно подавать информационную декларацию по форме 1065, U.S. Возврат дохода от партнерства и отправка Графика K-1 (Форма 1065) каждому партнеру. Кроме того, партнерство отправит каждому партнеру копию Инструкций партнера по Приложению K-1 (форма 1065), чтобы помочь каждому партнеру сообщить о своей доле дохода партнерства, вычетах, кредитах и элементах налоговых льгот.

. Сохраните расписание K-1 (форма 1065) для своих записей. Не прикрепляйте его к своей форме 1040 или 1040-SR, если это не требуется специально. .

Для получения дополнительной информации о партнерстве см. Pub.541, Партнерство.

Квалифицированное совместное предприятие.

Если каждый из вас и ваш супруг (а) материально участвуете в качестве единственных участников совместного предприятия, находящегося в совместном владении и управлении, и вы подаете совместную декларацию за налоговый год, вы можете сделать совместные выборы, которые будут рассматриваться как квалифицированное совместное предприятие, а не партнерство. . Чтобы сделать это решение, вы должны разделить все статьи доходов, прибылей, убытков, удержаний и кредитов, относящиеся к бизнесу, между вами и вашим супругом в соответствии с вашими интересами в предприятии.Для получения дополнительной информации о том, как сделать выбор и какие графики подавать, см. Инструкции к вашей индивидуальной налоговой декларации.

Доход S Corporation

В большинстве случаев S-корпорация не платит налог на свой доход. Вместо этого прибыль, убытки, отчисления и кредиты корпорации передаются акционерам на основе пропорциональной доли каждого акционера.

Приложение К-1 (Форма 1120-S).

Корпорация S должна подать декларацию по форме 1120-S, U.S. Налоговую декларацию о доходах для S-корпорации и отправьте Таблицу K-1 (Форма 1120-S) каждому акционеру. Кроме того, корпорация S отправит каждому акционеру копию Инструкций акционера по Приложению K-1 (форма 1120-S), чтобы помочь каждому акционеру отчитаться о своей доле в доходах, убытках, кредитах и вычетах корпорации S.

. Сохраните расписание K-1 (форма 1120-S) для своих записей. Не прикрепляйте его к своей форме 1040 или 1040-SR, если это не требуется специально..

Для получения дополнительной информации о S-корпорациях и их акционерах см. Инструкции к форме 1120-S.

Выкуп

Возмещение — это возврат суммы, которую вы вычли или взяли в кредит в предыдущем году. Чаще всего взыскиваются возмещения, возмещения расходов и скидки по вычетам, перечисленным в Приложении A (Форма 1040). У вас также может быть взыскание не включенных в список вычетов (например, платежей по ранее вычтенным безнадежным долгам) и взыскание предметов, по которым вы ранее запрашивали налоговый кредит.

Правило налоговой льготы.

Вы должны включить возмещение в свой доход за год, когда вы его получили, в размере, на который вычет или кредит, который вы сделали на возмещенную сумму, уменьшили ваш налог в предыдущем году. Для этой цели любое увеличение суммы, перенесенной на текущий год, в результате вычета или кредита, считается уменьшением вашего налога в предыдущем году. Для получения дополнительной информации см. Pub. 525.

Возврат федерального подоходного налога.

Возврат федерального подоходного налога не включается в ваш доход, потому что они никогда не могут быть вычтены из дохода.

Возврат государственной пошлины.

Если вы получили возврат (или кредит или компенсацию) подоходного налога штата или местного округа в 2020 году, вы, как правило, должны включить его в доход, если вы вычли налог в более раннем году. Плательщик должен отправить вам форму 1099-G «Определенные государственные платежи» до 1 февраля 2021 г. Налоговое управление также получит копию формы 1099-G.Если вы подаете форму 1040 или 1040-SR, используйте Таблицу возмещения подоходного налога штата и местного самоуправления в Инструкциях 2020 года по Приложению 1 (Форма 1040), чтобы определить сумму (если таковая имеется) для включения в ваш доход. См. Паб. 525, когда вам нужно использовать другой рабочий лист.

Если вы можете выбрать вычет за налоговый год, либо:

Государственный и местный подоходный налог, или

Государственные и местные общие налоги с продаж, затем

Возврат процентов по ипотеке.

Если вы получили возмещение или кредит в 2020 году в отношении процентов по ипотеке, уплаченных в более раннем году, сумма должна быть указана в поле 4 вашей формы 1098 «Заявление о процентах по ипотеке». Не вычитайте сумму возмещения из процентов, которые вы заплатили в 2020 году. Возможно, вам придется включить ее в свой доход в соответствии с правилами, описанными в следующих обсуждениях.

Проценты на восстановление.

Проценты на любую из возвращаемых вами сумм следует указывать как процентный доход в полученном году.Например, укажите проценты, полученные вами по возмещению подоходного налога штата или местного округа, в форме 1040 или 1040-SR, строка 2b.

Взыскание и расходы в том же году.

Если возврат или иное возмещение и расходы происходят в одном и том же году, возмещение уменьшает вычет или кредит и не отражается как доход.

Восстановление 2 и более лет.

Если вы получаете возмещение или иное возмещение в отношении сумм, которые вы заплатили за 2 или более отдельных года, вы должны пропорционально распределить возмещенную сумму между годами, в которых вы ее выплачивали.Это распределение необходимо для определения суммы возмещения за любые предыдущие годы и для определения суммы, если таковая имеется, вашего допустимого вычета по этой статье в текущем году. Для получения информации о том, как рассчитать распределение, см. Recoveries in Pub. 525.

Постатейные вычеты

Если вы взыскиваете любую сумму, которую вы вычли в предыдущем году по Приложению A (Форма 1040), вы, как правило, должны включить полную сумму возмещения в свой доход в том году, в котором вы ее получили.

Куда обращаться.

Введите сумму возмещения подоходного налога штата или местного округа в Приложении 1 (Форма 1040), строка 1, и общую сумму всех других возмещений в качестве прочего дохода в Приложении 1 (Форма 1040), строка 8.

Стандартный лимит вычета.

Обычно вам разрешается требовать стандартного вычета, если вы не перечисляете свои вычеты. Только ваши детализированные вычеты, которые превышают ваш стандартный вычет, подпадают под действие правила восстановления (если вы не обязаны детализировать свои вычеты).Если ваши общие вычеты из доходности за предыдущий год не превышали ваш доход за этот год, включите в свой доход в этом году меньшую из следующих величин:

Пример.

За 2019 год вы подали совместную декларацию. Ваш налогооблагаемый доход составлял 60 000 долларов, и вы не имели права на налоговые льготы. Ваш стандартный вычет составлял 24 400 долларов, и у вас были детализированные вычеты в размере 26 200 долларов. В 2020 году вы получили следующие возмещения сумм, удержанных по вашей налоговой декларации за 2019 год.

| Медицинские расходы | $ 200 | |

| Возврат государственного и местного подоходного налога | 400 | |

| Возврат процентов по ипотеке | 325 | |

| Всего возмещений | $ 925 | |

Ваше общее возмещение меньше суммы, на которую ваши детализированные вычеты превысили стандартный вычет (26 200 долларов — 24 400 долларов США = 1800 долларов США), поэтому вы должны включить свои общие возмещения в свой доход за 2020 год. Таблица 1 (Форма 1040), строка 1, и остаток ваших возмещений, 525 долларов, в Приложении 1 (Форма 1040), строка 8.

Стандартный вычет за предыдущие годы.

Чтобы определить, должны ли суммы, возмещенные в текущем году, включаться в ваш доход, вы должны знать стандартный вычет для вашего регистрационного статуса за год, когда вычет был подан. Посмотрите инструкции к своей налоговой декларации за предыдущие годы, чтобы найти стандартный вычет для статуса подачи за предыдущий год.

Пример.

Вы подали совместную декларацию по форме 1040 за 2019 год с налогооблагаемым доходом в размере 45 000 долларов США.Ваши детализированные вычеты составили 24 550 долларов. Стандартный вычет, который вы могли бы потребовать, составлял 24 400 долларов. В 2020 году вы вернули 2100 долларов из своих детализированных вычетов за 2019 год. Ни одно из возмещений не превышало фактических вычетов за 2019 год. Включите 150 долларов возмещения в свой доход за 2020 год. Это меньшее из ваших возмещений (2100 долларов США) или сумма, на которую ваши детализированные вычеты были больше стандартного вычета (24 550 долларов США — 24 400 долларов США = 150 долларов США).

Взыскание ограничено вычетом.

Вы не включаете в свой доход какую-либо сумму восстановления, превышающую сумму, которую вы удержали в предыдущем году. Сумма, которую вы включаете в свой доход, ограничена меньшим из следующих значений:

.Пример.

В течение 2019 года вы заплатили 1700 долларов на медицинские расходы. Из этой суммы вы вычли 200 долларов из своего Приложения А на 2019 год (Форма 1040). В 2020 году вы получили компенсацию в размере 500 долларов по вашей медицинской страховке за ваши расходы в 2019 году. Единственная сумма возмещения в размере 500 долларов, которая должна быть включена в ваш доход за 2020 год, составляет 200 долларов — фактически вычтенная сумма.

Прочие взыскания.

См. Извлечение в Pub. 525 если:

У вас есть взыскания по статьям, кроме постатейных вычетов, или

Вы получили возмещение по предмету, для которого вы запросили налоговый кредит (кроме инвестиционного кредита или иностранного налогового кредита) в предыдущем году.

Аренда личного имущества

Если вы сдаете в аренду личное имущество, такое как оборудование или транспортные средства, то, как вы сообщаете о своих доходах и расходах, в большинстве случаев определяется:

Независимо от того, является ли сдача в аренду бизнесом, и

Независимо от того, ведется ли арендная деятельность с целью получения прибыли.

Отчетность о доходах и расходах.

Если вы занимаетесь сдачей внаем личного имущества, укажите свои доходы и расходы в Приложении C (Форма 1040).В инструкциях по форме есть информация о том, как их заполнять.

Отчетность о некоммерческих доходах.

Если вы не занимаетесь сдачей внаем личного имущества, укажите свой доход от аренды в Приложении 1 (Форма 1040), строка 8. Укажите тип и сумму дохода в пунктирной линии рядом со строкой 8.

Отчетность о некоммерческих расходах.

Если вы арендуете личную собственность с целью получения прибыли, включите свои расходы на аренду в общую сумму, указанную в Приложении 1 (Форма 1040), строка 22, и просмотрите инструкции там.

Если вы не сдаете личную собственность в аренду с целью получения прибыли, ваши вычеты ограничены, и вы не можете сообщить об убытках для компенсации прочего дохода. См. Деятельность не для получения прибыли в разделе Прочие доходы , далее.

Выплаты

Если вам пришлось выплатить сумму, которую вы включили в свой доход в предыдущем году, вы можете вычесть полученную сумму из своего дохода за год, в котором вы ее выплатили. Или, если сумма, которую вы выплатили, превышает 3000 долларов, вы можете получить кредит в счет вашего налога за год, в котором вы ее выплатили.Как правило, вы можете требовать удержания или кредита только в том случае, если погашение квалифицируется как расходы или убытки, понесенные в вашей торговле или бизнесе, или в коммерческой операции.

Вид удержания.

Тип вычета, который вам разрешен в год погашения, зависит от типа дохода, который вы включили в предыдущий год. Как правило, вы вычитаете погашение по той же форме или графику, по которым вы ранее указали его как доход. Например, если вы указали его как доход от самозанятости, вычтите его как коммерческие расходы в Приложении C (Форма 1040) или Приложении F (Форма 1040).Если вы указали это как прирост капитала, вычтите его как убыток, как описано в Инструкциях к Приложению D (Форма 1040). Если вы указали его как заработную плату, пособие по безработице или другой доход, не связанный с коммерческой деятельностью, вы можете вычесть его как другой детализированный вычет, если выплаченная сумма превышает 3000 долларов.

. Начиная с 2018 года, вы больше не можете требовать каких-либо других детализированных вычетов, поэтому, если выплаченная сумма составила 3000 долларов США или меньше, вы не сможете вычесть ее из своего дохода в том году, в котором вы ее выплатили..

Выплаченные пособия по социальному обеспечению.

Если вы выплатили пособие по социальному обеспечению или эквивалентное пенсионное пособие железнодорожникам, см. Выплата пособий . в главе 7.

Погашение в размере 3000 долларов или меньше.

Если сумма, которую вы выплатили, составляла 3000 долларов или меньше, вычтите ее из своего дохода в том году, в котором вы ее выплатили.

Выплата свыше 3000 долларов США.

Если сумма, которую вы выплатили, составила более 3000 долларов, вы можете вычесть погашение как другой детализированный вычет в Приложении A (Форма 1040), строка 16, если вы включили доход в соответствии с заявлением о праве.Это означает, что в то время, когда вы включали доход, казалось, что у вас есть неограниченное право на него. Однако вы можете взять кредит на год погашения. Рассчитайте свой налог при использовании обоих методов и сравните результаты. Используйте метод (вычет или кредит), позволяющий снизить налоги.

. При определении того, была ли выплаченная вами сумма больше или меньше 3000 долларов, учитывайте общую сумму, возвращаемую по возврату. Каждый случай погашения отдельно не рассматривается..

Метод 1.

Рассчитайте свой налог на 2020 год, требуя вычета из возвращенной суммы. Если вы вычтете его как другой детализированный вычет, укажите его в Приложении A (Форма 1040), строка 16.

Метод 2.

Рассчитайте свой налог на 2020 год, потребовав кредит на возвращенную сумму. Следуй этим шагам.

Рассчитайте свой налог на 2020 год без вычета возвращенной суммы.

Измените размер налога за предыдущий год без включения в доход суммы, которую вы выплатили в 2020 году.

Вычтите налог в (2) из налога, указанного в вашей декларации за предыдущий год. Это заслуга.

Вычтите ответ в (3) из суммы налога за 2020 год без вычета (шаг 1).

Если метод 1 приводит к уменьшению налога, вычтите возвращенную сумму. Если метод 2 приводит к уменьшению налога, запросите кредит, указанный в (3) выше в Приложении 3 (Форма 1040), строка 12d, добавив сумму кредита к любым другим кредитам в этой строке, и просмотрите инструкции там.

Пример этого вычисления можно найти в Pub. 525.

Выплаченная заработная плата облагается налогами на социальное обеспечение и медицинское обслуживание.

Если вам пришлось выплатить сумму, которую вы включили в свою заработную плату или компенсацию в предыдущем году, когда были уплачены налоги на социальное обеспечение, Medicare или RRTA уровня 1, попросите своего работодателя вернуть вам излишек суммы. Если работодатель отказывается возмещать налоги, попросите выписку с указанием суммы сверхнормативного сбора для подтверждения вашего требования.Подайте заявку на возмещение, используя Форму 843 «Заявление о возмещении» и «Запрос на сокращение выбросов».

Выплаченная заработная плата облагается дополнительным налогом на медицинское обслуживание.

Работодатели не могут внести корректировки или подать иск о возмещении дополнительного удержания налога по программе Medicare, когда происходит выплата заработной платы, полученной сотрудником в предыдущем году, потому что сотрудник определяет обязательства по дополнительному налогу по программе Medicare в декларации о доходах сотрудника за предыдущий год. Если вам пришлось выплатить сумму, которую вы включили в свою заработную плату или компенсацию в предыдущем году, и на которую был уплачен дополнительный налог на Medicare, вы можете получить возможность вернуть дополнительный налог на Medicare, уплаченный с этой суммы.Чтобы возместить дополнительный налог в рамках программы Medicare с выплаченной заработной платы или компенсации, вы должны подать форму 1040-X «Налоговая декларация США с поправками» за предыдущий год, в котором изначально была получена заработная плата или компенсация. См. Инструкции к форме 1040-X.

Роялти

Роялти от авторских прав, патентов, нефти, газа и полезных ископаемых облагаются налогом как обычный доход.

В большинстве случаев вы указываете роялти в Части I Приложения E (Форма 1040). Однако, если вы владеете долей участия в добыче нефти, газа или полезных ископаемых или ведете бизнес в качестве самозанятого писателя, изобретателя, художника и т. Д., укажите свои доходы и расходы в Приложении C (Форма 1040).

Авторские права и патенты.

Роялти от авторских прав на литературные, музыкальные или художественные произведения и аналогичную собственность или от патентов на изобретения — это суммы, выплачиваемые вам за право использовать вашу работу в течение определенного периода времени. Роялти обычно основаны на количестве проданных единиц, таком как количество книг, билетов на представление или проданных машин.

Нефть, газ и полезные ископаемые.