Как забрать пенсионные накопления при переезде из Казахстана в другую страну

Иллюстративное фото © gettyimages.com / Yevgeniy Sambulov

Выезжающие на постоянное место жительства за границу казахстанцы имеют право забрать свои пенсионные накопления. Но это можно сделать только после смены гражданства и уже в статусе иностранца. Подробности — в материале Нурфин.

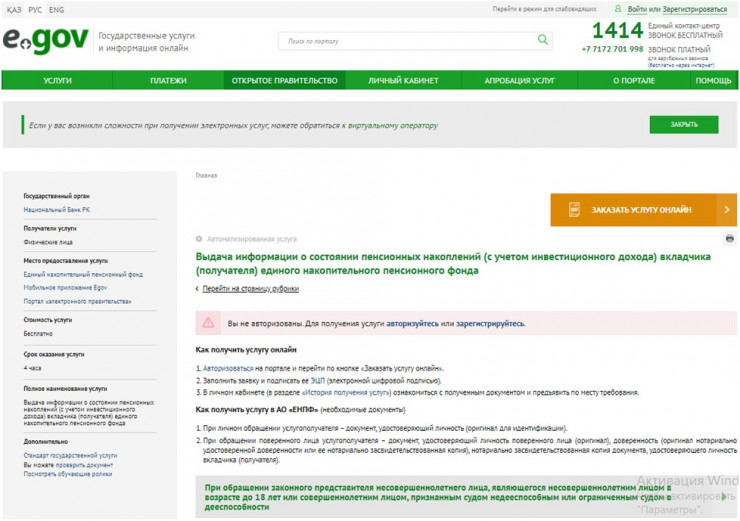

Пенсионные накопления из Единого накопительного пенсионного фонда могут получить лица, которые оформили документы на выезд за пределы Республики Казахстан на постоянное место жительство, сообщается на официальном сайте МВД Казахстана Polisia.kz.

Но при этом отмечается, что физический выезд человека за пределы страны или приобретение гражданства другого государства не устанавливают автоматически его юридический статус. То есть данные факты не являются выездом на ПМЖ за пределы Казахстана.

Как оформить выезд на ПМЖ

Выезд на постоянное место жительства осуществляется только после оформления документов на выезд при обращении в органы миграционной полиции, где осуществляется проверка на отсутствие оснований для отказа в выезде на ПМЖ.

В этом случае проверяется наличие налоговой, алиментной и иных задолженностей, административных штрафов, обладает ли лицо сведениями, составляющими какую-то охраняемую законом тайну.

Также проверяется, не уклоняется ли выезжающий от исполнения обязательств, возложенных на него судом, не осужден ли за совершение преступления, не проходит ли срочную воинскую службу или не является ли ответчиком в гражданском судопроизводстве.

По сообщению МВД, имеются случаи, когда, находясь на территории Казахстана, люди получают гражданство другого государства. В этой связи бывшим гражданам страны, как лицам, утратившим гражданство РК, необходимо, в первую очередь, перерегистрироваться в качестве иностранца.

После регистрации в качестве иностранца, прописки в этом статусе и получения вида на жительство необходимо осуществить процедуру по оформлению документов для выезда на ПМЖ за границу.

Только после этого можно обратиться в ЕНПФ за получением своих пенсионных накоплений.

Сколько можно забрать и какие документы подавать

Вкладчик Единого накопительного пенсионного фонда может забрать все свои пенсионные накопления, включая инвестиционный доход.

Только нужно будет заплатить 10% в качестве индивидуального подоходного налога, как и при получении других выплат из ЕНПФ.

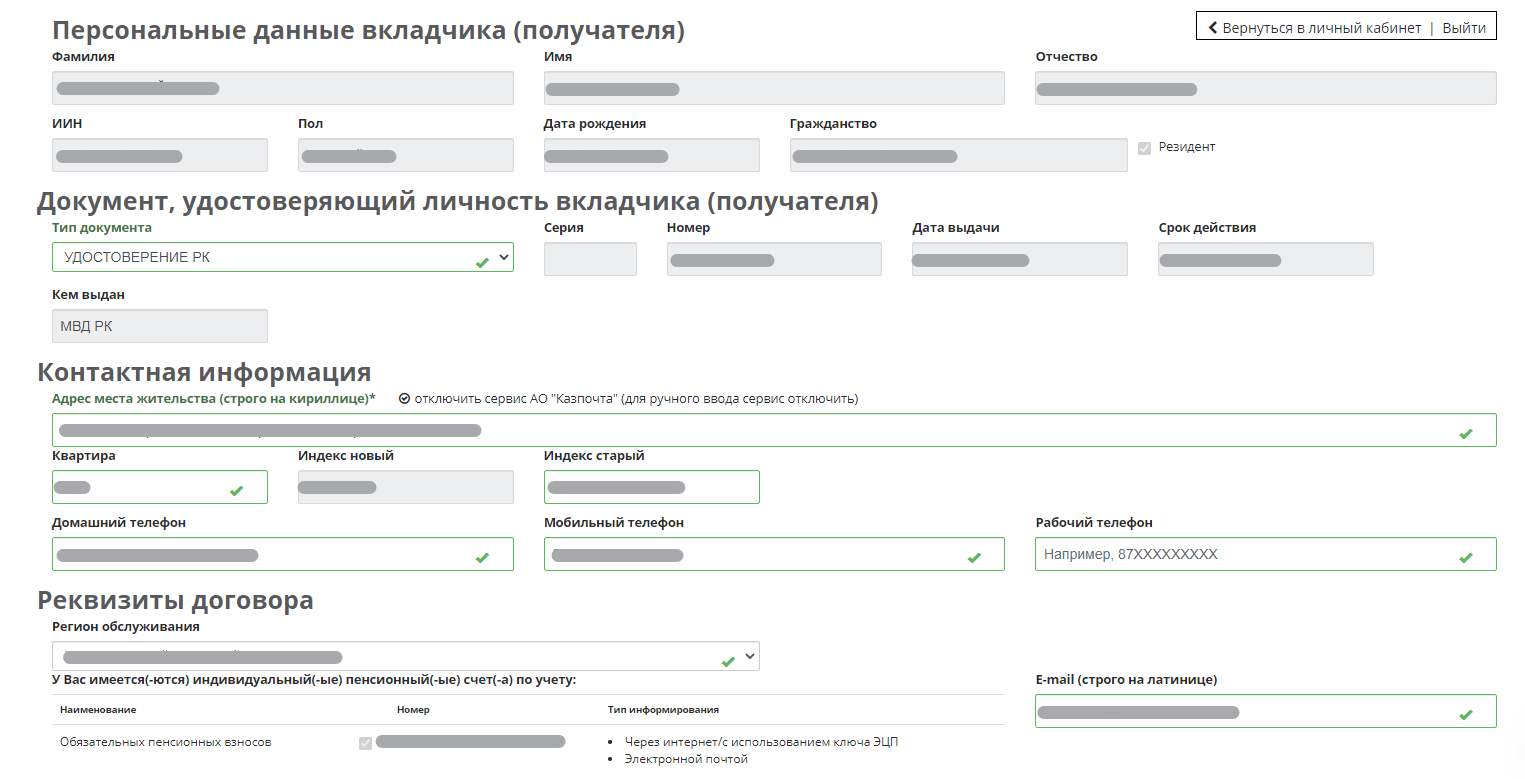

По информации с официального сайта фонда для этого нужен только заграничный паспорт с нотариально заверенным переводом на государственный или русский языки и реквизиты банковского счета получателя в виде уведомления из банка, также переведенного при надобности.

Заявление о назначении пенсионных выплат заполняется при обращении специалистом ЕНПФ.

Если вкладчик сам не сможет явиться, то вместо него оформить единовременную выплату может другой человек по нотариально удостоверенной доверенности с правом подачи документов в ЕНПФ и подписания заявления.

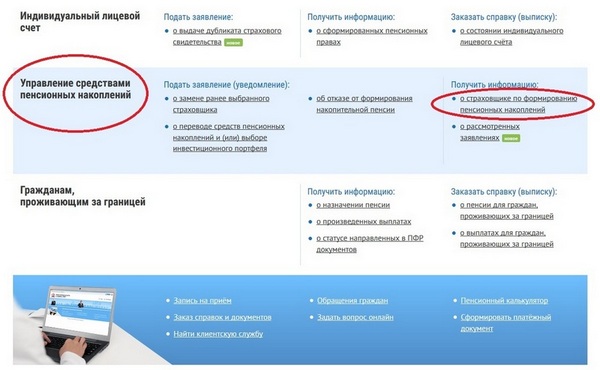

Пенсионные вопросы | Выбрать раздел

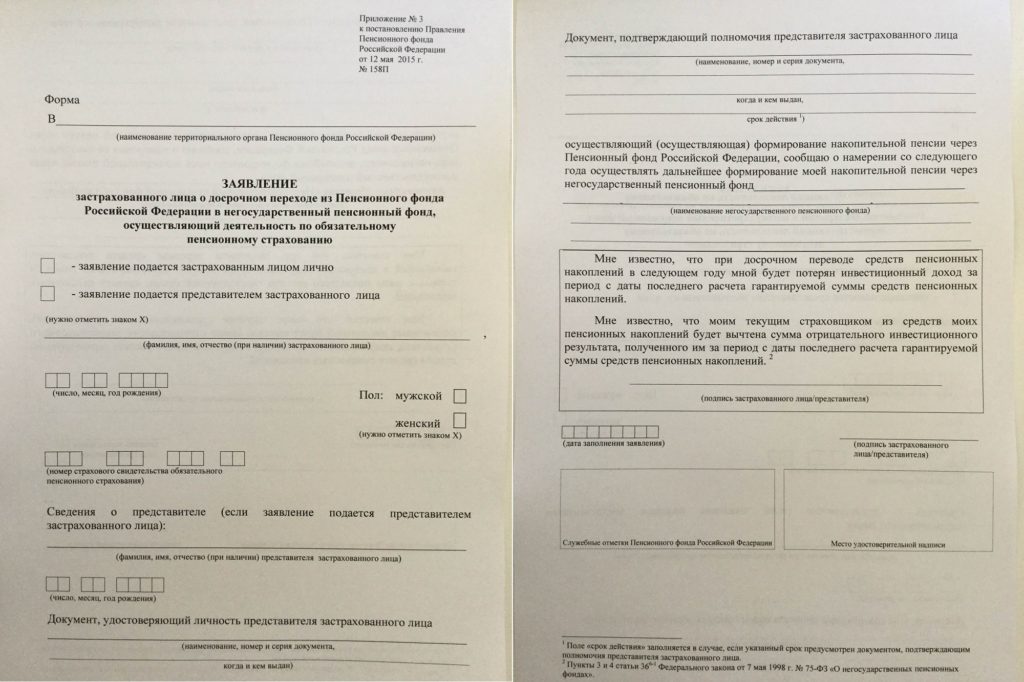

Информация Пенсионного фонда Российской Федерации о выплате пенсий проживающим за пределами Российской Федерации

Для назначения пенсионных выплат проживающим за границей необходимо обращаться непосредственно в Пенсионный Фонд Российской Федерации или его территориальные органы в регионах России.

Обращаем Ваше внимание, что с 1 января 2015 г. действует постановление Правительства Российской Федерации от 17.12.2014 г. № 1386 «О порядке выплаты пенсий лицам, выезжающим (выехавшим) на постоянное жительство за пределы территории Российской Федерации», в соответствии с которым изменился порядок перевода пенсий и оформления ряда документов, представляемых в целях выплаты (перевода) пенсий.

Для подтверждения нахождения в живых лица, получающего пенсию, необходимо лично или через законного представителя обратиться в дипломатические или консульские учреждения Российской Федерации на территории государства проживания для оформления документов по формам, установленным Приложениями № 2, 3, 4 к «Положению о порядке выплаты страховой пенсии лицам, выезжающим (выехавшим) на постоянное жительство за пределы территории Российской Федерации», утвержденному постановлением Правительства Российской Федерации от 17.

Соглашение о гарантиях прав граждан государств — участников Содружества Независимых Государств в области пенсионного обеспечения» (Заключено в г. Москве 13.03.1992)

Обращаем внимание на необходимость оформления акт о личной явке гражданина или его законного представителя для пенсионных выплат, для чего необходимо

Для оформления данной справки необходимо лично предоставить действительный документ, удостоверяющий личность заявителя, а также его ксерокопию.

ВНИМАНИЕ! Начал работу сайт Консульского департамента МИД России для предварительного заполнения документов (актов о личной явке, справок о постоянном проживании за границей, справок о выполнении оплачиваемой работы), необходимых для оформления/выплаты пенсий гражданам, проживающим за пределами Российской Федерации: https://pension.kdmid.ru. Обратите внимание: заполнение форм через указанный сайт не освобождает от необходимости личной явки в консульские учреждения для оформления вышеуказанных документов. Предварительная отправка заявки через интернет НЕ ОЗНАЧАЕТ, ЧТО ВАШИ ДОКУМЕНТЫ РАССМОТРЕНЫ И НАПРАВЛЕНЫ В ПЕНСИОННЫЙ ФОНД, и предназначена для сокращения времени ожидания при личном обращении в консульское учреждение.

Напоминаем, что граждане, проживающие на территории Республики Казахстан, вправе представлять в Пенсионный фонд Российской Федерации подтверждающие нахождение в живых документы, выданные и заверенные в установленном порядке нотариусами Республики Казахстан. В соответствии с Минской конвенцией о правовой помощи и правовых отношениях по гражданским, семейным и уголовным делам от 22.01.1993 г. подобные документы принимаются на территории России без какого-либо дополнительного заверения (при условии их исполнения на русском языке). При этом такой документ должен в обязательном порядке содержать сведения об установлении личности заявителя, включая реквизиты документа, удостоверяющего его личность (паспорта гражданина Российской Федерации).

Правовая база

О порядке получения страхового номера индивидуального лицевого счета (СНИЛС)

Идентификация граждан в информационных ресурсах Российской Федерации осуществляется на основании страхового номера индивидуального лицевого счета (далее — СНИЛС), используемого для обработки сведений о физическом лице в системе индивидуального (персонифицированного) учета, а также для идентификации сведений о физическом лице и аутентификации физического лица при предоставлении государственных и муниципальных услуг и исполнении государственных и муниципальных функций.

В этой связи постановлением Правительства Российской Федерации от 24 января 2020 года № 45 внесены изменения в приложения № 2 — 4 к Положению о порядке выплаты страховой пенсии лицам, выезжающим (выехавшим) на постоянное жительство за пределы территории Российской Федерации, утвержденному постановлением Правительства Российской Федерации от 17 декабря 2014 года № 1386.

В соответствии с новым порядком начиная с 27 апреля 2020 года дипломатические представительства и консульские учреждения Российской Федерации обязаны указывать СНИЛС заявителя при оформлении в рамках своих полномочий справки, подтверждающей постоянное место жительства за пределами Российской Федерации, справки о выполнении (невыполнении) оплачиваемой работы за пределами Российской Федерации и акта о личной явке гражданина ( его законного представителя) в целях продолжения выплаты пенсии в соответствующем периоде. Сведения о СНИЛС указываются в пенсионных документах со слов заявителя.

СНИЛС присваивается гражданину при регистрации сотрудниками ПФР в системе индивидуального (персонифицированного) учета его данных, указанных им при заполнении формы «Анкета зарегистрированного лица» (далее -анкета), утвержденной приложением № 1 к постановлению Правления Пенсионного фонда Российской Федерации от 27 сентября 2019 года № 485п.

Граждане, у которых отсутствует СНИЛС, для его получения подают заполненную анкету в любой территориальный орган ПФР лично либо через своего представителя или направляют ее почтой по адресу: 119991, г. Москва, ул.Шаболовка, д.4, ГСП-1.

Москва, ул.Шаболовка, д.4, ГСП-1.

Бланк анкеты может быть распечатан с интернет-сайта ПФР pfrf.ru в разделе «Жизненные ситуации» → «СНИЛС» → «Как получить, заменить или восстановить СНИЛС» → «Как получить СНИЛС взрослым» → «Анкета» либо «Гражданам» → «Будущим пенсионерам» → «Персонифицированный учет пенсионных прав граждан» → «Как получить, заменить или восстановить СНИЛС» → «Как получить СНИЛС взрослым» → «Анкета».

Анкета заполняется буквами русского алфавита, четким почерком, без исправлений на основании документа, удостоверяющего личность гражданина (в том числе на основании заграничного паспорта гражданина Российской Федерации), действующего на момент подачи документов. Правильность указанных в анкете сведений подтверждается подписью гражданина (нотариального свидетельствования подлинности подписи не требуется).

При представлении анкеты непосредственно в орган ПФР гражданин должен также предъявить документ, удостоверяющий личность.

При направлении гражданином анкеты по почте к ней дополнительно прилагается копия документа, удостоверяющего личность заявителя (достаточно приложить только копии страниц, подтверждающих информацию, указанную в анкете). Верность таких копий должна быть засвидетельствована в соответствии с действующим российским законодательством в области нотариата¹. В случае если документ, достоверяющий личность, вьщан полномочным органом иностранного государства, соответствующие страницы должны быть также переведены на русский язык, а верность перевода -засвидетельствована нотариально.

Для получения из ПФР документа, содержащего информацию о номере индивидуального лицевого счета гражданина, к анкете необходимо также приложить заявление в произвольной форме с указанием почтового адреса либо адреса электронной почты для его направления.

Данный алгоритм действий применяется в отношении лиц, которые ранее не обращались в ПФР за получением СНИЛС либо утратили соответствующие данные, несовершеннолетних детей, родившихся за рубежом, оформивших/приобретших российское гражданство в дипломатических представительствах и консульских учреждениях Российской Федерации в установленном порядке и никогда не проживавших в России, а также лиц, никогда не документировавшихся внутренними российскими паспортами.

За дополнительными разъяснениями о порядке получения СНИЛС необходимо обращаться по телефону 8 (495) 987-80-04, доб. 2113 — Ельчанинова Наталья Петровна, доб. 2134 — Кузина Екатерина Викторовна.

¹В соответствии с пунктом 17 Административного регламента предоставления Пенсионным фондом Российской Федерации государственной услуги по приему от граждан анкет в целях регистрации в системе обязательного пенсионного страхования, в том числе по приему от застрахованных лиц заявлений об обмене или о выдаче дубликата страхового свидетельства, утвержденного постановлением Правления Пенсионного фонда Российской Федераuии от 12 февраля 2019 года № 39п.

Как перевести пенсионные накопления из одного фонда в другой

Если вы родились в 1967 году или позже и успели хоть немного поработать с 2002 по 2014 год, у вас есть не только страховая часть пенсии, но и пенсионные накопления. Ваша будущая пенсия зависит в том числе от того, насколько удачно пенсионный фонд инвестирует эти накопления. Если размер дохода вас не устраивает, можно перевести свои деньги в другой фонд с более удачной инвестстратегией. Рассказываем, как это лучше делать.

Как узнать, где лежат мои пенсионные накопления?

Ваши пенсионные накопления могут храниться:

В Пенсионном фонде России (ПФР)

Если вы никогда не писали заявлений о переводе накоплений, то они находятся именно в ПФР и их инвестирует государственная управляющая компания — Внешэкономбанк (ВЭБ).

Также ваши деньги могут находиться в инвестиционном портфеле одной из частных уполномоченных управляющих компаний (УК) ПФР — если вы подавали заявление о смене УК.-

В негосударственном пенсионном фонде (НПФ), который участвует в системе обязательного пенсионного страхования.

Пенсионные накопления попадают в НПФ по заявлению владельца. Но бывали случаи, когда накопления переводили без ведома клиента: например, по подложным документам. С 2019 года это стало невозможно.

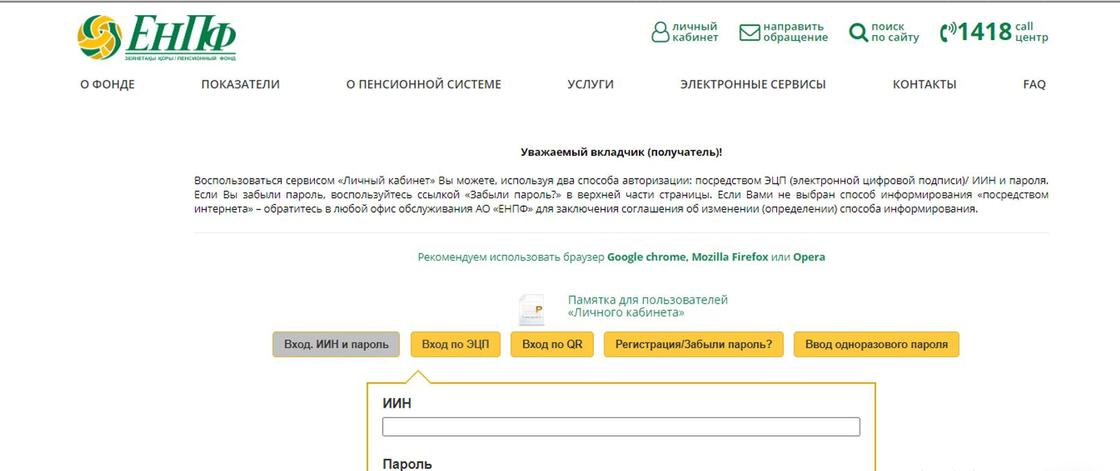

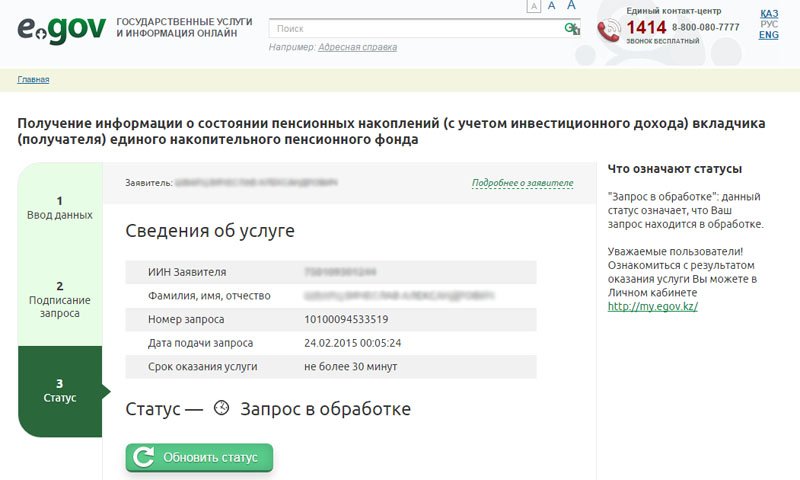

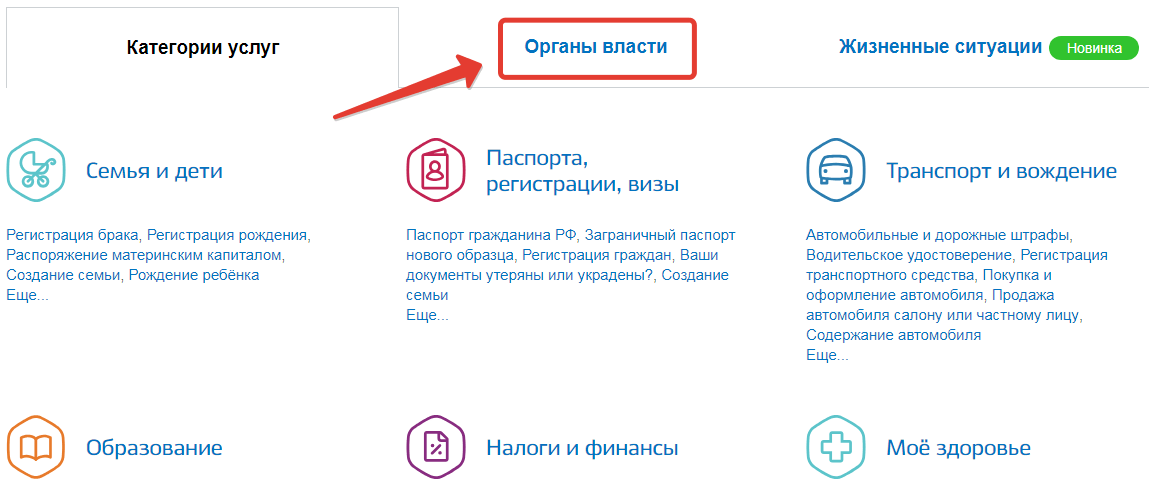

Проверить, где сейчас находятся ваши пенсионные накопления, можно в Пенсионном фонде России, через личный кабинет на сайте ПФР или Портал госуслуг.

Как узнать, сколько у меня пенсионных накоплений и какой доход приносят инвестиции?

Сумму накоплений без учета инвестиционного дохода вы можете узнать в местном отделении ПФР или в личном кабинете на Портале госуслуг.

В своем фонде можно получить полную детализацию по счету: какая часть денег приходится на сами пенсионные взносы, а сколько заработал фонд, пока инвестировал ваши накопления.

Кроме того, в выписке фонда будет указано, когда вы стали его клиентом.

Можно ли сравнить доходность инвестиций моего фонда и других?

Информацию о доходности всех НПФ можно посмотреть на сайте Банка России. Найдите таблицу «Основные показатели деятельности негосударственных пенсионных фондов», а в ней колонку — доходность инвестирования средств пенсионных накоплений за минусом вознаграждения управляющим компаниям, специализированному депозитарию и фонду. Там вы сможете сравнить результативность инвестиций своего фонда и других НПФ.

Показатели всех управляющих компаний Пенсионного фонда России можно найти

на сайте ПФР. В разделе «Расчет доходности инвестирования средств пенсионных накоплений» приводятся данные с 2004 года. Необходимо обращать внимание не только на название УК, но и на конкретный инвестиционный портфель. Но эти показатели приводятся до вычета комиссий и других платежей, которые берут управляющие компании. Это стоит иметь в виду при сравнении доходности НПФ и УК, так как в данных НПФ большая часть комиссий уже учтена.

Например, у ВЭБ есть два инвестиционных портфеля: портфель государственных ценных бумаг и расширенный инвестиционный портфель — кроме госбумаг в него входят корпоративные облигации и депозиты. По умолчанию деньги будущих пенсионеров попадают в расширенный портфель. Но можно поменять его на портфель госбумаг.

Некоторые УК предлагают два-три варианта инвестиционных портфелей — с разными наборами инструментов: ценных бумаг, депозитов и других финансовых активов. Доходность разных инвестиционных портфелей, как правило, различается.

Можно ли поменять фонд или УК?

Да, можно перевести пенсионные накопления из ПФР в НПФ. И наоборот — вернуть накопления из НПФ в ПФР. А также перейти из одного негосударственного фонда в другой.

Есть два варианта перехода: срочный, то есть через пять лет с момента подачи заявления, и досрочный — в ближайший год.

Накопления всегда переводят с задержкой. Если вы пишете заявление на досрочный переход, то ваши деньги передадут в новый фонд до конца марта следующего года. Если выберете срочный переход, то должен закончиться текущий год, пройти еще четыре полных года, а затем до конца марта пятого года ваши накопления перейдут в выбранный фонд.

Подать заявление о смене фонда можно с 1 января до 1 декабря. Тогда до 31 марта следующего года (при досрочном варианте) или до 31 марта шестого года (при срочном) ваши пенсионные накопления перейдут в выбранный фонд. Весь декабрь считается периодом охлаждения — в это время вы можете передумать: отказаться от перехода или заменить фонд, в который хотите перейти.

Если ваши накопления лежат в ПФР и вы не хотели бы переводить их в частный фонд, у вас тоже есть возможность изменить стратегию инвестирования своих накоплений. В течение всего года — с 1 января по 31 декабря — можно подать заявление в ПФР, чтобы со следующего года переложить деньги из одной управляющей компании в другую или поменять инвестиционный портфель.

В течение всего года — с 1 января по 31 декабря — можно подать заявление в ПФР, чтобы со следующего года переложить деньги из одной управляющей компании в другую или поменять инвестиционный портфель.

При этом выгоду от перехода нужно тщательно оценить. Если вы решите остаться в ПФР, но поменять управляющую компанию или инвестиционный портфель УК, то это можно делать ежегодно без потерь — весь предыдущий инвестдоход сохраняется.

Но если вы решите досрочно поменять сам фонд, то можете лишиться инвестиционного дохода за предыдущие годы и даже части своих пенсионных накоплений.

Как оценить возможные потери?

По закону НПФ и ПФР обязаны раз в пять лет фиксировать инвестиционный доход на индивидуальном пенсионном счете клиента.

Причем даже если фонд вкладывал деньги неудачно и получал не доход, а убытки от инвестиций, по итогам этих пяти лет в минусе человек точно не окажется. В момент фиксации на счете клиента должна оказаться сумма не меньше той, которая была на начало этого периода, плюс все взносы, которые перечислял на счет он сам или его работодатель.

Первая фиксация инвестдохода во всех фондах прошла 31 декабря 2015 года. Но она коснулась только тех людей, которые никогда не переводили свои пенсионные накопления из ПФР в НПФ или же стали клиентами нового фонда не позднее 2011 года.

Следующая фиксация для этих людей состоится в 2020 году. И если они напишут заявление на досрочный переход в 2020 году, то ничего не потеряют.

Для тех, кто перевел свои пенсионные накопления в 2012 году и позже, годы фиксации будут зависеть от года смены фонда.

|

Год, когда ваши деньги попали в текущий НПФ или ПФР |

Год первой фиксации | Год второй фиксации |

|---|---|---|

| 2011 и раньше | 2015 | 2020 |

| 2012 | 2016 | 2021 |

| 2013 | 2017 | 2022 |

| 2014 | 2018 | 2023 |

| 2015 | 2019 | 2024 |

| 2016 | 2020 | 2025 |

| 2017 | 2021 | 2026 |

| 2018 | 2022 | 2027 |

| 2019 | 2023 | 2028 |

В годы фиксаций можно написать заявление на досрочный переход и перейти в новый фонд без потерь.

Если же вы захотите досрочно перевести деньги в другой фонд в другие годы, то потеряете инвестиционный доход за неоконченную пятилетку. Если фонд по итогам этих лет получил убытки, то их вычтут из суммы пенсионных накоплений.

Как оценить потери, если в 2019 году вы решите поменять фонд досрочно

|

Год, когда ваши деньги попали в НПФ или ПФР |

За какие годы будет потерян инвестдоход или вычтены убытки |

|---|---|

| 2011 и раньше | 2016–2019 |

| 2012 | 2017–2019 |

| 2013 | 2018–2019 |

| 2014 | 2019 |

| 2015 | Потерь не будет |

| 2016 | 2016–2019 |

| 2017 | 2017–2019 |

| 2018 | 2018–2019 |

| 2019 | 2019 |

Главное, что нужно запомнить — отсчет пятилетки всегда начинается с момента перехода.

Как сменить НПФ без потери дохода?

Как уже упоминалось выше, есть два варианта: срочный и досрочный.

Срочный переход — через 5 лет

В этом случае вы получите максимум возможного. Ваш НПФ передаст другому фонду все, что лежит на вашем счете с учетом заработанного инвестиционного дохода. Если же за эти пять лет фонд терпел убытки, то он передаст ту сумму, которую зафиксировал в последний раз, плюс все отчисления, которые вы делали после этой последней фиксации.

Правда, есть вероятность, что другой фонд за эти пять лет мог бы распоряжаться вашими пенсионными накоплениями более эффективно, чем нынешний. И есть шанс, что он смог бы заработать для вас больше, чем были бы ваши потери при переходе. Но ни один фонд не даст никаких гарантий доходности.

Досрочный переход — на следующий год

В этом случае вы потеряете инвестиционный доход, который фонд заработал с момента последней фиксации (если доход был). Если же за это время НПФ терпел убытки, то их вычтут из суммы вашего счета. В результате в новый фонд переведут даже меньше денег, чем было на счете во время последней фиксации дохода.

Перевести свои пенсионные накопления в другой фонд без инвестиционной прибавки, но и без потерь, при досрочном переходе можно только в одном случае: если вы подали заявление на досрочный переход в тот год, когда ваш нынешний фонд будет фиксировать инвестдоход.

Только так при досрочном переходе можно сменить фонд без убытков. И при этом не придется ждать пять лет, как при срочном переходе.

Если вы не помните, когда стали клиентом фонда и, следовательно, не в курсе, когда была последняя фиксация денег на счете— лучше уточнить это в своем фонде, местном отделении ПФР или в личном кабинете на Портале госуслуг.

Что нужно сделать, чтобы перевести накопления в другой фонд или УК?

Вы оценили все риски и возможные потери и хотите все-таки сменить фонд или перевести деньги в другую управляющую компанию. Порядок действий должен быть следующим:

-

Если вы хотите перейти в НПФ, заключите с ним договор об обязательном пенсионном страховании (договор ОПС).

Если же вы намерены вернуться в ПФР или сменить УК — переходите к следующему пункту. -

До 1 декабря подайте заявление в Пенсионный фонд России о срочном или досрочном переходе.

Если вы намерены остаться в ПФР, но сменить УК или инвестпортфель, заявление можно направить до 31 декабря.

Если вы намерены остаться в ПФР, но сменить УК или инвестпортфель, заявление можно направить до 31 декабря.

Подать заявление можно в местном представительстве ПФР — лично или через своего представителя по нотариальной доверенности. Более простой и быстрый вариант — через Портал госуслуг.

Если вы выбрали срочный переход в другой фонд, сотрудник ПФР проинформирует вас о сумме инвестдохода, который вы можете потерять. Если будете подавать заявление в электронном виде через Портал госуслуг, эта информация отразится в личном кабинете.Если в течение года вы подадите несколько заявлений о смене фонда, то ПФР примет только первое из них, а по другим вынесет отказ. Поэтому прежде чем писать второе (третье или десятое) заявление о переходе, обязательно направьте в ПФР уведомление об отказе от смены фонда. Оно «погасит» предыдущее заявление о переходе — и только затем вы сможете направить новое. Отказаться от перехода можно в любое время — с момента подачи заявления и до 31 декабря.

При смене управляющей компании или инвестпортфеля потерь инвестиционного дохода не будет. В течение года можно подавать несколько заявлений, отменять предыдущие не нужно — ПФР рассмотрит только последнее. -

Если вы решили сменить фонд досрочно, оцените еще раз, оправданы ли убытки или стоит подождать с переходом, чтобы их избежать. С 1 по 31 декабря вы не сможете подать новое заявление о переходе, но можете подать в ПФР уведомление об отказе от перехода или о замене фонда. Сделать это можно там же — в отделении ПФР или через Портал госуслуг.

-

До 1 марта следующего года (при досрочном переходе) или до 1 марта шестого года после подачи заявления (при срочном переходе) ПФР рассмотрит ваше заявление.

Если вы подали подряд несколько заявлений о переходе в НПФ и не отозвали предыдущие, то ПФР вынесет отказ по всем заявлениям, кроме первого.

Если направили несколько заявлений о смене УК, то ПФР примет только последнее.

Если направили несколько заявлений о смене УК, то ПФР примет только последнее.

Результат можно будет узнать через Портал госуслуг или в отделении ПФР. -

До конца марта пенсионные накопления перейдут в новый фонд или УК. Либо управляющая компания переведет деньги в другой инвестиционный портфель.

Проверить, в каком фонде находятся ваши пенсионные накопления, и следить за состоянием личного пенсионного счета можно онлайн — через Портал госуслуг. Либо уточнить информацию в местном представительстве Пенсионного фонда России.

Как изменится пенсионная система в 2021 году?

Фото: Руслан Пряников

В 2021 году в пенсионной системе Казахстана планируется внедрить несколько новшеств. Самое ожидаемое из них — досрочное изъятие части накоплений из Единого накопительного пенсионного фонда (ЕНПФ) на улучшение жилищных условий, лечение или для передачи в частное доверительное управление. В новом году ожидается и реализация межгосударственного соглашения о пенсионном обеспечении трудящихся ЕАЭС. Также на полгода увеличится пенсионный возраст для женщин, он составит 60 лет. Корреспондент центра деловой информации Kapital.kz собрал самые важные изменения.

Повышение пенсий

С этого года минимальная пенсия будет повышена на 7%, с 40 441 тенге до 43 272 тенге. «Минимальный размер базовой пенсии с 2021 года составит 18 524 тенге для тех, чей совокупный трудовой стаж и стаж участия в пенсионной системе составляет менее 10 лет. За каждый год трудового участия добавляются 2% от прожиточного минимума. Максимальный размер базовой пенсии при трудовом стаже 33 года и более составит 100% прожиточного минимума, или 34 302 тенге», — отметили в ЕНПФ.

Проектом правил предусмотрено, что размер минимальной выплаты из фонда должен быть не ниже 70% от прожиточного минимума. Сейчас это 54%. «В этом случае минимальная ежемесячная выплата из ЕНПФ по графику увеличится до 24 011 тенге. Максимальный размер пенсионных выплат из фонда не ограничен и зависит от суммы накоплений на индивидуальном пенсионном счете вкладчика», — отметили в фонде.

Вырастет и единовременная пенсионная выплата из ЕНПФ. «Она составит 519 264 тенге в случаях, когда сумма пенсионных накоплений вкладчика на дату обращения не превышает двенадцатикратный размер минимальной пенсии», — уточнили в фонде.

Досрочное снятие части средств из ЕНПФ

Планируется, что в 2021 году казахстанцам разрешат досрочное изъятие части пенсионных накоплений на улучшение жилищных условий, лечение или для передачи в частное доверительное управление. Закон «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам восстановления экономического роста», в котором прописана эта норма, находится на рассмотрении у президента.

Идею о досрочном изъятии глава государства Касым-Жомарт Токаев озвучил в Послании народу Казахстана. В сентябре 2020 года он заявил, что в 2021 году вкладчики ЕНПФ смогут использовать часть своих накоплений для покупки жилья, лечения или передачи управляющим компаниям. «Это особенно актуально сейчас», — сказал тогда президент.

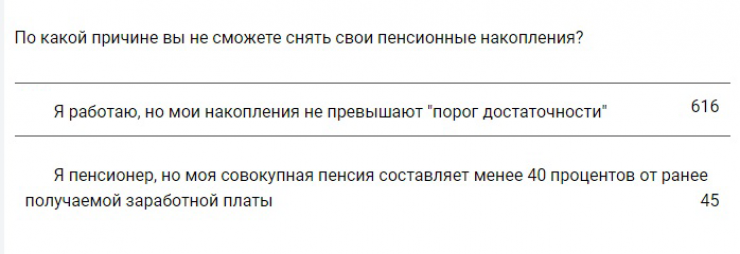

В Министерстве труда и социальной защиты населения уточнили, что воспользоваться этой нормой смогут 720 тыс. вкладчиков – это 6% населения страны.

Основной вопрос, который волновал казахстанцев: сколько средств нужно иметь на счете в ЕНПФ для снятия части накоплений. Аналитики предполагали, что «порог достаточности» по объему накоплений в фонде будет слишком высоким. В сентябре в Минтруда и социальной защиты населения обозначили порог достаточности. Например, для вкладчиков 20 лет, он составляет 1,72 млн тенге, 30 лет – 2,52 млн тенге, 40 лет – 3,44 млн тенге, 50 лет – 4,5 млн тенге. Накопления выше этих значений вкладчик может снять и направить по целевому назначению. В ведомстве сообщили, что снять средства с ЕНПФ наличными будет не возможно. Их использование будет отслеживать «Отбасы банк» (ранее Жилстройсбербанк).

В сентябре в Минтруда и социальной защиты населения обозначили порог достаточности. Например, для вкладчиков 20 лет, он составляет 1,72 млн тенге, 30 лет – 2,52 млн тенге, 40 лет – 3,44 млн тенге, 50 лет – 4,5 млн тенге. Накопления выше этих значений вкладчик может снять и направить по целевому назначению. В ведомстве сообщили, что снять средства с ЕНПФ наличными будет не возможно. Их использование будет отслеживать «Отбасы банк» (ранее Жилстройсбербанк).

В начале ноября депутаты мажилиса одобрили в первом чтении проект Закона «О внесении изменений и дополнений в некоторые законодательные акты РК по вопросам восстановления экономического роста», а 23 ноября 2020 года Парламент принял этот закон. В документе уточняется, что «порог достаточности» по накоплениям в ЕНПФ будет со временем пересчитываться. Он будет зависеть от нескольких параметров: доходности активов ЕНПФ, инфляции, размера минимальной выплаты и т. д.

Досрочно снять часть средств из ЕНПФ вкладчики смогут не только для улучшения жилищных условий, но и для оплаты лечения для себя, супругов или близких родственников. Также можно будет объединять накопления членов семьи.

Как оказалось, досрочно изъятые средства из ЕНПФ будут облагать ИПН. Однакл после обсуждения этой нормы депутаты сената внесли поправки в Налоговый кодекс. Одна из них – предоставление отсрочки по уплате налога. «При снятии накоплений из ЕНПФ подоходный налог у источника выплаты удерживаться не будет. Уплата налога будет происходить в будущем, без увеличения нагрузки», — пояснял министр национальной экономики Руслан Даленов.

Передача части накоплений частным управляющим

С

2021 года казахстанцы смогут принять участие в управлении своими пенсионными

накоплениями. У них появится возможность самостоятельно выбирать управляющие

компании. Предполагается, что такие организации будут предлагать различные

инвестиционные стратегии. При этом вкладчики смогут перевести только ту часть накоплений,

которая превысит порог достаточности. Оставшаяся часть накоплений

будет находиться под управлением Нацбанка.

Предполагается, что такие организации будут предлагать различные

инвестиционные стратегии. При этом вкладчики смогут перевести только ту часть накоплений,

которая превысит порог достаточности. Оставшаяся часть накоплений

будет находиться под управлением Нацбанка.

В конце декабря 2020 года заместитель председателя АРРФР Мария Хаджиева сообщила, что накоплениями будут управлять компании, которые имеют лицензию регулятора на управление инвестпортфелем. Для сохранности средств будут установлены регуляторные требования. Например, такие как достаточность собственного капитала, минимальная доходность пенсионных активов, опыт управления инвестиционным портфелем — не менее трех лет. Также будут и требования к качеству и лимитам финансовых инструментов, в которые могут вкладываться накопления. В АРРФР сообщили, что управляющая компания не имеет права гарантировать доходность пенсионных активов. Но если ее фактическая доходность станет ниже установленного уровня, она должна будет возместить вкладчикам за счет собственных средств эту разницу.

«В течение всего срока за вкладчиками будет сохранена возможность возврата накоплений в Нацбанк или перевода в другую компанию», — объясняла Мария Хаджиева.

Вкладчики смогут переводить свои накопления из одной управляющей компании в другую не чаще одного раза в год. Это связано с планированием инвестиционного горизонта и защитой интересов самих вкладчиков при краткосрочных колебаниях доходности. Вернуть накопления под управление Нацбанка можно будет только через два года после первоначальной передачи в управление.

Управляющие будут отбираться из уже действующих компаний, обладающих лицензией АРРФР. Финрегулятор ежемесячно будет формировать реестр компаний, допущенных к управлению. А вкладчик уже сможет выбрать организацию из этого реестра.

АРРФР установит требования к качеству инструментов, в которые смогут быть вложены накопления. Инвестировать активы

можно будет как в казахстанские, так и в иностранные ценные бумаги.

Инвестировать активы

можно будет как в казахстанские, так и в иностранные ценные бумаги.

Для диверсификации портфеля будут установлены лимиты инвестирования пенсионных активов в один выпуск финансовых инструментов (не более 50% для облигаций, не более 10% в акции), а также в финансовые инструменты, выпущенные одной организацией и ее аффилированными лицами (не более 10% от пенсионных активов). Также предусмотрены лимиты инвестирования в инструменты, номинированные в иностранной валюте (не более 50% от пенсионных активов). Управляющая компания будет сама выбирать стратегию инвестирования в рамках инвестиционной декларации. При нарушении управляющей компанией законодательства АРРФР будет принимать меры надзорного реагирования и санкции. Вплоть до лишения лицензии и расторжения договора на управление активами ЕНПФ.

Снижение комиссий

С 2021 года комиссии, взимаемые ЕНПФ, будут снижены. В 2020 году комиссионное вознаграждение фонда от размера пенсионных активов составляло 0,011% в месяц от пенсионных активов. С этого года она уменьшена до 0,01%. Комиссия, взимаемая от инвестиционного дохода, останется на уровне 2%. Для сравнения: по законодательству комиссия фонда не должна превышать 7,5% от инвестиционного дохода, 0,025% в месяц от суммы пенсионных активов. Получается, что действующие комиссии в несколько раз ниже этих лимитов. Напомним, размер комиссий ЕНПФ ежегодно определяет правление Нацбанка.

По законодательству ЕНПФ получает комиссионное вознаграждение и покрывает все расходы, в том числе связанные с инвестиционным управлением пенсионными активами. «Рост собственного капитала ЕНПФ и инвестирование собственных активов позволяют обеспечивать дальнейшее снижение размеров комиссионного вознаграждения», — отметили в фонде.

Введение отложенного аннуитета

С 2021 года планируется вывести на рынок отложенный пенсионный аннуитет. Вкладчики смогут приобретать этот продукт в компаниях по страхованию жизни за счет обязательных пенсионных взносов. При этом у них в ЕНПФ должна быть определенная сумма — порог достаточности. Заключить договор со страховщиками вкладчики смогут начиная с 45 лет, а вот начинать получать пожизненные ежемесячные страховые выплаты позже. Мужчины с 55 лет, женщины с 1 января 2021 года – с 52 лет, с повышением возраста до 55 лет в 2027 году.

Вкладчики смогут приобретать этот продукт в компаниях по страхованию жизни за счет обязательных пенсионных взносов. При этом у них в ЕНПФ должна быть определенная сумма — порог достаточности. Заключить договор со страховщиками вкладчики смогут начиная с 45 лет, а вот начинать получать пожизненные ежемесячные страховые выплаты позже. Мужчины с 55 лет, женщины с 1 января 2021 года – с 52 лет, с повышением возраста до 55 лет в 2027 году.

Заключить договор отложенного аннуитета те, кто отчисляет обязательные профессиональные пенсионные взносы, смогут с 40 лет. А вот получать пожизненные ежемесячные страховые выплаты они могут уже с 50 лет. «Размер пожизненной ежемесячной страховой выплаты из страховой организации по договору пенсионного аннуитета не должен быть ниже 70% от прожиточного минимума, действующего на дату заключения договора. Ежегодно такая выплата будет индексироваться на 5%», — отметили в ЕНПФ.

Отчисления по договорам ГПХ

С 1 января 2021 года пенсионные взносы по договорам гражданско-правового характера будут возвращены на прежний уровень – 10% от получаемого дохода. Они должны быть не выше 10% 50-кратного минимального размера заработной платы.

Отметим, в 2020 году из-за пандемии была снижена финансовая нагрузка для фрилансеров. С 1 июня 2020 года для физических лиц, получающих доходы по договорам ГПХ, были уменьшены обязательные взносы в ЕНПФ. Если в 2019 году они составляли 10% от дохода, то с 1 июня 2020 года снижены до 5%.

Привлечение КФГД

С 2021 года Казахстанский фонд гарантирования депозитов (КФГД) сможет перечислять невостребованные суммы гарантийного возмещения по депозитам казахстанцев в ЕНПФ. Средства будут переведены на индивидуальные пенсионные счета вкладчиков. Эти суммы будут учитываться как добровольные пенсионные взносы.

Эти суммы будут учитываться как добровольные пенсионные взносы.

На полгода повышается пенсионный возраст для женщин

Пенсионный возраст для женщин с 2021 года снова увеличивается на полгода – он составит 60 лет. С 2018 по 2027 год в стране поэтапно повышается возраст выхода на пенсию для женщин с 58 до 63 лет. Первое повышение пенсионного возраста прошло в 2018 году, женщины могли выйти на пенсию в 58,5 года. С 1 января 2022 года женщины будут выходить на пенсию по достижении ими 60,5 лет, а уже с 2023 года – с 61 года. Один из аргументов в пользу повышения пенсионного возраста — средств бюджета в будущем не хватит на достойное обеспечение пенсионеров. «Эта мера позволит женщинам дольше оставаться в накопительной пенсионной системе и соответственно увеличить сумму своих накоплений», — отмечали в Министерстве труда и социальной защиты населения РК.

Соглашение ЕАЭС

В 2021 году ожидается реализация межгосударственного Соглашения о пенсионном обеспечении трудящихся государств — членов ЕАЭС. Работающие смогут получать пенсию за периоды работы в государствах ЕАЭС. ЕНПФ выступает компетентным органом от Казахстана по реализации Соглашения во взаимодействии с органами других стран ЕАЭС.

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.

Сколько экс-казахстанцев забрали свои деньги из ЕНПФ | Курсив

В 2019 году свыше 28 тысяч человек досрочно аннулировали счета в ЕНПФ на общую сумму более 50 миллиардов тенге. Об этом «Курсиву» рассказали в пенсионном фонде.

По итогам минувшего года выехавшие за рубеж казахстанцы перевели со своих счетов в ЕНПФ 50,5 млрд тенге. Услугой воспользовались 28,1 тыс. человек, сообщила заместитель председателя правления ЕНПФ Сауле Егеубаева.

Услугой воспользовались 28,1 тыс. человек, сообщила заместитель председателя правления ЕНПФ Сауле Егеубаева.

Пенсионные сбережения были переведены на банковские счета получателей, реквизиты которых были указаны в заявлениях. «17 выплат в фунтах стерлингов были произведены в Великобританию. В долларах деньги переводились в Молдову, Украину, Кыргызстан, Канаду, США, Чехию и Израиль. В евро – в Азербайджан, Кыргызстан, Латвию, Испанию, Норвегию, Беларусь, Бельгию, Швейцарию и Германию. Получатели из 32 стран предпочли выплаты в тенге, из 10 стран – в российских рублях», – поделилась статистикой Егеубаева.

Собеседница напомнила, что сумма выплаты в иностранной валюте в пенсионном фонде всегда рассчитывается по официальному курсу Нацбанка РК.

Для получения пенсионных выплат бывшие казахстанцы должны обраться в ЕНПФ с заявлением. При себе им необходимо иметь копию заграничного паспорта и оригинал для сверки или иные документы, предусмотренные международными договорами, а также сведения о банковском счете получателя.

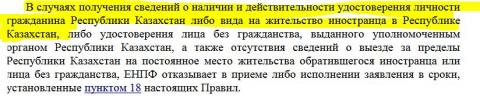

«После получения вышеуказанных документов ЕНПФ запрашивает сведения из информационных систем государственных органов РК о наличии у обратившегося иностранца или лица без гражданства удостоверения личности гражданина РК либо вида на жительство иностранца в стране, либо удостоверения лица без гражданства, выданного уполномоченным органом РК», – уточнила зампред ЕНПФ.

Если госорганы подтверждают смену гражданства, человек получает выплату в течение десяти рабочих дней со дня приема документов в ЕНПФ.

«Важно помнить, что перед выездом на ПМЖ необходимо пройти процедуру оформления документов на выезд в установленном порядке. В случае, если этого не будет сделано, для получения выплат из ЕНПФ иностранцу и лицу без гражданства необходимо будет вернуться в Казахстан, получить вид на жительство и пройти процедуру оформления документов на выезд на ПМЖ и только потом обратиться к нам», – отметила Егеубаева.

Ранее сообщалось, что Казахстану предлагают увеличить зарубежные активы ЕНПФ. Они составляют всего 22% от всех активов пенсионного фонда.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook и Telegram

Пенсионные на покупку жилья. Разъясняем все нюансы

Что делать с пятилетним обременением на жилье, если его хозяин скончался? Почему «Отбасы банк» начисляет процент кредитной ставки на всю стоимость жилья?

Ответы на эти и другие вопросы в материале BaigeNews.kz.

В конце января 2021 года в Казахстане запустили систему снятия части пенсионных накоплений на покупку жилья. Всего по стране таких вкладчиков, имеющих право снимать пенсионные накопления, более 761 тысячи человек.

«Отбасы банк» совместно с ЕНПФ запустили сайт, на котором публикуют актуальную информацию и инструкции по снятию ЕПВ. Но у многих вкладчиков до сих пор остаются вопросы, связанные со снятием пенсионных накоплений на покупку жилья. На самые актуальные из них BaigeNews.kz отвечает совместно с «Отбасы банком» и юристом Максимом Мостовичем.

Есть ли обременение на жилье, если его не приобретали в ипотеку?

Во всех остальных случаях пятилетнего ограничения не будет.«Пятилетнее ограничение на продажу жилья, распространяется только на случай, если жилье приобрели в ипотеку, и первоначальный взнос частично или полностью состоит из денег, взятых из ЕНПФ», — сказала директор департамента продаж и регионального развития АО «Отбасы банк» Рахиля Балтабаева

Если пятилетнее обременение есть, но человек умер или сменил гражданство?

В правилах использования пенсионных накоплений на покупку жилья это не оговаривается. В «Отбасы банке» пояснили, что этот вопрос касается гражданского законодательства.

В «Отбасы банке» пояснили, что этот вопрос касается гражданского законодательства.

По словам юриста Максима Мостовича, если собственник имущества скончался, то по статье 1038 Гражданского кодекса его жилье переходит к наследникам (родственникам, свойственникам или иным лицам по завещанию) как единое целое – вместе с имеющимися долгами и ограничениями.

Если наследников нет либо все отказались от наследства, то оно признается выморочным имуществом и переходит в коммунальную собственность по месту открытия наследства.«Если наследники готовы принять обязательства по погашению долгов вместе с правами на имущество, им следует обратиться к нотариусу с заявлением о принятии наследства. При несогласии выплачивать долги — также обратиться к нотариусу об отказе от наследства», — пояснил юрист

В вопросе смены гражданства все не так однозначно.

«Во-первых, сменить гражданство при наличии долговых обязательств будет немного сложнее. Во-вторых, важно разграничивать, получил ли человек вид на жительство в Казахстане или нет. При наличии вида на жительство хозяин вправе также владеть этой квартирой», — отметил Максим Мостович.

При отсутствии вида на жительства, иностранец не имеет права владеть недвижимостью в Казахстане на праве собственности. Теоретически в этом случае срабатывает статья 252 ГК РК, согласно которой такое имущество должно быть отчуждено собственником в течение одного года с момента возникновения права собственности, если иные сроки не предусмотрены законодательными актами. Если собственник не сделает этого в указанный срок, то имущество по решению суда подлежит принудительному отчуждению с возмещением собственнику стоимости имущества за вычетом затрат по его отчуждению.

«Сразу поясню, что достаточной практики применения данной статьи в Казахстане просто нет. Возникает масса вопросов, на которые законодательство не даёт чётких ответов, как например: «Что если на момент смены гражданства прошло более одного года, с момента приобретения имущества?» «Кто из государственных органов обязан подать иски об отчуждении имущества?», — отметил юрист.

Можно ли снять пятилетнее обременение, если погасить ипотеку досрочно?

Да. При досрочном погашении ипотеки пятилетнее обременение снимается и человек может продавать жилье.

Могут ли пенсионеры снимать ЕПВ на покупку жилья, и повлияет ли это как-то на размер их пенсии?

Пенсионеры имеют право снимать 50 процентов от суммы, которая превысила порог достаточности. Это касается всех пенсионеров. Размер пенсии при этом изменится.

Если у человека уже есть ипотека, может ли он погасить остатки задолженности пенсионными деньгами и будет ли в таком случае жилье обременяться?

В этом случае обременения на жилье не будет.

Почему при снятии ЕПВ и получения кредита в «Отбасы банке» процентная ставка высчитывается со всей суммы, включая ЕПВ?

По правилам, чтобы получить жилищный заем, вы копите деньги три года на депозите. Набираете оценочный показатель – чем он выше, тем ниже процентная ставка. После того, как деньги три года пролежали на депозите, «Отбасы банк» дает клиенту кредит на недостающие 50% от стоимости жилья. За эти три года на депозит начисляются два процента от банка и 20 процентов — премии государства, на сумму не превышающую 200 МРП.

Если человек не хочет ждать три года и копить деньги на депозите и хочет взять ипотеку сразу, ему выдают промежуточный заем. По условиям промежуточного займа, деньги, которые принес клиент (допустим пять млн), вкладывают на его депозит, на который также ежегодно начисляется два процента годовых от банка и 20 процентов — премии государства, на сумму не превышающую 200 МРП. Потому что по системе жилстройсбережений деньги должны храниться три года в банке. А кредит ему выдают в 10 миллионов. Отсюда и процент на всю стоимость жилья.

Это касается только тех людей, у которых нет депозита с трехлетним стажем. Если же депозиту есть три года, то человек может оформить жилищный заем и выплачивать процент только с той суммы, которую взял у банка.«Деньги так или иначе должны лежать на депозите, потому что это не жилищный заем, а промежуточный.

Но через три года этот заем становится жилищным и ставка по кредиту меняется. За то время, пока деньги лежат на депозите на него начисляется госпремия и премия банка, то есть он приумножается. И через три года идет перерасчет и снижается процентная ставка. Мы просчитывали – это намного выгоднее, чем брать кредит в банке второго уровня», — отметили в «Отбасы банке».

Приобретая депозит, клиент также получает процентную ставку исходя из суммы вместе с ЕПВ. С чем это связано?

При выкупе депозита, процентная ставка зависит оттого, сколько времени копил продающий его человек, какая сумма на нем есть. По условиям должно накопиться 50 процентов от стоимости жилья. Если депозиту нет трех лет, то он будет ждать «своего часа», чтобы его можно было перевести в жилищный заем.

«Есть и депозиты, которые уже могут идти на жилищный заем, тогда и процентная ставка будет высчитываться только с суммы, которую мы выдаем, — пояснили в «Отбасы банке».

Люди покупают депозиты у держателей депозитов, а не у банка. Но стоимость этого депозита высчитывает банк по условиям, которые узаконены. Самостоятельно заниматься куплей-продажей депозитов запрещено.

Если человек выкупает квартиру полностью, и она не подлежит обременению, то почему необходима справка об обременении?

Полное название этого документа: «Справка о зарегистрированных правах и обременениях».

«В ней отображается регистрация права собственности и наличие каких-либо обременений, если квартира в залоге или на нее ставится ограничение. Эта справка одна. Она нужна, чтобы мы понимали, что квартира, приобретенная за счет ЕПВ прошла регистрацию и право собственности переоформлено на будущего покупателя.

И тогда мы перечисляем продавцу полную стоимость этой недвижимости на основании договора купли-продажи и этой справки», — пояснила Рахиля Балтабаева.

Правда ли, что приобрести жилье с помощью ЕПВ можно только у застройщиков BI Group и Bazis?

Привязки к определенному застройщику нет. Главное – жилье можно приобрести только в тех ЖК, которые имеют гарантию единого оператора жилищного строительства.

«Эта гарантия дает застройщику право привлекать средства дольщиков на вполне законных основаниях, получив гарантию. Просто BI Group и Bazis имеют на свои ЖК такие гарантии, но не на все. Это не привязка к определенному застройщику. Есть очень много в Алматы застройщиков, которые также работают по гарантии единого оператора жилищного строительства», — сказала Рахиля Балтабаева.

Выкуп и ипотека возможны как на первичном, так и на вторичном рынке, по долевому участию.

Если это долгострой и на руках — только договор не с застройщиком, а с ЖСК?

Продавцом может быть любое юридическое или физическое лицо. Договор купли-продажи может быть и с ЖСК. Если объект еще возводится, то на него должна быть гарантия единого оператора жилищного строительства.

Кому и как можно уступить свои пенсионные накопления?

Согласно правилам, уступить пенсионные накопления, которые превысили порог достаточности, можно близким родственникам или супругам. Близкие родственники — это дети, родители, дедушка/бабушка, усыновители/удочерители, усыновленные/удочеренные, полнородные/неполнородные братья и сестры.

Для уступки средств близкому родственнику необходимо выбрать цель «Уступка средств близкому родственнику», указать сумму, которую вы хотите уступить, а также ИИН лица в пользу которого уступаются пенсионные накопления

Далее нужно сформировать необходимые заявления, подписать двустороннее соглашение об уступке единовременных пенсионных выплат вашим ЭЦП.

Дождитесь сообщения: «Хорошая новость! Ваша единая пенсионная выплата поступила на ваш спец счет». Это займет до пяти рабочих дней. Сообщение означает, что принимающая сторона может зайти на платформу и выбирать любую цель на улучшение жилищных условий и/или оплату лечения. Затем, необходимо загрузить документы, подтверждающие близкое родство или супружество с принимающей стороной.

Принимающему пенсионные накопления нужно будет выбрать цель, заполнить сумму, подписать необходимые заявления и двустороннее соглашение об уступке единовременных пенсионных выплат с помощью ЭЦП.

Каков порядок уплаты ИПН при снятии ЕПВ?

Пенсионные накопления подлежат налогообложению при выплате. Согласно Налоговому кодексу, ИПН исчисляют путем применения ставок, установленных статьей 320 Налогового кодекса — 10 процентов к сумме единовременной пенсионной выплаты.

Например:

-

сумма пенсионных накоплений на ИПС вкладчика = 8 500 000 тенге;

-

порог минимальной достаточности пенсионных накоплений = 3 500 000 тенге;

-

сумма, доступная к единовременной пенсионной выплате = 8 500 000 — 3 500 000 = 5 000 000 тенге;

-

начисленный доход в виде единовременной пенсионной выплаты = 5 000 000 тенге;

-

сумма ИПН к удержанию и перечислению в бюджет = 5 000 000*10 процентов= 500 000 тенге;

-

сумма дохода в виде единовременной пенсионной выплаты, за вычетом удержанного ИПН у источника выплаты = 5 000 000 – 500 000 = 4 500 000 тенге.

Уплатить ИПН можно двумя способами:

-

единовременно, не позднее дня осуществления единовременной пенсионной выплаты в порядке, предусмотренном статьей 351 Налогового кодекса;

-

ежемесячно равными долями в течение не более шестнадцати лет при выходе на пенсию (по установленному ЕНПФ графику для пенсионных выплат).

Решение о том, как вкладчик будет уплачивать ИПН, он должен отразить в своем заявлении

Если вкладчик решает выбрать первый способ — оплатить ИПН сразу в полном объеме, то он должен указать в заявлении сумму, запрашиваемую для изъятия за вычетом ИПН в размере 10 процентов. Если вкладчик решает выбрать второй способ — воспользоваться отсрочкой по уплате ИПН, то ему необходимо указать в заявлении сумму, запрашиваемую для изъятия без вычета ИПН.

Проживающим за рубежом россиянам упростили оформление пенсии — Российская газета

Упростили оформление пенсий для россиян за рубежом

В России упрощены правила оформления пенсии для тех, кто, заслужив ее на родине, едет жить за рубеж. С 14 мая вступило в силу постановление правительства, утверждающее новый порядок назначения таких пенсий.

До этого момента заявление о выезде за пределы России и назначении пенсии подавалось в отделение Пенсионного фонда России по месту жительства человека. Сейчас это можно сделать в любом отделении фонда вне зависимости от адреса регистрации человека. То же самое касается и силовиков — они смогут подать аналогичное заявление в любое территориальное подразделение ведомства, в котором служили.

Также постановление закладывает принцип экстерриториальности для подтверждения факта нахождения человека в живых.

Как уточняют в Пенсионном фонде России, россияне, уехавшие жить за рубеж, получают не только страховые пенсии, но и пенсии по государственному пенсионному обеспечению (кроме социальных), связанные с трудовой деятельностью (ядерщикам, летчикам, шахтерам, за особые заслуги). Если российские ветераны Великой Отечественной войны живут за границей, они также получают положенные им дополнительные ежемесячные выплаты.

Россияне за рубежом получают не только страховые пенсии, но и по государственному обеспечению

Всего российскую пенсию получают порядка 330 тысяч человек, проживающих в 128 странах мира.

В отличие от пенсионеров, проживающих на родине, те, кто уехал за рубеж, имеют право получать пенсию не на карту «МИР» — законодательство это позволяет. Им ее могут перечислять на карты VISA и MasterCard.

Им, так же как и всем остальным пенсионерам, не индексируют пенсии в случае, если они продолжают трудовую деятельность. После ее прекращения они должны предоставить в ПФР документ, который подтвердит факт увольнения. И тогда их пенсия будет проиндексирована.

Пенсионерам, живущим в России, не нужно предоставлять в Пенсионный фонд России такие документы, у них корректировка пенсии происходит автоматически на основании сведений индивидуального учета, то есть без непосредственного участия самого пенсионера.

330 тысяч человек, проживающих в 128 странах мира, получают сегодня российскую пенсию

Кстати, человек, получающий пенсию в России, имеет возможность заработать ее и за рубежом. Например, достигнув здесь пенсионного возраста и заработав пенсионные права, он может эмигрировать в другую страну, где пенсионный возраст наступает, скажем, на 10 лет позже, и таким образом заработать новые пенсионные права и там.

Как пояснили «Российской газете» в Пенсионном фонде России, в этом случае все зависит от того, есть ли соглашение между Россией и страной, куда уехал жить человек. Если соглашения нет, человек может рассчитывать на получение пенсий со стороны обоих государств. Если соглашение есть, то будет так, как в нем написано. Например, человек будет получать одну пенсию, которую будут софинансировать две страны — в зависимости от заработанных им в этих странах пенсионных прав.

Можете ли вы получать социальное обеспечение, проживая за пределами США?

Многие будущие пенсионеры собираются выйти на пенсию за пределами Соединенных Штатов, потому что более низкая стоимость жизни в некоторых зарубежных странах может увеличить объем их пенсионных сбережений. Если вы планируете жить за границей в пенсионные годы, вам может быть интересно, хватит ли у вас пенсионного дохода для комфортной жизни.

Поскольку выплаты по социальному обеспечению составляют 33% дохода пожилых людей, это не деньги, которые средний пожилой человек может позволить себе потерять.К счастью, вы можете получать пособие по социальному обеспечению, пока живете за границей, если вы соответствуете определенным критериям, но есть дополнительные финансовые и налоговые последствия для проживания за границей, которые должны оценивать потенциальные эмигранты.

Получение пособий как гражданин США, проживающий за границей

Хотя социальное обеспечение не было задумано как единственный источник дохода для пенсионеров, оно обеспечивает приспособление для проживания за границей. Если вы являетесь гражданином США, вы можете продолжать получать выплаты социального обеспечения, пока живете за границей, если вы выполняете два условия.

Вы имеете право на получение платежа. Это означает, что вы имеете право на получение пособия по социальному обеспечению в зависимости от вашего дохода. Когда вы работаете и платите налоги на социальное обеспечение, вы зарабатываете «кредиты» для выплаты пособий по социальному обеспечению. Количество кредитов, необходимых для получения пенсионных пособий, зависит от того, когда вы родились. Если вы родились в 1929 году или позже, вам необходимо 40 кредитов (10 лет работы).

Если вы покинули рабочую силу (или страну) до того, как у вас будет достаточно кредитов, чтобы претендовать на пособие, кредиты останутся в вашей учетной записи социального обеспечения.Если вы вернетесь к работе позже, вы можете добавить больше кредитов, чтобы пройти квалификацию. Итог: Управление социального обеспечения не может выплачивать пенсионные пособия до тех пор, пока вы не наберете необходимое количество кредитов.

Вы находитесь в стране, где Управление социального обеспечения может отправлять платежи. Чтобы определить, может ли Управление социального обеспечения отправлять платежи в страну, в которой вы планируете провести пенсию, используйте инструмент проверки платежей за границу Управления социального обеспечения.Вы будете уведомлены о вашем праве на получение помощи в зависимости от страны, которую вы укажете в качестве предполагаемого нового места жительства.

Управление социального обеспечения не производит выплаты Кубе или Северной Корее. Если вы планируете жить в одной из этих стран во время выхода на пенсию, ваши выплаты будут удержаны и распределены между вами, когда вы переедете в страну, где вы можете получать выплаты. Точно так же вы, как правило, не можете получать выплаты социального обеспечения, проживая за границей в Азербайджане, Беларуси, Казахстане, Кыргызстане, Молдове, Таджикистане, Туркменистане, Украине или Узбекистане.Однако иногда делаются исключения, позволяющие пенсионерам в этих странах получать ограниченные пособия. Если вы не соответствуете критериям исключения, ваши платежи будут удерживаться до тех пор, пока вы не переедете в страну, в которой отсутствуют платежные ограничения.

Управление социального обеспечения определяет лицо, проживающее «за пределами Соединенных Штатов», как лицо, не проживавшее ни в одном из 50 штатов, округе Колумбия, Пуэрто-Рико, Виргинских островах США, Гуаме, Северных Марианских островах или Американское Самоа не менее 30 дней подряд.

Получение пособий как негражданин

Если вы не являетесь гражданином США, вы должны иметь право на получение пособия, проживать в стране, где вы можете получать выплаты, и соответствовать одному из следующих условий, чтобы получать выплаты социального обеспечения, пока вы живете за границей.

- Вы имеете право на ежемесячное пособие по социальному обеспечению в декабре 1956 года, или лицо, на чьей записи основаны ваши выплаты, умерло или получило инвалидность во время службы в армии США и не было уволено с позором.

- Вы имеете право на получение пособия в зависимости от вашего заработка, и вы проходите действительную военную службу или имели оплачиваемую работу на железной дороге.

- Вы являетесь гражданином ограниченного набора стран, включая Канаду, Великобританию, Южную Корею и Израиль.

- Вы имеете право на получение пособия в зависимости от вашего заработка и являетесь гражданином более широкого круга стран, включая Мексику, Турцию, Коста-Рику и Ямайку.

- Вы являетесь гражданином таких стран, как Китай, Индия, Гаити и Южная Африка, и получили не менее 40 кредитов социального страхования или проживали в США.S на декаду .

- Вы являетесь резидентом страны, в которой есть соглашение о социальном обеспечении США, например Канады, Австралии, Швеции и Испании.

Если вы не уверены, соответствуете ли вы критериям, воспользуйтесь инструментом проверки платежей за рубежом. После того, как вы укажете, что вы не являетесь гражданином, инструмент задаст вам различные вопросы, чтобы определить, можете ли вы получить социальное обеспечение, если вы живете за границей.

Если вы не из СШАгражданин или не соответствует одному из условий для получения выплаты за границей, Управление социального обеспечения прекратит выплаты вам после того, как вы пробыли за границей в течение шести месяцев. Выплаты возобновятся, когда вы останетесь в США в течение одного полного месяца.

Депонирование чеков социального обеспечения

При условии, что Управление социального обеспечения может отправлять платежи в зарубежную страну, где вы планируете провести пенсию, вы можете отправить чеки в эту страну или депонировать в любом из них.Банковский счет в S. или иностранный счет, открытый в стране с международным соглашением о прямом депозите.

Прямой депозит — самый быстрый и безопасный способ получения платежей; получение бумажных чеков социального обеспечения за пределами США обычно занимает больше времени.

Управление программой Medicare, проживая за границей

Поскольку льготы по программе Medicare доступны только в США, может оказаться непрактичным зарегистрироваться и платить взносы по программе, если вы будете находиться за пределами страны в течение длительного периода.Взаимодействие с другими людьми

Однако, если вы не зарегистрируетесь в Medicare, а позже сделаете это, вы будете платить надбавку на 10% выше за каждый год, когда вы могли быть зарегистрированы, но не были. Если у вас есть покрытие Medicare, Часть B, и вы хотите отменить его, обратитесь в Администрацию социального обеспечения и запросите отмену. Ожидайте, что премии по Части B сохранятся еще в течение месяца после того, как вы их уведомите.

Подача налоговой декларации

Если вы гражданин США или постоянный житель США.S., IRS по-прежнему будет следить за вами после того, как вы уйдете на пенсию за границей. Ваш доход по всему миру, включая до 85% ваших пособий по социальному обеспечению, облагается федеральным подоходным налогом. Вам также необходимо будет ежегодно подавать налоговую декларацию в США, и вам может потребоваться подать налоговую декларацию штата. . Вам также необходимо будет ежегодно сообщать в Казначейство обо всех банковских счетах и счетах ценных бумаг за пределами США.

Даже если вы выходите на пенсию в одну из немногих стран без подоходного налога, такую как Бермудские острова или Багамы, вам все равно придется платить подоходный налог в США.С.

Подготовка к уплате иностранных налогов

Даже если у вас нет заработанного дохода, вы все равно будете подпадать под действие налогового законодательства как резидент иностранного государства, поэтому вам, возможно, придется подавать туда в дополнение к декларации в США, если вы получаете распределения от вашего 401 (k ), ИРА или пенсия. Некоторые иностранные правительства облагают налогом пособия по социальному обеспечению США, поэтому разумно обратиться в посольство страны в Вашингтоне, округ Колумбия, или к международному налоговому юристу для получения налоговой информации. Вычеты и кредиты иногда могут смягчить или устранить влияние иностранных налоговых платежей.

пенсионных сбережений Новая Зеландия | Новая Зеландия сейчас

Шестьдесят пять лет — это возраст, когда большинство пенсионных планов, включая финансируемые правительством Новой Зеландии пенсионные выплаты (NZ Super), начинают выплачивать ваши сбережения.

NZ Super — это двухнедельный платеж для людей в возрасте 65 лет и старше. Для участия вам необходимо иметь:

- жили в Новой Зеландии не менее 10 лет после того, как вам исполнилось 20 лет

- прожила здесь пять из этих 10 лет после того, как вам исполнилось 50.

Если вы прожили время за границей, это может быть засчитано, если вы жили в определенных странах, включая Австралию, и по определенным причинам.

Подробная информация о том, кто может получить пенсию по старости, находится на веб-сайте правительства по работе и доходам.

Новая Зеландия Пенсионный фонд | Работа и доход

Заграничный пенсион

Если вы получаете пенсию из другой страны, это повлияет на размер получаемой вами NZ Super.

Work and Income содержит информацию и людей, которые могут помочь вам определить, на какие зарубежные государственные пособия по социальному обеспечению или пенсии вы можете иметь право и как их можно получить.

Вы можете связаться с Work and Income из Новой Зеландии по телефону 0800 552 002.

Получение заграничной пенсии в Новой Зеландии | Работа и доход

Senior Services International | Работа и доход

Налог на пенсии за рубежом

В большинстве случаев вам придется платить новозеландский подоходный налог с пенсии за границей. Информацией располагает государственный департамент внутренних доходов.

Налог на пенсии за рубежом является сложным. Помимо уплаты налога на доход, который вы получаете, вам также может потребоваться уплатить налог на прибыль, полученную заграничным фондом, обеспечивающим пенсию.

Вам следует обратиться за финансовой консультацией.

Пенсии по социальному обеспечению за рубежом | Внутренние доходы (PDF — 111 КБ)

Перевод пенсии в Новую Зеландию

Пенсии в некоторых странах, особенно в Великобритании, Австралии и Южной Африке, могут быть переведены в Новую Зеландию. Сложно ориентироваться в налоговых правилах Новой Зеландии и в правилах зарубежных пенсионных провайдеров. Начните с посещения веб-сайта Inland Revenue.

Интересует сайт личных финансов.co.nz есть статья с более подробной информацией.

Иностранное пенсионное обеспечение (инвестиционный доход) | Внутренние доходы

Статья о переводе пенсий в Новую Зеландию | Interest.co.nz

Накопление на пенсию — KiwiSaver

В то время как NZ Super обеспечит достаточно для базового уровня жизни на пенсии, многие киви также делают пенсионные сбережения DIY (Do It Yourself).

Чтобы поощрять это, правительство предлагает рабочим Новой Зеландии «Kiwisaver».

KiwiSaver — это добровольная сберегательная программа, основанная на работе.Если вы «согласны», то небольшая сумма вашей зарплаты будет вычитаться каждый день выплаты жалованья и откладываться в рамках инвестиционной схемы KiwiSaver. Ваш работодатель должен внести сумму, равную не менее 3% от вашей валовой заработной платы.

KiwiSaver предназначен для граждан или жителей Новой Зеландии. Если вы работаете в Новой Зеландии по временной рабочей визе, вам следует сообщить своему работодателю, что вы хотите отказаться от участия в Kiwisaver.

KiwiSaver также доступен для самозанятых, хотя, конечно, нет взносов работодателя.

Накопленные деньги инвестируются для вас утвержденными «поставщиками Kiwisaver» до тех пор, пока вы не получите право на участие в программе NZ Super в возрасте 65 лет.

Вы можете получить деньги раньше при определенных обстоятельствах — например, если вы серьезно заболели или испытываете финансовые затруднения, или если вы покупаете свой первый дом.

На правительственном сайте sorted.org.nz есть информация о KiwiSaver. Он включает в себя калькулятор сбережений KiwiSaver, информацию о выборе фонда для инвестирования сбережений и информацию о том, где получить дополнительную помощь.

KiwiSaver | Sorted.org

Пенсионных счетов за рубежом

Если вы в какой-то момент работали за границей, вам может быть интересно, подлежит ли иностранный пенсионный доход налогообложению в США. Вы потенциально можете столкнуться с налоговым ударом как в США, так и в другом округе (или странах), поэтому важно понимать, как взимаются налоги. работает до того, как вы начнете получать пенсию. Вот что вам нужно знать о налоге на иностранные пенсии.

Ключевые выводы

- Порядок получения пенсионных пособий после работы за границей может оказаться сложным лабиринтом, в котором сложно ориентироваться.

- Иностранные источники пенсионного дохода включают пенсии, аннуитеты, трасты и иностранные правительства.

- Некоторые работодатели позволяют работникам создавать трасты, когда IRA, которые доступны только для тех, кто имеет трудовой доход в США, не подходят для работы за границей.

- Отказ от гражданства США — это вариант, когда налоговая ситуация становится слишком сложной.

- Обращение к специалисту может помочь увеличить пенсионный доход при минимизации налогов.

Вы можете подумать, что пенсионные правила U.С. налоговая система сложна. Для тех, кто работал за границей, налоговые последствия для пенсионного дохода могут быть еще более неприятным лабиринтом правил и договорных соглашений. Любой, кто получает иностранную пенсию или аннуитет, должен стать специалистом не только по налоговому законодательству США, но и по международным налоговым соглашениям, а также по налоговым правилам страны, из которой исходит пенсия или аннуитет.

Если вы первый год разбираетесь с налоговыми обязательствами после работы за границей, подумайте о том, чтобы обратиться за помощью.Специалисты по международному налоговому праву и пенсионным фондам могут направить вас на верный путь. Это поможет вам минимизировать налоговые потери и максимизировать сумму денег, которую вы получите от своих пенсионных сбережений.

Иностранные пенсии или аннуитеты

Пенсионный доход из зарубежных источников может поступать с разных типов счетов:

- Пенсионный план или аннуитет напрямую от иностранного работодателя

- Доверительный фонд, созданный для вас иностранным работодателем

- Выплата от иностранного правительства или одного из его агентств (это может включать иностранную пенсию по социальному обеспечению)

- Платежи иностранной страховой компании

- Иностранный траст или другая организация, назначенная для выплаты аннуитета

Даже если вы работали в американской компании за границей, вы могли получать аннуитетный платеж от иностранного траста из-за сложностей с финансированием пенсии за счет иностранного дохода.Финансирование индивидуального пенсионного счета (IRA) иногда может быть невозможно, потому что большая часть вашего дохода может быть исключена из налогов США посредством исключения заработанного иностранного дохода и исключения иностранного жилья.

Исключение иностранного жилья и иностранного дохода позволяет американцам, работающим за границей, сокращать свой заработанный доход, чтобы избежать налогообложения в США. Тем не менее, эти исключения часто затрудняют инвестирование с использованием IRA. доход в США.S. или доход, с которого уплачиваются налоги в США. Вместо этого некоторые американские компании создают иностранные трастовые фонды для своих сотрудников, работающих за границей, чтобы они могли откладывать средства на пенсию.

Договорная ловушка

Когда приходит время собирать иностранные пенсии или аннуитеты, то, как они будут облагаться налогом, зависит от того, в каких странах находятся пенсионные фонды и какой тип налогового соглашения существует между США и другими вовлеченными странами.

Каждая страна заключила отдельный договор с США.S. Может иметь смысл работать с налоговым консультантом, который знаком с налоговым законодательством США и соответствующими международными договорами и налоговым законодательством. Эти соглашения часто включают налоговые льготы и другие инструменты, которые позволяют минимизировать сумму налогов, которые вы должны. Конечно, потребуется некоторое исследование, чтобы убедиться, что вы правильно заполняете налоговые формы как в США, так и в других странах, чтобы минимизировать налоговый ущерб.

Налог на иностранные пенсии

Во многих странах иностранная пенсия пользуется благоприятным налоговым режимом внутри страны, но обычно не квалифицируется как квалифицированный пенсионный план в соответствии с налоговым кодексом IRS.Это означает, что взносы корпораций и их сотрудников не облагаются налогом. Поскольку это, как правило, правило, выплаты, которые вы получаете из иностранного пенсионного плана, не рассматриваются так же, как пенсия в США.

Фактически, даже ваши взносы в неквалифицированные пенсионные планы полностью облагаются налогом как часть вашего валового дохода. Это означает, что ваша зарубежная пенсия может фактически облагаться налогом дважды — один раз, когда вы вносите деньги, и второй раз, когда вы получаете их во время выхода на пенсию.Взаимодействие с другими людьми

Налоговые соглашения со многими странами решают эту проблему, поэтому федеральные налоговые обязательства США могут быть компенсированы. Однако вы и ваш консультант должны знать о соглашениях и о том, как заполнять формы как для США, так и для соответствующей иностранной страны.

Если у вас есть пенсии из зарубежных стран, в которых вы работали, вы можете начать изучать налоговые соглашения между США и этими странами на веб-сайте Службы внутренних доходов США (IRS). Для некоторых крупных стран существуют отдельные публикации IRS, такие как Публикация 597 — Информация о соглашении о подоходном налоге между США и Канадой.

Требования США к отчетности по инвестициям

Помимо соблюдения налоговых правил при получении иностранных пенсий или аннуитетов, также важно правильно сообщать о любых активах в иностранных банках или инвестиционных компаниях. Закон США о соблюдении налоговых требований к иностранным счетам (FATCA) требует, чтобы любое учреждение, имеющее более 10 000 долларов США для гражданина США, сообщало информацию о счете в Министерство финансов США.

Согласно этому закону, граждане США, проживающие в США.S. должен включать в свои налоговые декларации в США любые финансовые активы на сумму более 50 000 долларов США, хранящиеся в финансовых учреждениях за пределами США. Для тех, кто проживает за пределами США, отчетность становится обязательной при размере 300 000 долларов США.

Это может создать еще одну налоговую проблему для граждан США, работающих за границей, потому что даже заполнение формы для отчета об активах в финансовых учреждениях за пределами США может повысить вероятность проверки IRS.

Если ваши пенсионные активы находятся в фонде, который IRS классифицирует как пассивные иностранные инвестиции (PFIC), штрафы могут быть особенно жесткими для тех, кто не подает заявку.Прирост капитала со счетов PFIC облагается налогом по максимальной ставке 37%. Для этих иностранных холдингов не существует 15% -ной ставки долгосрочного прироста капитала.

Инвестирование за границу также может потребовать оплаты гораздо более высоких комиссий за инвестиции, чем взимают учреждения США. Шестое издание исследования Morningstar Global Investor Experience Study отметило тенденцию к снижению комиссионных сборов во всем мире; однако некоторые рынки перенимают передовой опыт, в то время как другие нуждаются в улучшении. Вот как страны складываются с точки зрения сборов и расходов:

| Счетная карточка сборов и расходов | ||||

|---|---|---|---|---|

| Верх | Выше среднего | Среднее значение | Ниже среднего | Низ |

| Австралия | Новая Зеландия | Китай | Бельгия | Италия |

| Нидерланды | Швеция | Дания | Канада | Тайвань |

| U.С. | Швейцария | Финляндия | Франция | |

| Таиланд | Индия | Германия | ||

| Великобритания | Япония | Гонконг | ||

| Корея | Мексика | |||

| Норвегия | Сингапур | |||

| Южная Африка | Испания | |||

U.S. против зарубежных пенсионных счетов

Итак, что лучше: держать пенсионные вложения в США или на зарубежных счетах? На этот вопрос тоже нелегко ответить, потому что это зависит от того, где вы ожидаете оказаться на пенсии.

Если вы планируете жить за пределами США в стране со стабильной валютой, вам, как правило, лучше держать большую часть своих денег в этой стране, чтобы избежать еще одного серьезного международного инвестиционного риска — проблем, связанных со стоимостью валюты, которую вы используете для повседневной расходы на проживание.Лучший способ избежать проблем с обменом валюты — это держать свои вложения в той валюте, которую вы будете чаще всего использовать при выходе на пенсию.

Отказ от гражданства США

Некоторые граждане США сталкиваются с налоговыми осложнениями США, отказываясь от гражданства США. Выбор этого маршрута может повлиять на то, сможете ли вы получать социальное обеспечение. Когда вы отказываетесь от гражданства, вы становитесь иностранцем-нерезидентом (NRA).

Сможете ли вы получить социальное обеспечение или нет, будет зависеть от двусторонних соглашений между США.S. и зарубежная страна, в которой вы проживаете. Во многих странах выплаты могут продолжаться, но в некоторых странах ваши пособия по социальному обеспечению прекращаются. Изменение вашего статуса на «NRA» также может повлиять на пособия для иждивенцев и оставшихся в живых.

Если вы подумываете об отказе от гражданства США, чтобы избежать лабиринта с иностранными пенсионными налогами, тщательно подумайте о влиянии на пособия социального обеспечения, прежде чем принимать такое решение.

Как иностранцу-нерезиденту и в зависимости от того, где вы живете, вам может потребоваться вернуться в США.S. в течение одного полного месяца (с полуночи до полуночи) каждые шесть месяцев, чтобы продолжать получать пособие по социальному обеспечению.

Итог

Налог на иностранные пенсии и сбор социального обеспечения за границей могут быть сложными. Если вы работали за границей и создали свой пенсионный портфель за пределами США, обратитесь за профессиональным советом, прежде чем начнете получать пенсию или аннуитет. Это позволит вам максимизировать свой пенсионный доход и минимизировать налоговые расходы как со стороны США, так и со стороны США.S. и страна (или страны), где хранятся ваши пенсионные фонды.

Корпоративное гражданство

Корпоративное гражданство

Устойчивое развитие — не новая концепция Wiley, компании, которая процветает более 200 лет. Напротив, на протяжении всей нашей долгой истории мы признавали, что права и привилегии гражданства идут рука об руку с ответственностью перед нашими местными и глобальными сообществами. Наши усилия по корпоративному гражданству в масштабах всей компании формально решают ключевые социальные, экономические и экологические проблемы, с которыми мы сталкиваемся в нашем бизнесе.Деятельность и достижения Wiley на рабочем месте, в окружающей среде и в обществе свидетельствуют о нашей приверженности ответственной гражданской позиции и представляют собой прочную основу, на которой мы будем продолжать строить. Посетите этот сайт, чтобы узнать больше о достижениях Wiley, текущих инициативах и следующих шагах, связанных с нашими текущими усилиями по корпоративному гражданству.

ФОНД ВИЛИ

Мы основали The Wiley Foundation в 2001 году для признания и поощрения постоянных достижений в области научных достижений и открытий.Фонд Wiley Foundation выступает в качестве благотворительной организации для поддержки премии Wiley Prize в области биомедицинских наук, ежегодной премии в честь исследований, которые отстаивают новые подходы и бросают вызов общепринятому мышлению в биомедицинских науках. Для получения дополнительной информации посетите The Wiley Foundation.

РАБОЧЕЕ МЕСТО

Wiley стремится привлекать, развивать и удерживать талантливых и квалифицированных коллег. Мы создаем программы и процессы, которые воплощают наши корпоративные ценности и гарантируют постоянное совершенствование.И благодаря честности, творчеству и самоотверженности наших сотрудников по всему миру, Wiley продолжает процветать и сегодня.

Наша уникальная культура поддерживает открытый диалог, откровенную обратную связь и прочные отношения. Мы относимся друг к другу с достоинством и уважением, поскольку «прежде всего люди, а потом профессионалы». Мы называем друг друга «коллегами», чтобы подчеркнуть коллегиальный и коллективный характер Wiley.

В знак признания непрекращающейся работы и уникальной культуры Wiley, для нас всегда большая честь быть включенными во многие списки «лучших компаний», в том числе:

- Лучшие компании для работы во Флориде, Florida Trend Magazine , 2017

- Группа лучших компаний, 2011-2017 гг.