Коды стран для алкогольной декларации. Код страны россия для налоговой декларации

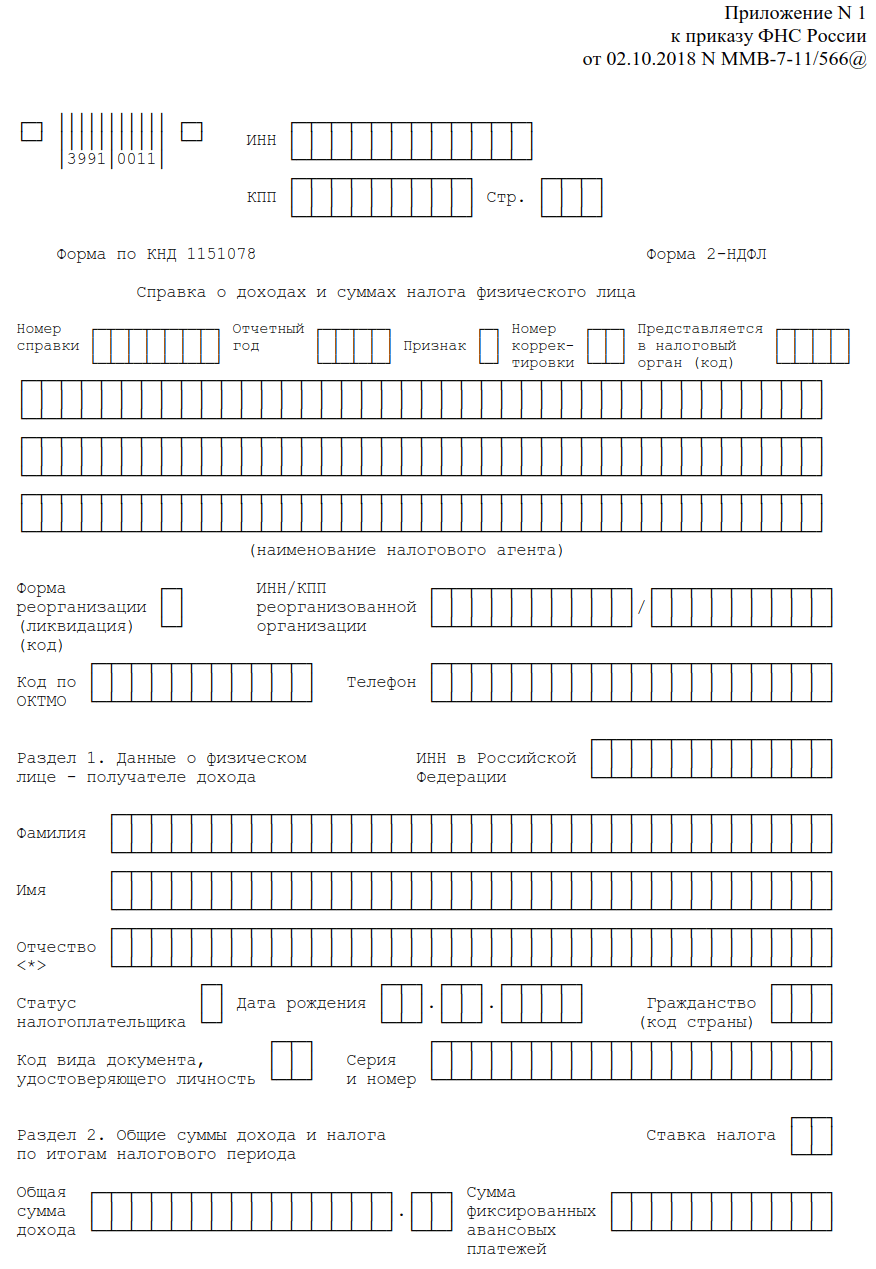

Для заполнения некоторых документов как россиянам, так и гражданам других стран необходимо знать коды гражданства, чтобы вписывать их в соответствующие графы. Неправильное заполнение официальных бумаг влечет за собой штрафные санкции. Физическое лицо, будь то иностранец или гражданин России, являясь налогоплательщиком, обязано знать все необходимые коды для справки 2-НДФЛ.

Всю необходимую информацию для оформления налоговых документов можно найти в специальном общероссийском классификаторе, включающем идентификационные наборы символов для всех государств мира (сокращенное название ОКСМ).

Вне зависимости от того, является ли местом вашей постоянной регистрации Россия, Украина, Беларусь или другая страна, заполняя налоговые бланки и другие документы, связанные с трудовой деятельностью и получением доходов, вы должны знать все необходимые коды, ОКИН, гражданства и т.

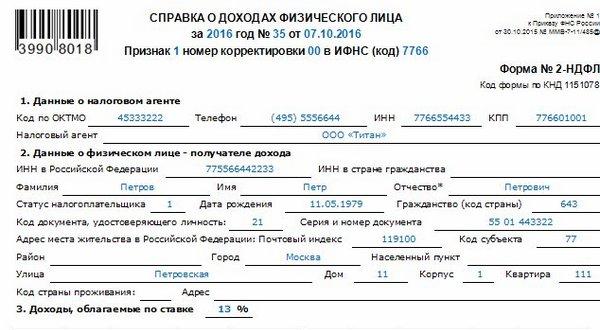

Российским гражданам в справке 2-НДФЛ понадобится указать кодовое сочетание цифр, присвоенных РФ. Оно пишется в пункте 2.5 второго блока документа, именующегося «Данные о гражданском лице». В ОКСМ Российской Федерации присвоен номер 643. Его и нужно вписать в указанную выше графу.

Статус лица без гражданства не освобождает вас от обязанности вписывать в справку данные, фиксируемые в классификаторах. В документ такому лицу нужно внести информацию о стране, которая выдала ему бумагу, удостоверяющую личность. и можно скачать здесь.

Далее, продолжая работать со справкой, следует повторить номер из пункта 2.5, но уже в строке 2.9. Следом указывается подробный адрес, где живет тот, на кого заполняется документ. Если речь идет об иностранном гражданине, вписывается не российская временная прописка, куда осуществлялась регистрация, а данные о месте проживания иностранца на родине, код которой он указывает, беря его в общероссийском классификаторе. Для удобства строчку можно заполнять как кириллическими символами, так и латиницей.

Для удобства строчку можно заполнять как кириллическими символами, так и латиницей.

Особенности оформления справок для иностранных граждан

Гражданином какой бы страны вы ни числились, оформляясь на работу в Российской Федерации, вы становитесь на учет в налоговой службе.

На трудоустроенных иностранных граждан распространяется законодательство РФ, которому они обязаны неукоснительно следовать.

Получив статус налогоплательщика, вы становитесь обладателем ИНН. Если данная аббревиатура актуальна и в вашей родной стране, в НДФЛ указываются оба ИНН. Иностранному работнику разрешается писать свои личные данные латинскими буквами. К примеру, обладатели гражданства Молдовы могут вносить имя и фамилию так, как принято у них на родине. Это не будет считаться ошибкой. Важно, чтобы данные справки соответствовали данным заграничного паспорта и других документов.

В 2-НДФЛ фигурируют код и адрес РФ, а также код и адрес страны проживания.

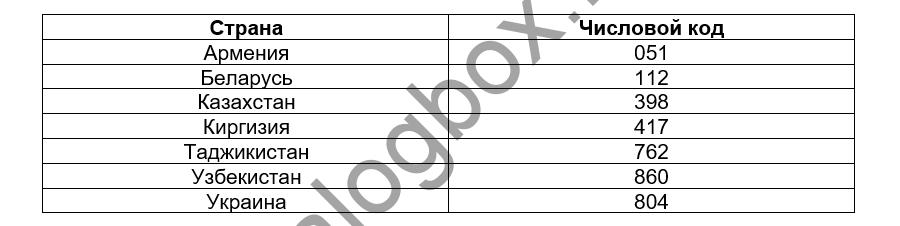

Таблица кодов государств, большой процент граждан которых работает в России.

| № | Государство | Код цифрами | Код буквами | |

| Альфа2 | Альфа3 | |||

| 1. | Россия | 643 | RU | RUS |

| 2. | Абхазия | 895 | AB | ABH |

| 3. | Азербайджанская Республика | 031 | AZ | AZE |

| 4. | Армения | 051 | AM | ARM |

| 5. | Беларусь | 112 | BY | BLR |

| 6. | Грузия | 268 | GE | GEO |

| 7. | Украина | 804 | UA | UKR |

| 8. | Казахстан | 398 | KZ | KAZ |

| 9. | Киргизия | 417 | KG | KGZ |

| 10. | Молдова | 498 | MD | MDA |

| 11. | Таджикистан | 762 | TJ | TJK |

12. | Туркмения | 795 | TM | TKM |

| 13. | Узбекистан | 860 | UZ | UZB |

То есть в отношении РФ все должны в графе, посвященной кодировке, писать «643», а ниже, в графе «Код страны проживания», — код страны гражданства. Если это Белоруссия, указывают «112», граждане Украины пишут «804», Армении — «051», физическое лицо, основной страной которого является Кыргызстан, должно написать «417».

Таким образом, в документ вносится информация о гражданстве вставшего на учет налогоплательщика. Иногда у бухгалтеров возникает вопрос, что делать с лицами, которые не являются гражданами ни одной страны. Для них актуален код 999.

Полный можно скачать здесь.

Штрих-код производителя — это последовательность черных и белых полос, представляющая некоторую информацию в виде, удобном для считывания техническими средствами. Информация, содержащаяся в коде может быть напечатана в читаемом виде под кодом (расшифровка). Штриховые коды используются в торговле, складском учете, библиотечном деле, охранных системах, почтовом деле, сборочном производстве, обработка документов. В мировой практике торговли принято использование штрихкодов символики EAN для маркировки товаров. В соответствии с принятым порядком, производитель товара наносит на него штриховой код, формируемый с использованием данных о стране местонахождения производителя и кода производителя. Код производителя присваивается региональным отделением международной организации EAN International. Такой порядок регистрации позволяет исключить возможность появления двух различных товаров с одинаковыми кодами.

Штриховые коды используются в торговле, складском учете, библиотечном деле, охранных системах, почтовом деле, сборочном производстве, обработка документов. В мировой практике торговли принято использование штрихкодов символики EAN для маркировки товаров. В соответствии с принятым порядком, производитель товара наносит на него штриховой код, формируемый с использованием данных о стране местонахождения производителя и кода производителя. Код производителя присваивается региональным отделением международной организации EAN International. Такой порядок регистрации позволяет исключить возможность появления двух различных товаров с одинаковыми кодами.

Существуют различные способы кодирования информации, называемые (штрихкодовыми кодировками или символиками). Различают линейные и двухмерные символики штрихкодов.

Линейными (обычными) в отличие от двухмерных называются штрихкоды, читаемые в одном направлении (по горизонтали). Наиболее распространненые линейные символики: EAN, UPC, Code39, Code128, Codabar, Interleaved 2 of 5.

Двухмерными называются символики, разработанные для кодирования большого объема информации (до нескольких страниц текста). Двухмерный штрих-код считывается при помощи специального сканера двухмерных кодов и позволяет быстро и безошибочно вводить большой объем информации. Расшифровка такого кода проводится в двух измерениях (по горизонтали и по вертикали). Datamatrix, Data Glyph, Aztec.

Штриховой код можно наносить при производстве упаковки (типографским способом) или использовать самоклеящиеся этикетки, которые печатаются с использованием специальных принтеров.

Расшифровка штрих-кода производителя

C помощью штрихового кода зашифрована информация о некоторых наиболее существенных параметрах продукции. Наиболее распространены американский универсальный товарный штрих-код UPC и Европейская система кодирования EAN. Наиболее распространенны EAN/UCC товарные номера EAN-13, EAN-8, UPC-A, UPC-E и 14-разрядный код транспортной упаковки ITF-14. Так же существует 128 разрядная система UCC/EAN-128. Согласно той или иной системе, каждому виду изделия присваивается свой номер, состоящий чаще всего из 13 цифр (EAN-13).

Наиболее распространенны EAN/UCC товарные номера EAN-13, EAN-8, UPC-A, UPC-E и 14-разрядный код транспортной упаковки ITF-14. Так же существует 128 разрядная система UCC/EAN-128. Согласно той или иной системе, каждому виду изделия присваивается свой номер, состоящий чаще всего из 13 цифр (EAN-13).

Возьмем, к примеру, цифровой код: 4820024700016. Первые две цифры (482) означают страну происхождения (изготовителя или продавца) продукта, следующие 4 или 5 в зависимости от длинны кода страны (0024) — предприятие-изготовитель, еще пять (70001) — наименование товара, его потребительские свойства, размеры, массу, цвет. Последняя цифра (6) контрольная, используемая для проверки правильности считывания штрихов сканером.

Штрих-код EAN-13

Для «кода товара»:

1. цифра: наименование товара,

2. цифра: потребительские свойства,

3. цифра: размеры, масса,

4. цифра: ингредиенты,

5. цифра: цвет.

Пример вычисления контрольной цифры для определения подлинности товара

1. Сложить цифры, стоящие на четных местах: 8+0+2+7+0+1=18

Сложить цифры, стоящие на четных местах: 8+0+2+7+0+1=18

2. Полученную сумму умножить на 3: 18×3=54

3. Сложить цифры, стоящие на нечетных местах, без контрольной цифры: 4+2+0+4+0+0=10

4. Сложить числа, указанные в пунктах 2 и 3: 54+10=64

5. Отбросить десятки: получим 4

6. Из 10 вычесть полученное в пункте 5: 10-4=6

Если полученная после расчета цифра не совпадает с контрольной цифрой в штрих-коде, это значит, что товар произведен незаконно.

Таблица соответствия штрих-кода производителя стран мира

Штрих-код производителя | Организация EAN | |

США и Канада | UCC (U.S.A. & Canada) | |

Внутренний штрих-код предприятия | ||

GENCOD-EAN France | ||

Болгария | ||

Словения | ||

Хорватия | ||

Босния и Герцеговина | EAN-BIH (Bosnia-Herzegovina) | |

Германия | ||

Distribution Code Center — DCC (Japan) | ||

UNISCAN / EAN RUSSIA (Russian Federation) | ||

EAN Eesti (Estonia) | ||

Азербайджан | ||

Узбекистан | ||

Шри-Ланка | ||

Филиппины | PANC (Philippines) | |

Беларусь | ||

Казахстан | ||

HKANA (Hong Kong) | ||

Великобритания | ||

HELLCAN — EAN HELLAS (Greece) | ||

Македония | EAN-MAC (FYR Macedonia) | |

Ирландия | ||

Бельгия, Люксембург | ICODIF/EAN Belgium. | |

Португалия | CODIPOR (Portugal) | |

Исландия | ||

Южная Африка | EAN South Africa | |

Маврикий | ||

EAN Maroc (Marocco) | ||

TUNICODE (Tunisia) | ||

Иордания | ||

Саудовская Аравия | EAN Saudi Arabia | |

Объединенные Арабские Эмираты | ||

Финляндия | ||

Article Numbering Centre of China — ANCC (China) | ||

Норвегия | EAN Norge (Norway) | |

Israeli Bar Code Association — EAN Israel | ||

Гватемала | ||

Сальвадор | ||

Гондурас | ||

Никарагуа | ||

Коста-Рика | ||

Доминиканская Республика | EAN Republica Dominicana | |

Венесуэла | ||

Швейцария | EAN (Schweiz, Suisse, Svizzera) | |

Колумбия | ||

Аргентина | CODIGO — EAN Argentina | |

Парагвай | ||

Бразилия | ||

Camera de Comercio de la Republica de Cuba (Cuba) | ||

Словакия | ||

Югославия | EAN YU (Yugoslavia) | |

Северная Корея | EAN DPR Korea (North Korea) | |

Union of Chambers of Commerce of Turkey (Turkey) | ||

Нидерланды | EAN Nederland (Netherlands) | |

Южная Корея | EAN Korea (South Korea) | |

Сингапур | SANC (Singapore) | |

Индонезия | ||

Австралия | ||

Новая Зеландия | ||

Малайзия | Malaysian Article Numbering Council (MANC). | |

960-969 | Великобритания (для EAN-8) | |

Периодические издания ISSN | ||

Книжные издания ISBN | ||

Музыкальные издания ISMN | ||

Возвратные квитанции | ||

Валютные купоны | ||

Наименование: Общероссийский классификатор стран мира

Аббревиатура: ОКСМ

Обозначение: ОК (МК (ИСО 3166) 004-97) 025-2001

По-английски: Russian classification of countries of the world

Ответственный: Ростехрегулирование Основание: постановление Госстандарта РФ от 14.12.2001 №529-ст

Дата введения: 01.07.2002

Дата окончания: не установлена (нет приказа об отмене классификатора или его замене новым) Последнее изменение: № 24, действует с 1 мая 2019 г

Основание изменения: Приказ Росстандарта от 20. 02.2019 N 45-ст

Принят взамен старого классификатора ОКСМ — ОК (МК (ИСО 3166) 004-97) 025-95.

02.2019 N 45-ст

Принят взамен старого классификатора ОКСМ — ОК (МК (ИСО 3166) 004-97) 025-95.

Разработка и назначение

Общероссийский классификатор стран мира разработан Всероссийским научно-исследовательским институтом классификации, терминологии и информации по стандартизации и качеству (ВНИИКИ) Госстандарта России и Центральным банком Российской Федерации (Банком России). Внесен Научно-техническим управлением Госстандарта России.

Назначение:

идентификация стран мира, используется при обмене информации на международном уровне.

Международные стандарты:

приведен в соответствие с Международным стандартом ИСО 3166-97 «Коды для представления наименований стран», Межгосударственным классификатором стран мира MK (ИСО 3166) 004-97.

Примечание:

ОКСМ входит в состав Единой системы классификации и кодирования технико-экономической и социальной информации.

Структура классификатора

Структура ОКСМ представляет собой 3 блока:

- Цифровая идентификация — трехзначный цифровой код страны мира;

- Наименование — краткое и полное наименование страны мира;

- Буквенная идентификация — двухзначные (альфа-2) и трехзначные (альфа-3) буквенные коды, состоящие из букв латинского алфавита.

Если полное наименование отсутствует, то это означает, что оно совпадает с кратким наименованием. Буквенные коды имеют визуальную ассоциацию (сходство в написании) с общепринятым названием страны мира. Двухзначные коды рекомендованы для меджународных обменов. Трехзначные коды применяются для обмена информации в исключительных случаях. Изменение наименование страны мира может повлечь за собой изменение буквенных кодов, однако это не затрагивает цифровой код.

Пример записи

РОССИЯ Российская Федерация 643 RU RUS в этой записи: РОССИЯ — краткое наименование страны Российская Федерация — полное официальное наименование страны 643 — цифровой код страны RU — буквенный код альфа-2 RUS — буквенный код альфа-3Следует учитывать тот факт, что в изданных Росреестром словарях и географических картах используются наименования стран, которые отличаются от наименований в ОКСМ.

Состав

- Страны мира

- Приложение А. Наименования стран мира в алфавитном порядке

- Приложение Б.

Перечень кодов альфа-2 и кратких наименований стран мира

Перечень кодов альфа-2 и кратких наименований стран мира - Приложение В. Перечень кодов альфа-3 и кратких наименований стран мира

- Приложение Г. Территории, не включенные в ИСО 3166-97. (Исключено)

- Приложение Д. Краткие наименования и коды стран мира, распределенных по макрогеографическим регионам

При подготовке отдельных налоговых деклараций может потребоваться заполнение строки «Код страны». О том, где взять этот показатель и какой код страны нужно указывать для России, расскажем в нашей консультации.

Показатель «Код страны» в налоговых декларациях

Показатель «Код страны» («Код страны гражданства» и др.) приводится в некоторых налоговых декларациях, в которых заполняются сведения в отношении налогоплательщика-физического лица.

К таким декларациям относятся, в частности:

- Налоговая декларация по налогу на прибыль (Приказ ФНС от 19.10.2016 № ММВ-7-3/[email protected]). Реквизит «Гражданство (код страны)» Приложения № 2 к налоговой декларации;

- Налоговая декларация по водному налогу (Приказ ФНС от 09.

11.2015 № ММВ-7-3/[email protected]). Реквизит «Код страны гражданства» Сведений о физическом лице, не являющемся индивидуальным предпринимателем;

11.2015 № ММВ-7-3/[email protected]). Реквизит «Код страны гражданства» Сведений о физическом лице, не являющемся индивидуальным предпринимателем; - Налоговая декларация по налогу на доходы физических лиц (форма № 3-НДФЛ) (Приказ ФНС от 24.12.2014 № ММВ-7-11/[email protected]). Реквизит «Код страны» титульного листа налоговой декларации;

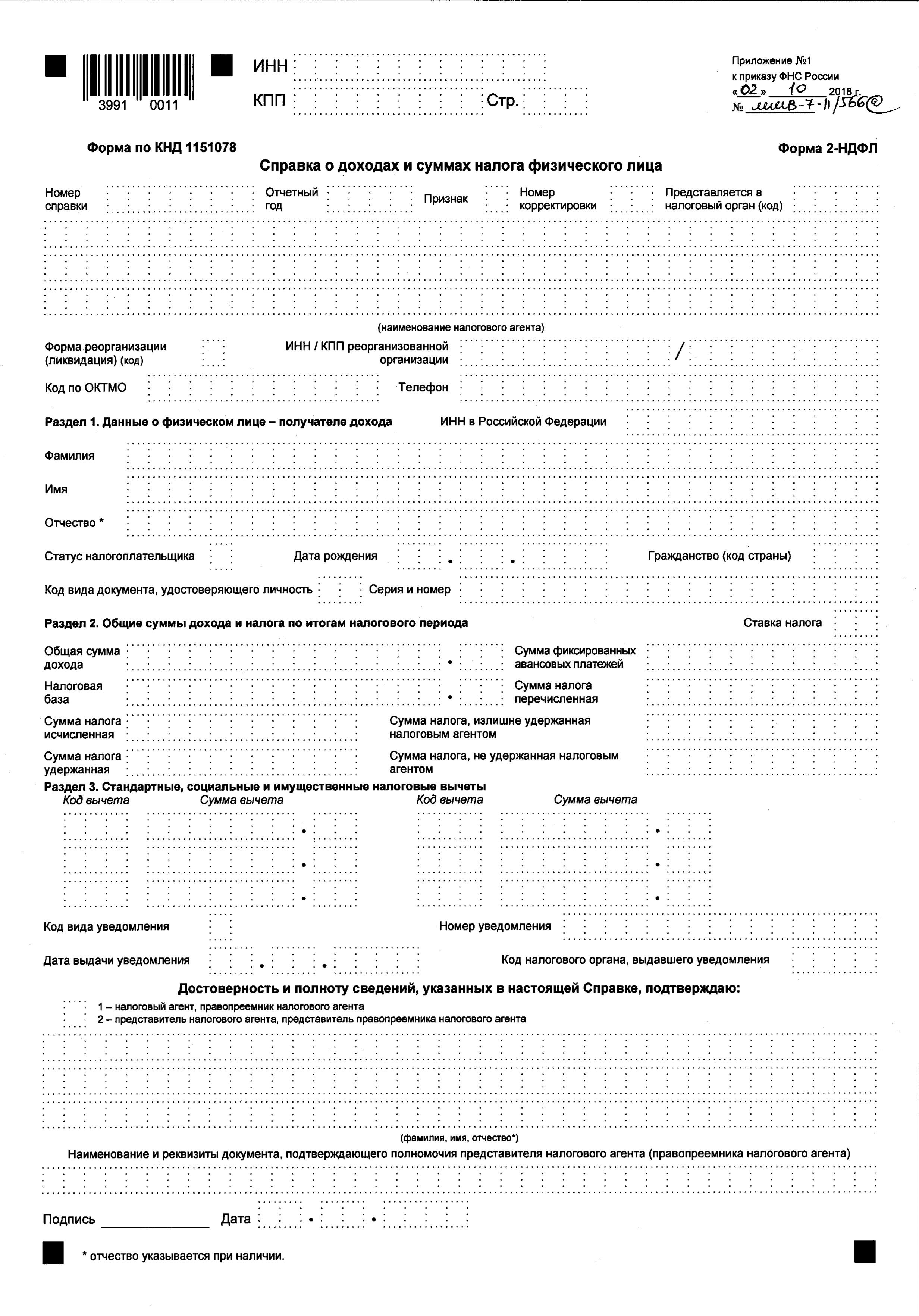

Наряду с налоговыми декларациями сведения о коде страны указываются, например, в справке о доходах физического лица (Приказ ФНС от 30.10.2015 № ММВ-7-11/[email protected]).

Какой код указывать

По строке «Код страны» или строке с другим аналогичным названием указывается трехзначный код страны, гражданином которой является физическое лицо-налогоплательщик, по которому заполняются сведения налоговой отчетности. Для заполнения этой строки используется Общероссийский классификатор стран мира (ОКСМ) (Постановление Госстандарта от 14.12.2001 № 529-ст). При отсутствии у физического лица гражданства указывают код страны, выдавшей документ, удостоверяющий личность.

Код по Классификатору для России — 643.

Приведем коды по ОКСМ по некоторым другим странам.

что такое и как узнать код в декларации

Автор Анна Филимонова На чтение 6 мин. Просмотров 185 Опубликовано

При заполнении декларации о доходах физлиц, требуется внести персональные данные в титульный лист, в том числе для 3 НДФЛ необходимо указать код страны. Что это такое и зачем он нужен, если отчетность заполняется при соблюдении норм Российского законодательства, для граждан РФ? Как определить шифр страны по ОКСМ, и в каком формате его правильно вносить в бланк документа?

Код Российской Федерации

Для того, чтобы уплатить налог с полученного дохода, например при продаже авто, гражданину РФ требуется предоставить в территориальный отдел ИФНС декларацию по форме 3 НДФЛ. Сведения в бланк отчетности вносятся в виде цифровых кодов: документа, налоговой и т. д.

В титульном листе формы необходимо внести персональные данные налогоплательщика, включая адрес и контактный телефон, реквизиты документа, удостоверяющего личность, дату рождения.

Но, кроме этого, требуется отразить данные, касающиеся периода сдачи отчетности, шифр налогового органа, в который предоставляется пакет документов, код государства и другие.

Что такое код страны

Что означает строка «код страны» в декларации 3 НДФЛ? Это некое шифровое обозначение, присвоенное каждой стране, для обеспечения обмена информацией в мировой масштабе. В соответствии с существующими классификаторами, это может быть как цифровое, так и буквенное отражение названия государства. Например, шифр по одному документу может состоять из двух букв, по-другому – из трех.

Для налоговой декларации применяется кодирование по 3-м цифрам, в соответствии Общероссийским классификатором стран мира (OKCM), утвержденном в 2001 г., с последними изменениями от 01.07.2019 г.

Согласно указанному нормативно-правовому документу, код страны «Россия»- 643. Данный реквизит вносится в декларацию в трехзначном формате, исключая фиксирование названия государств в соответствии с географической принадлежностью, упрощая тем самым процедуру учета и обработки информации..png)

В РФ осуществляют трудовую деятельность граждане ближнего и дальнего зарубежья, все они признаются резидентами РФ, но код страны должны писать в соответствии с гражданством:

| Азербайджан | 031 |

| Армения | 051 |

| Беларусь | 112 |

| Грузия | 268 |

| Казахстан | 398 |

| Киргизия | 417 |

| Таджикистан | 762 |

| Украина | 804 |

| Узбекистан | 860 |

Как можно узнать код страны

Не все налогоплательщики являются резидентами РФ, поэтому им требуется внести в соответствующее поле отчетности код своей страны. Определить данное значение можно несколькими способами:

- Воспользоваться ОКСМ (желательно найти вариант с последними официальными изменениями). В нем государства внесены в алфавитном порядке, напротив каждого названия проставлен присвоенный код. Данный способ не вызовет затруднений при определении цифрового обозначения любого необходимого государства.

В документе так же отмечено буквенное двухзначное и трехзначное шифрование, полное название географического объекта:

- Чтобы исключить ручной способ поиска кода страны, можно воспользоваться ПО «Декларация».

Например, если источники доходов в иностранной валюте, требуется в программе отметить «источник выплат».

Хочу обратить внимание, что в такой ситуации потребуется указать коды двух стран: в титульном листе – 643, для резидентов РФ и в Приложении 2 — код той страны, в которой получена прибыль.

Налоговый период

В процессе формирования отчетности для ИФНС, налогоплательщику требуется внести в строки титульного листа кодирование налогового периода. Данное обозначение предполагает два разных шифра – двух и четырехзначный.

Данное обозначение предполагает два разных шифра – двух и четырехзначный.

Первая строка, состоящая из 2-х клеточек, требуется для указания периода, за который должен быть исчислен налог или предоставлен вычет.

В большинстве случаев, декларация заполняется за календарный год, который в соответствии с системой шифрования обозначается цифрами «34».

Коды налоговых периодов утверждены Пр. ФНС №MMB-7-3/600@ от 26.11.2014 г. Например, если речь идет об одном или более месяцев, то необходимо выбрать соответствующее обозначение в пределах 35-45. То есть для 1 мес. – 35, для 11 – 45.

Строка из четырех ячеек требуется для обозначения года, за который должен быть исчислен или

Когда подавать документ в налоговую

Декларация о доходах по форме 3 НДФЛ обязательна для предоставления в ФНС для следующих категорий лиц:

- граждан, получивших доход, в соответствии с нормами, предусмотренными законодательством;

- налогоплательщиков, имеющих право на возврат НДФЛ;

- ИП, осуществляющих деятельность по ОСНО;

- самозанятых граждан, получающих денежное вознаграждение от осуществления деятельности;

- наемных работников, у которых работодатель не произвел отчисления в бюджет с полученных выплат, облагаемых налогом.

Предоставить отчетность и прилагаемый к ней перечень документов, указанные лица обязаны до 30 апреля года, следующего за отчетным. Если это число выпадает на выходной день, то сдать декларацию необходимо до первого рабочего дня после праздничного или выходного.

Пример

Рассмотрим несколько ситуаций заполнения кода страны в 3 НДФЛ.

Пример 1

Налогоплательщик Мосиенко Т.В. при оформлении отчетности шифр страны внес в буквенном обозначении «RUS», вместо цифрового – 643. Декларация была возвращена. При повторной сдаче, после исправления ошибки потребуется указать номер корректировки «1».

Пример 2

Петров Семен Иванович продал в 2019 году автомобиль, и до 30.04.2020 ему необходимо предоставить отчетность в территориальное отделение ИФНС – код 5401. Так как налогоплательщик является гражданином РФ, в поле «код страны» проставляется значение – 643.

Пример 3

Допустим, Иванов И.И., являясь гражданином РФ, получает прибыль от источников доходов в другой стране. Как в этом случае заполнить декларацию З НДФЛ?

Как в этом случае заполнить декларацию З НДФЛ?

Главное отличие в заполнении титульного листа и Приложения 2 – коды стран.

Оформление титульника:

- Указывается ИНН Иванова И.И., в соответствии со свидетельством – 11111111111.

- Так как отчетность сдается первый раз, в поле «код корректировки» проставляется «0».

- Налоговый период — «34» за год – 2019.

- Обозначение территориального отделения ФНС – «0101».

- Цифровое обозначение страны – 643, так как Иванов И.И. является гражданином РФ.

- Налогоплательщик подает декларацию как физлицо, следовательно, проставляется шифр – «760».

- Далее вносятся персональные данные, согласно документу удостоверяющему личность. А шифр документа указывается в соответствии с классификатором, в данном случае «паспорт»- 21.

- Для резидента РФ в поле «статус» указывается «1».

Обязательно отметить количество листов документа, поставить подпись и дату сдачи отчетности в ФНС.

Далее налогоплательщику необходимо заполнить Приложение 2, в котором отражаются все виды доходов, полученных за пределами РФ. Один важный нюанс – на каждый месяц получения прибыли требуется сформировать отдельный лист. И если в рамках одного периода прибыль исчислена в разных валютах, то отразить данный факт так же потребуется на разных листах.

Один важный нюанс – на каждый месяц получения прибыли требуется сформировать отдельный лист. И если в рамках одного периода прибыль исчислена в разных валютах, то отразить данный факт так же потребуется на разных листах.

Порядок заполнения:

- Дублируется ИНН.

- В поле «код страны» вносится то обозначение, где гражданин получил прибыль. В данном случае это Кипр – «196».

- В соответствующих строках необходимо внести наименование компании, ее реквизиты – ТИЭМЭС СОЛАРВЭБ ЛИМИТЭД.

- «978» — обозначение валюты для «евро».

- Код вида дохода –«32».

Лист Приложения заполняется на каждый месяц отдельно.

Заключение

Код страны в декларации 3 НДФЛ вносится в двух случаях: для обозначения гражданства налогоплательщика и для указания источника дохода. Физлица других стран, являющиеся нерезидентами, но получающие денежное вознаграждение в пределах России, указывают код страны в соответствии с гражданством. Если прибыль гражданина РФ получена за пределами территории, налогоплательщику дополнительно потребуется заполнить Приложение 2 формы отчетности, и указать код государства, в котором получена прибыль. Цифровое обозначение принято для упрощения процедуры проверки и обработки информации. При заполнении декларации используются данные ОКСМ, шифрование в котором соответствует международному.

Цифровое обозначение принято для упрощения процедуры проверки и обработки информации. При заполнении декларации используются данные ОКСМ, шифрование в котором соответствует международному.

Код страны швеция. Код страны россия для налоговой декларации

При подготовке отдельных налоговых деклараций может потребоваться заполнение строки «Код страны». Поговорим о том, где взять этот показатель и какой код страны нужно указывать для России.

Показатель «Код страны» в налоговых декларациях

Показатель «Код страны» («Код страны гражданства» и др.) приводится в некоторых налоговых декларациях, в которых заполняются сведения в отношении налогоплательщика-физического лица.

К таким декларациям относятся, в частности:

- Налоговая декларация по налогу на прибыль (Приказ ФНС от 19.10.2016 № ММВ-7-3/[email protected] ). Реквизит «Гражданство (код страны)» Приложения № 2 к налоговой декларации;

- Налоговая декларация по водному налогу (Приказ ФНС от 09.11.2015 № ММВ-7-3/[email protected] ). Реквизит «Код страны гражданства» Сведений о физическом лице, не являющемся индивидуальным предпринимателем;

- Налоговая декларация по налогу на доходы физических лиц (форма № 3-НДФЛ) (Приказ ФНС от 24.12.2014 № ММВ-7-11/[email protected] ). Реквизит «Код страны» титульного листа налоговой декларации;

Наряду с налоговыми декларациями сведения о коде страны указываются, например, в справке о доходах физического лица (Приказ ФНС от 30.10.2015 № ММВ-7-11/[email protected] ).

Какой код указывать

По строке «Код страны» или строке с другим аналогичным названием указывается трехзначный код страны, гражданином которой является физическое лицо-налогоплательщик, по которому заполняются сведения налоговой отчетности. Для заполнения этой строки используется Общероссийский классификатор стран мира (ОКСМ) (Постановление Госстандарта от 14.12.2001 № 529-ст ). При отсутствии у физического лица гражданства указывают код страны, выдавшей документ, удостоверяющий личность.

Код по Классификатору для России — 643.

Приведем коды по ОКСМ по некоторым другим странам.

Для заполнения некоторых документов как россиянам, так и гражданам других стран необходимо знать коды гражданства, чтобы вписывать их в соответствующие графы. Неправильное заполнение официальных бумаг влечет за собой штрафные санкции. Физическое лицо, будь то иностранец или гражданин России, являясь налогоплательщиком, обязано знать все необходимые коды для справки 2-НДФЛ.

Всю необходимую информацию для оформления налоговых документов можно найти в специальном общероссийском классификаторе, включающем идентификационные наборы символов для всех государств мира (сокращенное название ОКСМ).

Вне зависимости от того, является ли местом вашей постоянной регистрации Россия, Украина, Беларусь или другая страна, заполняя налоговые бланки и другие документы, связанные с трудовой деятельностью и получением доходов, вы должны знать все необходимые коды, ОКИН, гражданства и т. п. Пока они не будут вписаны в соответствующие графы, документ будет считаться недействительным, так как не даст полную исчерпывающую информацию о вас.

Российским гражданам в справке 2-НДФЛ понадобится указать кодовое сочетание цифр, присвоенных РФ. Оно пишется в пункте 2.5 второго блока документа, именующегося «Данные о гражданском лице». В ОКСМ Российской Федерации присвоен номер 643. Его и нужно вписать в указанную выше графу.

Статус лица без гражданства не освобождает вас от обязанности вписывать в справку данные, фиксируемые в классификаторах. В документ такому лицу нужно внести информацию о стране, которая выдала ему бумагу, удостоверяющую личность. и можно скачать здесь.

Далее, продолжая работать со справкой, следует повторить номер из пункта 2.5, но уже в строке 2.9. Следом указывается подробный адрес, где живет тот, на кого заполняется документ. Если речь идет об иностранном гражданине, вписывается не российская временная прописка, куда осуществлялась регистрация, а данные о месте проживания иностранца на родине, код которой он указывает, беря его в общероссийском классификаторе. Для удобства строчку можно заполнять как кириллическими символами, так и латиницей.

Особенности оформления справок для иностранных граждан

Гражданином какой бы страны вы ни числились, оформляясь на работу в Российской Федерации, вы становитесь на учет в налоговой службе.

На трудоустроенных иностранных граждан распространяется законодательство РФ, которому они обязаны неукоснительно следовать.

Получив статус налогоплательщика, вы становитесь обладателем ИНН. Если данная аббревиатура актуальна и в вашей родной стране, в НДФЛ указываются оба ИНН. Иностранному работнику разрешается писать свои личные данные латинскими буквами. К примеру, обладатели гражданства Молдовы могут вносить имя и фамилию так, как принято у них на родине. Это не будет считаться ошибкой. Важно, чтобы данные справки соответствовали данным заграничного паспорта и других документов.

В 2-НДФЛ фигурируют код и адрес РФ, а также код и адрес страны проживания.

Таблица кодов государств, большой процент граждан которых работает в России.

| № | Государство | Код цифрами | Код буквами | |

| Альфа2 | Альфа3 | |||

| 1. | Россия | 643 | RU | RUS |

| 2. | Абхазия | 895 | AB | ABH |

| 3. | Азербайджанская Республика | 031 | AZ | AZE |

| 4. | Армения | 051 | AM | ARM |

| 5. | Беларусь | 112 | BY | BLR |

| 6. | Грузия | 268 | GE | GEO |

| 7. | Украина | 804 | UA | UKR |

| 8. | Казахстан | 398 | KZ | KAZ |

| 9. | Киргизия | 417 | KG | KGZ |

| 10. | Молдова | 498 | MD | MDA |

| 11. | Таджикистан | 762 | TJ | TJK |

| 12. | Туркмения | 795 | TM | TKM |

| 13. | Узбекистан | 860 | UZ | UZB |

То есть в отношении РФ все должны в графе, посвященной кодировке, писать «643», а ниже, в графе «Код страны проживания», — код страны гражданства. Если это Белоруссия, указывают «112», граждане Украины пишут «804», Армении — «051», физическое лицо, основной страной которого является Кыргызстан, должно написать «417».

Таким образом, в документ вносится информация о гражданстве вставшего на учет налогоплательщика. Иногда у бухгалтеров возникает вопрос, что делать с лицами, которые не являются гражданами ни одной страны. Для них актуален код 999.

Полный можно скачать здесь.

Наименование: Общероссийский классификатор стран мира Аббревиатура: ОКСМ Обозначение: ОК (МК (ИСО 3166) 004-97) 025-2001 По-английски: Russian classification of countries of the world Ответственный: Ростехрегулирование Основание: постановление Госстандарта РФ от 14.12.2001 №529-ст Дата введения: 01.07.2002 Дата окончания: не установлена (нет приказа об отмене классификатора или его замене новым) Последнее изменение: № 24, действует с 1 мая 2019 г Основание изменения: Приказ Росстандарта от 20.02.2019 N 45-ст Принят взамен старого классификатора ОКСМ — ОК (МК (ИСО 3166) 004-97) 025-95.

Разработка и назначение

Общероссийский классификатор стран мира разработан Всероссийским научно-исследовательским институтом классификации, терминологии и информации по стандартизации и качеству (ВНИИКИ) Госстандарта России и Центральным банком Российской Федерации (Банком России). Внесен Научно-техническим управлением Госстандарта России.

Назначение:

идентификация стран мира, используется при обмене информации на международном уровне.

Международные стандарты:

приведен в соответствие с Международным стандартом ИСО 3166-97 «Коды для представления наименований стран», Межгосударственным классификатором стран мира MK (ИСО 3166) 004-97.

Примечание:

ОКСМ входит в состав Единой системы классификации и кодирования технико-экономической и социальной информации.

Структура классификатора

Структура ОКСМ представляет собой 3 блока:

- Цифровая идентификация — трехзначный цифровой код страны мира;

- Наименование — краткое и полное наименование страны мира;

- Буквенная идентификация — двухзначные (альфа-2) и трехзначные (альфа-3) буквенные коды, состоящие из букв латинского алфавита.

Если полное наименование отсутствует, то это означает, что оно совпадает с кратким наименованием. Буквенные коды имеют визуальную ассоциацию (сходство в написании) с общепринятым названием страны мира. Двухзначные коды рекомендованы для меджународных обменов. Трехзначные коды применяются для обмена информации в исключительных случаях. Изменение наименование страны мира может повлечь за собой изменение буквенных кодов, однако это не затрагивает цифровой код.

Пример записи

РОССИЯ Российская Федерация 643 RU RUS в этой записи: РОССИЯ — краткое наименование страны Российская Федерация — полное официальное наименование страны 643 — цифровой код страны RU — буквенный код альфа-2 RUS — буквенный код альфа-3Следует учитывать тот факт, что в изданных Росреестром словарях и географических картах используются наименования стран, которые отличаются от наименований в ОКСМ.

Состав

- Страны мира

- Приложение А. Наименования стран мира в алфавитном порядке

- Приложение Б. Перечень кодов альфа-2 и кратких наименований стран мира

- Приложение В. Перечень кодов альфа-3 и кратких наименований стран мира

- Приложение Г. Территории, не включенные в ИСО 3166-97. (Исключено)

- Приложение Д. Краткие наименования и коды стран мира, распределенных по макрогеографическим регионам

Существование различных кодов стран, разработанных разными организациями, может привести к путанице при обмене товарами или информацией в нашем более чем интегрированном мире. Чтобы быть уверенным в том, что средства связи работают, необходимо было принять соответствующий современным требования стандарт на коды стран.

ИСО 3166 представляет собой такой общепринятый международный стандарт, а Агентство по техническому обеспечению ИСО 3166 (ISO 3166/MA) постоянно обновляет его с 1974.

ISO 3166 — международный стандарт ISO , определяющий кодовые обозначения государств и зависимых территорий, а также основных административных образований внутри государств.

ISO 3166-1 — часть стандарта ISO 3166, содержащая коды названий стран и подчинённых территорий. Впервые опубликована в 1974 году. Определяет три разных кода для каждой страны :

ISO 3166-1 — коды государств и зависимых территорий

ISO 3166-1 alpha-2 — двубуквенные

ISO 3166-1 alpha-3 — трёхбуквенные

ISO 3166-1 numeric — цифровые

ISO 3166-2 — часть стандарта ISO 3166, содержащая коды административных образований внутри государств (области, штаты, провинции и т. п.) . Впервые опубликована в 1998 году.

ISO 3166-3 — часть стандарта ISO 3166, содержащая коды названий уже несуществующих государств (объединение, разделение, смена названия и т. п.). Впервые опубликована в 1999 году.

Если после 1974 года страны :

— присоединились к другим (например ГДР к ФРГ)

— распались (например Чехословакия)

— изменили своё название (например Верхняя Вольта)

то их сокращения вычёркивается из ISO 3166-1 и с добавлением двух дополнительных букв заносятся в ISO 3166-3. При этом первые две буквы представляют старый код по ISO 3166-1 и две последние — новый код из ISO 3166-1. Если однозначного последователя не существует, то последние буквы будут HH. Для Союза Сербии и Черногории, у которого было сокращение CS, в 2006 г. определили сокращение CSXX вместо CSHH, чтобы не путать с кодом CSHH для бывшей Чехословакии.

Двухбуквенные коды ISO 3166-1 alpha-2 используются ICANN для присвоения национальных доменных имён верхнего уровня.

250 стран и территорий имеют свои коды. В соответствии с агентством по стандартам ISO 3166/MA, страна или территория должна быть включена в бюллетень ООН. Названия стран или в коды стран и регионов для использования в статистике статистического отдела ООН. Для того, чтобы быть включённой в бюллетень, страна или территория должна удовлетворять любому из нижеперечисленных условий:

— быть членом ООН

— быть членом любого из специализированных агентств ООН

— принимать участие в составлении свода законов Международного Суда ООН.

Страна или регион получает новый код при смене названия, а числовой код изменяется при изменении границ. Некоторые коды зарезервированы для различных целей, например зарезервированными становятся устаревшие коды.

| Английское название | Русское название | Alfa2 | Alfa3 | Num |

|---|---|---|---|---|

| Australia | Австралия | AU | AUS | 036 |

| Austria | Австрия | AT | AUT | 040 |

| Azerbaijan | Азербайджан | AZ | AZE | 031 |

| Albania | Албания | AL | ALB | 008 |

| Algeria | Алжир | DZ | DZA | 012 |

| Anguilla | Ангилья о. (GB) | AI | AIA | 660 |

| Angola | Ангола | AO | AGO | 024 |

| Andorra | Андорра | AD | AND | 020 |

| Antarctic | Антарктика | AQ | ATA | 010 |

| Antigua and Barbuda | Антигуа и Барбуда | AG | ATG | 028 |

| Netherlands` Antilles | Антильские о-ва (NL) | AN | ANT | 530 |

| Argentina | Аргентина | AR | ARG | 032 |

| Armenia | Армения | AM | ARM | 051 |

| Aruba | Аруба | AW | ABW | 533 |

| Afghanistan | Афганистан | AF | AFG | 004 |

| Bahamas | Багамы | BS | BHS | 044 |

| Bangladesh | Бангладеш | BD | BGD | 050 |

| Barbados | Барбадос | BB | BRB | 052 |

| Bahrain | Бахрейн | BH | BHR | 048 |

| Belarus | Беларусь | BY | BLR | 112 |

| Belize | Белиз | BZ | BLZ | 084 |

| Belgium | Бельгия | BE | BEL | 056 |

| Benin | Бенин | BJ | BEN | 204 |

| Bermuda | Бермуды | BM | BMU | 060 |

| Bouvet Island | Бове о. (NO) | BV | BVT | 074 |

| Bulgaria | Болгария | BG | BGR | 100 |

| Bolivia | Боливия | BO | BOL | 068 |

| Bosnia & Herzegovina | Босния и Герцеговина | BA | BIH | 070 |

| Botswana | Ботсвана | BW | BWA | 072 |

| Brazil | Бразилия | BR | BRA | 076 |

| Brunei Darussalam | Бруней Дарассалам | BN | BRN | 096 |

| Burkina-Faso | Буркина-Фасо | BF | BFA | 854 |

| Burundi | Бурунди | BI | BDI | 108 |

| Bhutan | Бутан | BT | BTN | 064 |

| Vanuatu | Вануату | VU | VUT | 548 |

| Vatican (Holy See) | Ватикан | VA | VAT | 336 |

| Great Britain (United Kingdom) | Великобритания | GB | GBR | 826 |

| Hungary | Венгрия | HU | HUN | 348 |

| Venezuela | Венесуэла | VE | VEN | 862 |

| Virgin Islands, British | Виргинские о-ва (GB) | VG | VGB | 092 |

| Virgin Islands, US | Виргинские о-ва (US) | VI | VIR | 850 |

| American Samoa | Восточное Самоа (US) | AS | ASM | 016 |

| East Timor | Восточный Тимор | TP | TMP | 626 |

| Viet Nam | Вьетнам | VN | VNM | 704 |

| Gabon | Габон | GA | GAB | 266 |

| Haiti | Гаити | HT | HTI | 332 |

| Guyana | Гайана | GY | GUY | 328 |

| Gambia | Гамбия | GM | GMB | 270 |

| Ghana | Гана | GH | GHA | 288 |

| Guadeloupe | Гваделупа | GP | GLP | 312 |

| Guatemala | Гватемала | GT | GTM | 320 |

| Guinea | Гвинея | GN | GIN | 324 |

| Guinea-Bissau | Гвинея-Бисау | GW | GNB | 624 |

| Germany | Германия | DE | DEU | 276 |

| Gibraltar | Гибралтар | GI | GIB | 292 |

| Honduras | Гондурас | HN | HND | 340 |

| Hong Kong | Гонконг (CN) | HK | HKG | 344 |

| Grenada | Гренада | GD | GRD | 308 |

| Greenland | Гренландия (DK) | GL | GRL | 304 |

| Greece | Греция | GR | GRC | 300 |

| Georgia | Грузия | GE | GEO | 268 |

| Guam | Гуам | GU | GUM | 316 |

| Denmark | Дания | DK | DNK | 208 |

| Congo, Democratic Republic of the | Демократическая Республика Конго | CD | COD | 180 |

| Djibouti | Джибути | DJ | DJI | 262 |

| Dominica | Доминика | DM | DMA | 212 |

| Dominican Republic | Доминиканская Республика | DO | DOM | 214 |

| Egypt | Египет | EG | EGY | 818 |

| Zambia | Замбия | ZM | ZMB | 894 |

| Western Sahara | Западная Сахара | EH | ESH | 732 |

| Zimbabwe | Зимбабве | ZW | ZWE | 716 |

| Israel | Израиль | IL | ISR | 376 |

| India | Индия | IN | IND | 356 |

| Indonesia | Индонезия | ID | IDN | 360 |

| Jordan | Иордания | JO | JOR | 400 |

| Iraq | Ирак | IQ | IRQ | 368 |

| Iran | Иран | IR | IRN | 364 |

| Ireland | Ирландия | IE | IRL | 372 |

| Iceland | Исландия | IS | ISL | 352 |

| Spain | Испания | ES | ESP | 724 |

| Italy | Италия | IT | ITA | 380 |

| Yemen | Йемен | YE | YEM | 887 |

| Cape Verde | Кабо-Верде | CV | CPV | 132 |

| Kazakhstan | Казахстан | KZ | KAZ | 398 |

| Cayman Islands | Каймановы о-ва (GB) | KY | CYM | 136 |

| Cambodia | Камбоджа | KH | KHM | 116 |

| Cameroon | Камерун | CM | CMR | 120 |

| Canada | Канада | CA | CAN | 124 |

| Qatar | Катар | QA | QAT | 634 |

| Kenya | Кения | KE | KEN | 404 |

| Cyprus | Кипр | CY | CYP | 196 |

| Kirghizstan | Киргизстан | KG | KGZ | 417 |

| Kiribati | Кирибати | KI | KIR | 296 |

| China | Китай | CN | CHN | 156 |

| Cocos (Keeling) Islands | Кокосовые (Киилинг) о-ва (AU) | CC | CCK | 166 |

| Colombia | Колумбия | CO | COL | 170 |

| Comoros | Коморские о-ва | KM | COM | 174 |

| Congo | Конго | CG | COG | 178 |

| Costa Rica | Коста-Рика | CR | CRI | 188 |

| Cote d`Ivoire | Кот-д`Ивуар | CI | CIV | 384 |

| Cuba | Куба | CU | CUB | 192 |

| Kuwait | Кувейт | KW | KWT | 414 |

| Cook Islands | Кука о-ва (NZ) | CK | COK | 184 |

| Lao People`s Democratic Republic | Лаос | LA | LAO | 418 |

| Latvia | Латвия | LV | LVA | 428 |

| Lesotho | Лесото | LS | LSO | 426 |

| Liberia | Либерия | LR | LBR | 430 |

| Lebanon | Ливан | LB | LBN | 422 |

| Libyan Arab Jamahiriya | Ливия | LY | LBY | 434 |

| Lithuania | Литва | LT | LTU | 440 |

| Liechtenstein | Лихтенштейн | LI | LIE | 438 |

| Luxembourg | Люксембург | LU | LUX | 442 |

| Mauritius | Маврикий | MU | MUS | 480 |

| Mauritania | Мавритания | MR | MRT | 478 |

| Madagascar | Мадагаскар | MG | MDG | 450 |

| Mayotte | Майотта о. (KM) | YT | MYT | 175 |

| Macau (Macao) | Макао (PT) | MO | MAC | 446 |

| Macedonia | Македония | MK | MKD | 807 |

| Malawi | Малави | MW | MWI | 454 |

| Malaysia | Малайзия | MY | MYS | 458 |

| Mali | Мали | ML | MLI | 466 |

| Maldives | Мальдивы | MV | MDV | 462 |

| Malta | Мальта | MT | MLT | 470 |

| Marocco | Марокко | MA | MAR | 504 |

| Martinique | Мартиника | MQ | MTQ | 474 |

| Marshall Islands | Маршалловы о-ва | MH | MHL | 584 |

| Mexico | Мексика | MX | MEX | 484 |

| Federated States of Micronesia | Микронезия (US) | FM | FSM | 583 |

| Mozambique | Мозамбик | MZ | MOZ | 508 |

| Moldova | Молдова | MD | MDA | 498 |

| Monaco | Монако | MC | MCO | 492 |

| Mongolia | Монголия | MN | MNG | 496 |

| Montserrat | Монсеррат о. (GB) | MS | MSR | 500 |

| Myanmar | Мьянма | MM | MMR | 104 |

| Namibia | Намибия | NA | NAM | 516 |

| Nauru | Науру | NR | NRU | 520 |

| Nepal | Непал | NP | NPL | 524 |

| Niger | Нигер | NE | NER | 562 |

| Nigeria | Нигерия | NG | NGA | 566 |

| Netherlands (Holland) | Нидерланды | NL | NLD | 528 |

| Nicaragua | Никарагуа | NI | NIC | 558 |

| Niue | Ниуэ о. (NZ) | NU | NIU | 570 |

| New Zealand | Новая Зеландия | NZ | NZL | 554 |

| New Caledonia | Новая Каледония о. (FR) | NC | NCL | 540 |

| Norway | Норвегия | NO | NOR | 578 |

| Norfolk Island | Норфолк о. (AU) | NF | NFK | 574 |

| United Arab Emirates | Объединенные Арабские Эмираты | AE | ARE | 784 |

| Oman | Оман | OM | OMN | 512 |

| Pakistan | Пакистан | PK | PAK | 586 |

| Palau | Палау (US) | PW | PLW | 585 |

| Palestinian Territory (occupied) | Палестинская автономия | PS | ? | ? |

| Panama | Панама | PA | PAN | 591 |

| Papua New Guinea | Папуа-Новая Гвинея | PG | PNG | 598 |

| Paraguay | Парагвай | PY | PRY | 600 |

| Peru | Перу | PE | PER | 604 |

| Pitcairn | Питкэрн о-ва (GB) | PN | PCN | 612 |

| Poland | Польша | PL | POL | 616 |

| Portugal | Португалия | PT | PRT | 620 |

| Puerto Rico | Пуэрто-Рико (US) | PR | PRI | 630 |

| Reunion | Реюньон о. (FR) | RE | REU | 638 |

| Christmas Island | Рождества о. (AU) | CX | CXR | 162 |

| Russia (Russian Federation) | Россия | RU | RUS | 643 |

| Rwanda | Руанда | RW | RWA | 646 |

| Romania | Румыния | RO | ROM | 642 |

| El Salvador | Сальвадор | SV | SLV | 222 |

| Samoa | Самоа | WS | WSM | 882 |

| San Marino | Сан Марино | SM | SMR | 674 |

| Sao Tomea and Principe | Сан-Томе и Принсипи | ST | STP | 678 |

| Saudi Arabia | Саудовская Аравия | SA | SAU | 682 |

| Swaziland | Свазиленд | SZ | SWZ | 748 |

| Svalbard and Jan Mayen Islands | Свалбард и Ян Мейен о-ва (NO) | SJ | SJM | 744 |

| St. Helena | Святой Елены о. (GB) | SH | SHN | 654 |

| Korea (North) | Северная Корея (КНДР) | KP | PRK | 408 |

| Northern Mariana Islands | Северные Марианские о-ва (US) | MP | MNP | 580 |

| Seychelles | Сейшелы | SC | SYC | 690 |

| Saint Vincent and the Grenadines | Сен-Винсент и Гренадины | VC | VCT | 670 |

| St. Pierre and Miquelon | Сен-Пьер и Микелон (FR) | PM | SPM | 666 |

| Senegal | Сенегал | SN | SEN | 686 |

| Saint Kitts (Christopher) and Nevis | Сент-Кристофер и Невис | KN | KNA | 659 |

| Saint Lucia | Сент-Люсия | LC | LCA | 662 |

| Singapore | Сингапур | SG | SGP | 702 |

| Syria | Сирия | SY | SYR | 760 |

| Slovak Republic | Словакия | SK | SVK | 703 |

| Slovenia | Словения | SI | SVN | 705 |

| United States of America | Соединенные Штаты Америки | US | USA | 840 |

| Solomon Islands | Соломоновы о-ва | SB | SLB | 090 |

| Somali | Сомали | SO | SOM | 706 |

| Sudan | Судан | SD | SDN | 736 |

| Surinam | Суринам | SR | SUR | 740 |

| Sierra Leone | Сьерра-Леоне | SL | SLE | 694 |

| Tadjikistan | Таджикистан | TJ | TJK | 762 |

| Thailand | Таиланд | TH | THA | 764 |

| Taiwan | Тайвань | TW | TWN | 158 |

| Tanzania | Танзания | TZ | TZA | 834 |

| Turks and Caicos Islands | Теркс и Кайкос о-ва (GB) | TC | TCA | 796 |

| Togo | Того | TG | TGO | 768 |

| Tokelau | Токелау о-ва (NZ) | TK | TKL | 772 |

| Tonga | Тонга | TO | TON | 776 |

| Trinidad and Tobago | Тринидад и Тобаго | TT | TTO | 780 |

| Tuvalu | Тувалу | TV | TUV | 798 |

| Tunisia | Тунис | TN | TUN | 788 |

| Turkmenistan | Туркменистан | TM | TKM | 795 |

| Turkey | Турция | TR | TUR | 792 |

| Uganda | Уганда | UG | UGA | 800 |

| Uzbekistan | Узбекистан | UZ | UZB | 860 |

| Ukraine | Украина | UA | UKR | 804 |

| Wallis and Futuna Islands | Уоллис и Футуна о-ва (FR) | WF | WLF | 876 |

| Uruguay | Уругвай | UY | URY | 858 |

| Faroe Islands | Фарерские о-ва (DK) | FO | FRO | 234 |

| Fiji | Фиджи | FJ | FJI | 242 |

| Philippines | Филиппины | PH | PHL | 608 |

| Finland | Финляндия | FI | FIN | 246 |

| Falkland (Malvinas) Islands | Фолклендские (Мальвинские) о-ва (GB/AR) | FK | FLK | 238 |

| France | Франция | FR | FRA | 250 |

| French Guyana | Французская Гвиана (FR) | GF | GUF | 254 |

| French Polynesia | Французская Полинезия | PF | PYF | 258 |

| Heard and McDonald Islands | Херд и Макдональд о-ва (AU) | HM | HMD | 334 |

| Croatia | Хорватия | HR | HRV | 191 |

| Central African Republic | Центрально-африканская Республика | CF | CAF | 140 |

| Chad | Чад | TD | TCD | 148 |

| Czech Republic | Чехия | CZ | CZE | 203 |

| Chili | Чили | CL | CHL | 152 |

| Switzerland | Швейцария | CH | CHE | 756 |

| Sweden | Швеция | SE | SWE | 752 |

| Sri Lanka | Шри-Ланка | LK | LKA | 144 |

| Ecuador | Эквадор | EC | ECU | 218 |

| Equatorial Guinea | Экваториальная Гвинея | GQ | GNQ | 226 |

| Eritrea | Эритрия | ER | ERI | 232 |

| Estonia | Эстония | EE | EST | 233 |

| Ethiopia | Эфиопия | ET | ETH | 231 |

| Yugoslavia | Югославия | YU | YUG | 891 |

| South Africa | Южная Африка | ZA | ZAF | 710 |

| South Georgia and the South Sandwich Islands | Южная Георгия и Южные Сандвичевы о-ва | GS | SGS | 239 |

| Korea (South) | Южная Корея (Республика Корея) | KR | KOR | 410 |

| Jamaica | Ямайка | JM | JAM | 388 |

| Japan | Япония | JP | JPN | 392 |

| French Southern Territories | Французские Южные и Антарктические Территории | TF | ATF | 260 |

| British Indian Ocean Territory | Британская территория в Индийском океане | IO | IOT | 086 |

| United States Minor Outlying Islands | Внешние малые острова (США) | UM | UMI | 581 |

| Bonaire, Sint Eustatius and Saba ** | Бонэйр, Синт-Эстатиус и Саба (Карибские Нидерланды) | BQ | BES | 599 |

Справка 2 ндфл для гражданина украины

Справки и документы

Рубрики

Свежие записи

Архивы

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

Подборка наиболее важных документов по запросу Код страны Украина (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое). Нормативные акты: Код страны Украина Статьи, комментарии, ответы на вопросы: Код страны Украина «Комментарий к Федеральному закону от 05.04.2013 N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд»(постатейный)

(под ред. Р.Ю. Закирова)

(Подготовлен для системы КонсультантПлюс, 2015) 1) наименование юридического лица (полное и сокращенное), фирменное наименование, место нахождения указываются в строгом соответствии с учредительными документами юридического лица и данными, указанными в ЕГРЮЛ. Фамилия, имя, отчество, ИНН физического лица указываются в соответствии с паспортными данными физического лица и данными, указанными в ЕГРИП. Что касается лица иностранного государства, то имеются различные аналоги идентификационного номера налогоплательщика в зависимости от законодательства данной страны. Например, на Украине имеется идентификационный налоговый код юридических и физических лиц. Данная информация указывается в регистрационных документах юридических лиц и выписке из торгового реестра для юридических лиц, в специальном регистрационном свидетельстве для физических лиц; Документ доступен: в коммерческой версии КонсультантПлюс

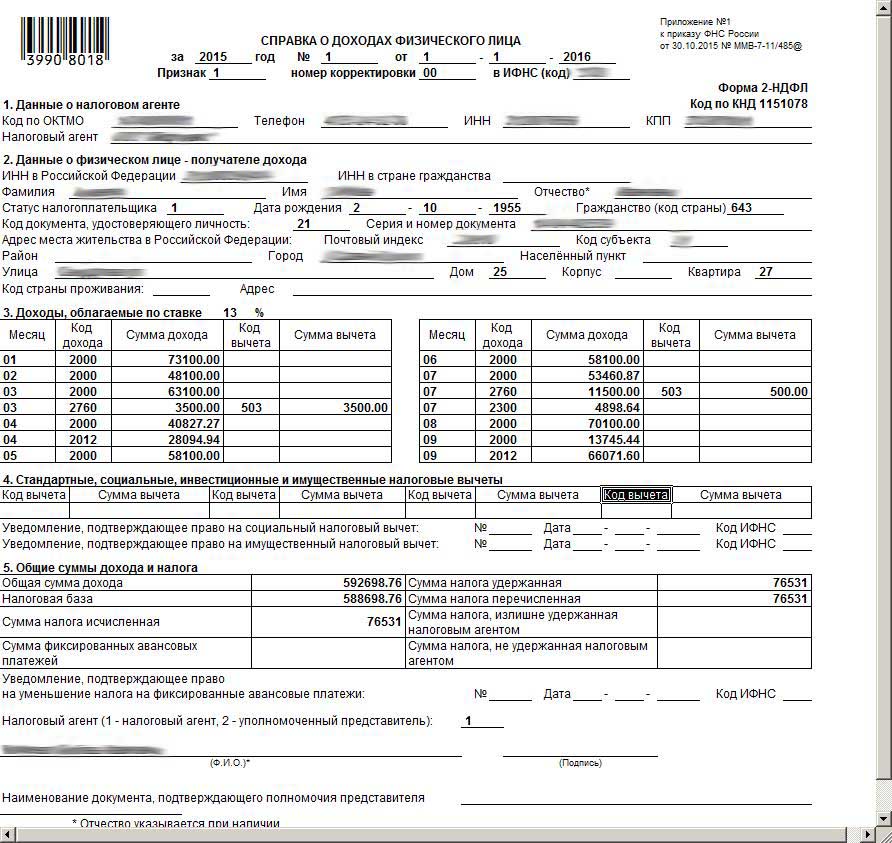

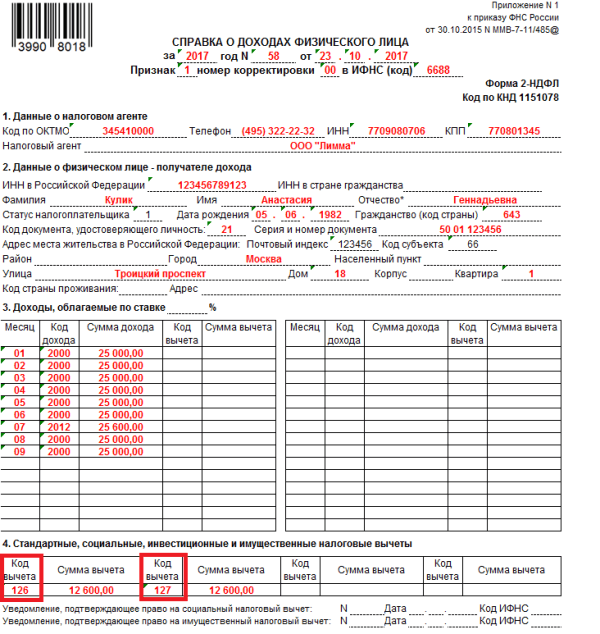

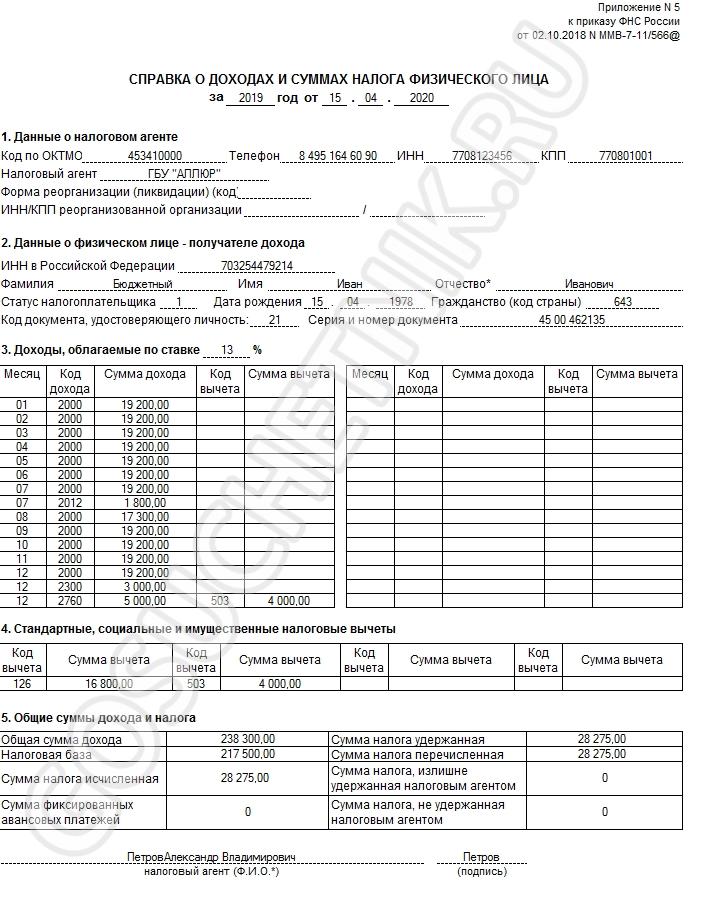

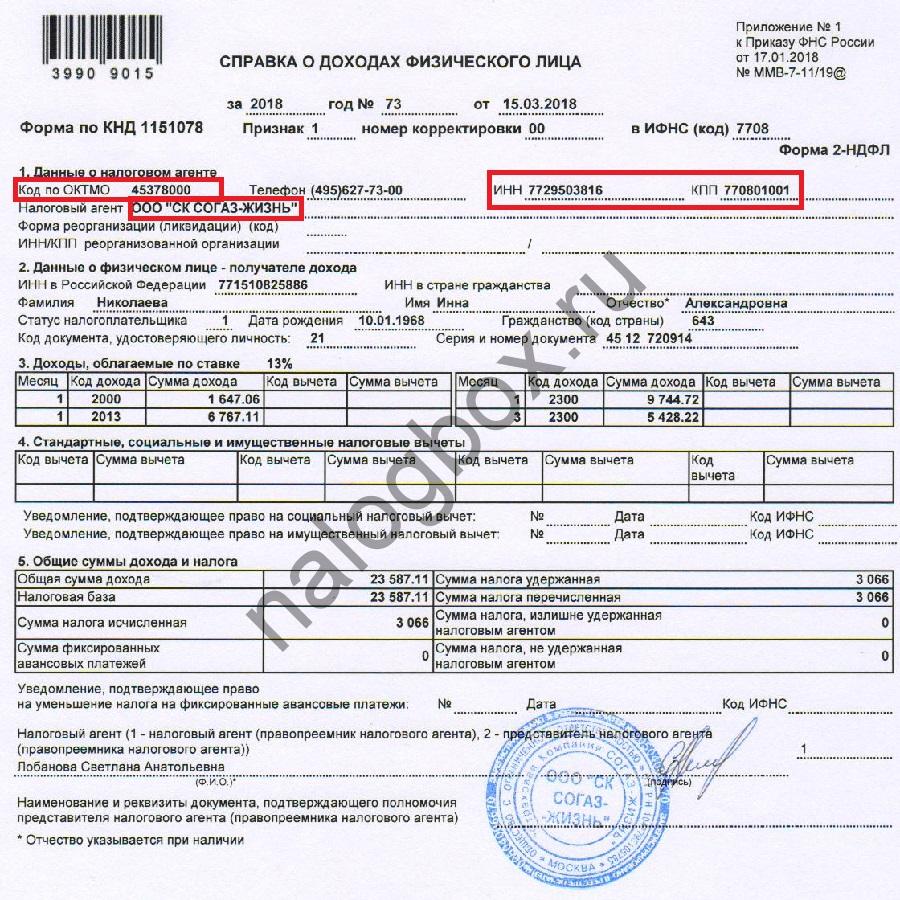

Заполнение формы справки 2 НДФЛ

В пункте 2.3 «Статус налогоплательщика» указывается код статуса налогоплательщика. Если налогоплательщик является налоговым резидентом Российской Федерации указывается цифра 1, если налогоплательщик не является налоговым резидентом Российской Федерации указывается цифра 2, если налогоплательщик не является налоговым резидентом Российской Федерации, но признается в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», то указывается цифра 3. В пункте 2.4 «Дата рождения» указывается дата рождения (число, месяц, год) путем последовательной записи данных арабскими цифрами, например: 01.05.1945, где 01 — число, 05 — месяц, 1945 — год рождения.В пункте 2.5 «Гражданство» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ). Например, код 643 — код России, код 804 — код Украины. При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность. В пункте 2.6 «Код документа, удостоверяющего личность» указывается код, который выбирается из Справочника «Коды документов». В пункте 2.7 «Серия и номер документа» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N » не проставляется. В пункте 2.8 «Адрес места жительства в Российской Федерации» указывается полный адрес постоянного места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства. Элементами адреса являются: «Почтовый индекс», «Код региона», «Район», «Город», «Населенный пункт», «Улица», «Дом», «Корпус», «Квартира».

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

«Код региона» — это код региона, на территории которого физическое лицо имеет место жительства. Код региона выбирается из Справочника «Коды регионов». «Почтовый индекс» — индекс предприятия связи, находящегося по месту жительства налогоплательщика. При отражении элемента адреса «дом» могут использоваться как числовые, так и буквенные значения, а также знак «/» для обозначения углового дома. Например: 4А либо 4/2. Модификации типа «строение» заполняются в поле «корпус». Приведем следующие примеры заполнения элементов адреса места жительства. Пример 1. Адрес г. Москва, Ленинский проспект, дом 4а, корпус 1, квартира 10 отражается следующим образом. В поле «Почтовый индекс» указывается 110515; в поле «Код региона» указывается 77; в поле «Улица» указывается Ленинский пр-кт; в поле «Дом» указывается 4А; в поле «Корпус» указывается 1; в поле «Квартира» указывается 10. Пример 2. Адрес Московская область, Наро-Фоминский район, г. Апрелевка, мкр. Августинский, дом 14, строение 1, квартира 50 отражается следующим образом. В поле «Почтовый индекс» указывается 143360; в поле «Код региона» указывается 50; в поле «Район» указывается Наро-Фоминский р-н; в поле «Город» указывается Апрелевка г; в поле «Улица» указывается мкр. Августинский; в поле «Дом» указывается 14; в поле «Корпус» указывается стр. 1; в поле «Квартира» — 50. Пример 3. Адрес г. Воронеж, п. Боровое, ул. Гагарина, дом 1 отражается следующим образом. В поле «Почтовый индекс» указывается 394050; в поле «Код региона» указывается 36; в поле «Город» указывается Воронеж г; в поле «Населенный пункт» указывается Боровое п; в поле «Улица» указывается Гагарина ул; в поле «Дом» указывается 1. Пример 4. Адрес Ивановская область, Ивановский район, д. Андреево, д. 12 отражается следующим образом. В поле «Почтовый индекс» указывается 155110; в поле «Код региона» указывается 37; в поле «Район» указывается Ивановский р-н; в поле «Населенный пункт» указывается Андреево д; в поле «Дом» указывается 12. При отсутствии одного из элементов адреса отведенное для этого элемента поле не заполняется и в Справке может отсутствовать. В пункте 2.9 «Адрес в стране проживания» для физических лиц, не являющихся налоговыми резидентами Российской Федерации, а также иностранных граждан указывается адрес места жительства в стране постоянного проживания. При этом указывается код этой страны в поле «Код страны», далее адрес записывается в произвольной форме (допускается использование букв латинского алфавита). Для физических лиц, не являющихся налоговыми резидентами Российской Федерации, и иностранных граждан допускается отсутствие показателя «Адрес места жительства в Российской Федерации» при условии заполнения пункта 2.9 Справки.Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

В разделе 3 Справки «Доходы, облагаемые налогом по ставке ___%» отражаются сведения о доходах, полученных физическими лицами в денежной и натуральной форме, по месяцам налогового периода. В заголовке раздела 3 Справки указывается та ставка налога, в отношении которой заполняется Справка (13%, 30%, 9%, 15%, 35%, или ставка, исходя из соответствующего соглашения об избежании двойного налогообложения). 408114 августа 2015 В поле «Гражданство (код страны)» раздел 2.5 укажите код страны, постоянного проживания сотрудника. В данном случае код России – 643. «Код документа» в разделе 2.6 укажите код 10 – «Паспорт иностранного гражданина». Обоснование данной позиции приведено ниже в материалах Системы Главбух 1.Статьи и справочники: Постоянно проживающие Постоянно проживающие – статус иностранцев, получивших вид на жительство в России (абз. 11 п. 1 ст. 2 Закона от 25 июля 2002 г. № 115-ФЗ).* 2.Рекомендация: Как составлять справку по форме 2-НДФЛ В разделе 2 укажите персональные данные сотрудника. В поле «ИНН» проставьте ИНН сотрудника. Посмотрите его в свидетельстве о постановке на учет физического лица. Такой документ можно попросить при приеме на работу, хотя сотрудник не обязан его представлять. Также узнать ИНН можно насайте ФНС России в разделе «Электронные сервисы / Узнай ИНН».Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

Фамилию, имя, отчество укажите полностью, без сокращений, как в паспорте. Писать латинскими буквами допускается только для иностранцев. Отчество не заполняйте, только если его нет в паспорте. В поле «Статус налогоплательщика» укажите 1, если сотрудник является налоговым резидентом.* Если он нерезидент, укажите 2. В отношении нерезидентов – высококвалифицированных специалистов поставьте 3. Далее укажите дату рождения на основании документа, удостоверяющего личность. В поле «Гражданство (код страны)» укажите код страны, постоянного проживания сотрудника. Например, код России – 643, Украины – 804. При заполнении справки для нерезидента используйте Общероссийский классификатор стран мира, утвержденный постановлением Госстандарта России от 14 декабря 2001 г. № 529-ст. При заполнении поля «Код документа, удостоверяющего личность» используйте справочник «Коды документов». Он является приложением 5 к приказу ФНС России от 17 ноября 2010 г. № ММВ-7-3/611. Серию и номер паспорта укажите без учета знака «№».* Сергей Разгулин, действительный государственный советник РФ 3-го класса Для заполнения некоторых документов как россиянам, так и гражданам других стран необходимо знать коды гражданства, чтобы вписывать их в соответствующие графы. Неправильное заполнение официальных бумаг влечет за собой штрафные санкции. Физическое лицо, будь то иностранец или гражданин России, являясь налогоплательщиком, обязано знать все необходимые коды для справки 2-НДФЛ.Образец справки 2-НДФЛ Всю необходимую информацию для оформления налоговых документов можно найти в специальном общероссийском классификаторе, включающем идентификационные наборы символов для всех государств мира (сокращенное название ОКСМ).

Заполнение справки россиянами

Вне зависимости от того, является ли местом вашей постоянной регистрации Россия, Украина, Беларусь или другая страна, заполняя налоговые бланки и другие документы, связанные с трудовой деятельностью и получением доходов, вы должны знать все необходимые коды, ОКИН, гражданства и т. п. Пока они не будут вписаны в соответствующие графы, документ будет считаться недействительным, так как не даст полную исчерпывающую информацию о вас.Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

Российским гражданам в справке 2-НДФЛ понадобится указать кодовое сочетание цифр, присвоенных РФ. Оно пишется в пункте 2.5 второго блока документа, именующегося «Данные о гражданском лице». В ОКСМ Российской Федерации присвоен номер 643. Его и нужно вписать в указанную выше графу. Статус лица без гражданства не освобождает вас от обязанности вписывать в справку данные, фиксируемые в классификаторах. В документ такому лицу нужно внести информацию о стране, которая выдала ему бумагу, удостоверяющую личность. Бланк справки 2-НДФЛ и образец заполнения можно скачать здесь. Образец заполнения справки 2-НДФЛ Далее, продолжая работать со справкой, следует повторить номер из пункта 2.5, но уже в строке 2.9. Следом указывается подробный адрес, где живет тот, на кого заполняется документ. Если речь идет об иностранном гражданине, вписывается не российская временная прописка, куда осуществлялась регистрация, а данные о месте проживания иностранца на родине, код которой он указывает, беря его в общероссийском классификаторе. Для удобства строчку можно заполнять как кириллическими символами, так и латиницей.Особенности оформления справок для иностранных граждан

Гражданином какой бы страны вы ни числились, оформляясь на работу в Российской Федерации, вы становитесь на учет в налоговой службе.На трудоустроенных иностранных граждан распространяется законодательство РФ, которому они обязаны неукоснительно следовать. Получив статус налогоплательщика, вы становитесь обладателем ИНН. Если данная аббревиатура актуальна и в вашей родной стране, в НДФЛ указываются оба ИНН. Иностранному работнику разрешается писать свои личные данные латинскими буквами. К примеру, обладатели гражданства Молдовы могут вносить имя и фамилию так, как принято у них на родине. Это не будет считаться ошибкой. Важно, чтобы данные справки соответствовали данным заграничного паспорта и других документов. Идентификационный номер налогоплательщика (ИНН) — цифровой код, упорядочивающий учёт налогоплательщиков в Российской Федерации. В 2-НДФЛ фигурируют код и адрес РФ, а также код и адрес страны проживания. Таблица кодов государств, большой процент граждан которых работает в России.

| № | Государство | Код цифрами | Код буквами | |

| Альфа2 | Альфа3 | |||

| 1. | Россия | 643 | RU | RUS |

| 2. | Абхазия | 895 | AB | ABH |

| 3. | Азербайджанская Республика | 031 | AZ | AZE |

| 4. | Армения | 051 | AM | ARM |

| 5. | Беларусь | 112 | BY | BLR |

| 6. | Грузия | 268 | GE | GEO |

| 7. | Украина | 804 | UA | UKR |

| 8. | Казахстан | 398 | KZ | KAZ |

| 9. | Киргизия | 417 | KG | KGZ |

| 10. | Молдова | 498 | MD | MDA |

| 11. | Таджикистан | 762 | TJ | TJK |

| 12. | Туркмения | 795 | TM | TKM |

| 13. | Узбекистан | 860 | UZ | UZB |

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

То есть в отношении РФ все должны в графе, посвященной кодировке, писать «643», а ниже, в графе «Код страны проживания», — код страны гражданства. Если это Белоруссия, указывают «112», граждане Украины пишут «804», Армении — «051», физическое лицо, основной страной которого является Кыргызстан, должно написать «417». Таким образом, в документ вносится информация о гражданстве вставшего на учет налогоплательщика. Иногда у бухгалтеров возникает вопрос, что делать с лицами, которые не являются гражданами ни одной страны. Для них актуален код 999. Полный общероссийский классификатор стран мира можно скачать здесь.Классификация информации о населении

При поступлении на работу на всех новых сотрудников кадровые служащие заводят личные карточки. В них присутствуют и такие сведения:- Семейное положение.

- Наличие или отсутствие образования.

- Знание языков других стран.

- Гражданство и т. д.

Являетесь вы лицом без гражданства или же приняли его в одной из стран мира, на вас обязательно должны завести этот документ.Ныне действующий ОКИН был утвержден в 2015 году. Вступив в силу, он упразднил свой ранее действующий аналог. Применяемый для карточек Т-2 классификатор представляет собой набор цифирных блоков, которые могут быть использованы в различных документах. Информация, собираемая для учета населения, систематизируется и изучается с помощью ОКИН. Преимущество классификатора в том, что он состоит из фасетов, которые можно применять независимо друг от друга. Предлагаем Вам ознакомиться с видео, где подробно описано , как правильно заполнить справку 2-НДФЛ. Система учета населения продолжает совершенствоваться и приводится в соответствии с мировыми стандартами. Налогоплательщики должны быть в курсе всех происходящих изменений.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

Для заполнения некоторых документов как россиянам, так и гражданам других стран необходимо знать коды гражданства, чтобы вписывать их в соответствующие графы. Неправильное заполнение официальных бумаг влечет за собой штрафные санкции. Физическое лицо, будь то иностранец или гражданин России, являясь налогоплательщиком, обязано знать все необходимые коды для справки 2-НДФЛ.Образец справки 2-НДФЛ Всю необходимую информацию для оформления налоговых документов можно найти в специальном общероссийском классификаторе, включающем идентификационные наборы символов для всех государств мира (сокращенное название ОКСМ).

Заполнение справки россиянами

Вне зависимости от того, является ли местом вашей постоянной регистрации Россия, Украина, Беларусь или другая страна, заполняя налоговые бланки и другие документы, связанные с трудовой деятельностью и получением доходов, вы должны знать все необходимые коды, ОКИН, гражданства и т. п. Пока они не будут вписаны в соответствующие графы, документ будет считаться недействительным, так как не даст полную исчерпывающую информацию о вас. Российским гражданам в справке 2-НДФЛ понадобится указать кодовое сочетание цифр, присвоенных РФ. Оно пишется в пункте 2.5 второго блока документа, именующегося «Данные о гражданском лице». В ОКСМ Российской Федерации присвоен номер 643. Его и нужно вписать в указанную выше графу. Статус лица без гражданства не освобождает вас от обязанности вписывать в справку данные, фиксируемые в классификаторах. В документ такому лицу нужно внести информацию о стране, которая выдала ему бумагу, удостоверяющую личность. Бланк справки 2-НДФЛ и образец заполнения можно скачать здесь.Образец заполнения справки 2-НДФЛ Далее, продолжая работать со справкой, следует повторить номер из пункта 2.5, но уже в строке 2.9. Следом указывается подробный адрес, где живет тот, на кого заполняется документ. Если речь идет об иностранном гражданине, вписывается не российская временная прописка, куда осуществлялась регистрация, а данные о месте проживания иностранца на родине, код которой он указывает, беря его в общероссийском классификаторе. Для удобства строчку можно заполнять как кириллическими символами, так и латиницей.

Особенности оформления справок для иностранных граждан

Гражданином какой бы страны вы ни числились, оформляясь на работу в Российской Федерации, вы становитесь на учет в налоговой службе.На трудоустроенных иностранных граждан распространяется законодательство РФ, которому они обязаны неукоснительно следовать.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

Получив статус налогоплательщика, вы становитесь обладателем ИНН. Если данная аббревиатура актуальна и в вашей родной стране, в НДФЛ указываются оба ИНН. Иностранному работнику разрешается писать свои личные данные латинскими буквами. К примеру, обладатели гражданства Молдовы могут вносить имя и фамилию так, как принято у них на родине. Это не будет считаться ошибкой. Важно, чтобы данные справки соответствовали данным заграничного паспорта и других документов.Идентификационный номер налогоплательщика (ИНН) — цифровой код, упорядочивающий учёт налогоплательщиков в Российской Федерации.

В 2-НДФЛ фигурируют код и адрес РФ, а также код и адрес страны проживания. Таблица кодов государств, большой процент граждан которых работает в России.| № | Государство | Код цифрами | Код буквами | |

| Альфа2 | Альфа3 | |||

| 1. | Россия | 643 | RU | RUS |

| 2. | Абхазия | 895 | AB | ABH |

| 3. | Азербайджанская Республика | 031 | AZ | AZE |

| 4. | Армения | 051 | AM | ARM |

| 5. | Беларусь | 112 | BY | BLR |

| 6. | Грузия | 268 | GE | GEO |

| 7. | Украина | 804 | UA | UKR |

| 8. | Казахстан | 398 | KZ | KAZ |

| 9. | Киргизия | 417 | KG | KGZ |

| 10. | Молдова | 498 | MD | MDA |

| 11. | Таджикистан | 762 | TJ | TJK |

| 12. | Туркмения | 795 | TM | TKM |

| 13. | Узбекистан | 860 | UZ | UZB |

Классификация информации о населении

При поступлении на работу на всех новых сотрудников кадровые служащие заводят личные карточки. В них присутствуют и такие сведения:- Семейное положение.

- Наличие или отсутствие образования.

- Знание языков других стран.

- Гражданство и т. д.

Являетесь вы лицом без гражданства или же приняли его в одной из стран мира, на вас обязательно должны завести этот документ.Ныне действующий ОКИН был утвержден в 2015 году. Вступив в силу, он упразднил свой ранее действующий аналог. Применяемый для карточек Т-2 классификатор представляет собой набор цифирных блоков, которые могут быть использованы в различных документах.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

Информация, собираемая для учета населения, систематизируется и изучается с помощью ОКИН. Преимущество классификатора в том, что он состоит из фасетов, которые можно применять независимо друг от друга. Предлагаем Вам ознакомиться с видео, где подробно описано , как правильно заполнить справку 2-НДФЛ. Система учета населения продолжает совершенствоваться и приводится в соответствии с мировыми стандартами. Налогоплательщики должны быть в курсе всех происходящих изменений. Заполнение справки 2-НДФЛ в отношении иностранного работника практически не отличается от заполнения справки в отношении работника-россиянина, но имеет некоторые особенности.Поле «ИНН в Российской Федерации»

Это поле нужно заполнить, если иностранный работник состоит на налоговом учете в РФ (п. 1 Приложения к Приказу Минфина РФ от 21.10.2010 N 129н). Правда, даже если у иностранца есть российский ИНН, но вы его не укажете в справке 2-НДФЛ , ничего страшного не произойдет (см., например, Письмо ФНС от 06.09.2017 N БС-4-11/17753@).Поле «ИНН в стране гражданства»

Если у вас есть информация об ИНН (его аналоге), присвоенном иностранному работнику в его стране гражданства, заполните это поле справки 2-НДФЛ.Поля «Фамилия», «Имя», «Отчество»

В данных полях нужно указать ФИО трудового мигранта в соответствии с документом, удостоверяющим его личность. При этом допускается заполнение этих полей латинскими буквами. Если у иностранного работника нет отчества, то соответствующее поле не заполняется.Поле «Статус налогоплательщика»

В этом поле справки 2-НДФЛ (утв. Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@) для иностранного гражданина проставляется специальный код, значение которого зависит от того, кем конкретно признается иностранный работник в целях уплаты НДФЛ:| Иностранный гражданин является: | Код в справке 2-НДФЛ |

|---|---|

| Резидентом РФ | 1 |

| Нерезидентом РФ | 2 |

| Высококвалифицированным специалистом, не являющийся налоговым резидентом РФ | 3 |

| Участником госпрограммы по переселению в Россию соотечественников, проживающих за границей, и не являющийся резидентом РФ | 4 |

| Беженецем — нерезидентом РФ | 5 |

| Работником, трудящимся в РФ на основании патента | 6 |

Поле «Гражданство (код страны)»

Здесь укажите числовой код страны, гражданином которой является ваш иностранный работник, в соответствии с Общероссийским классификатором стран мира (Постановление Госстандарта России от 14.12.2001 N 529-ст ). К примеру, если ваш работник является гражданином Республики Беларусь, то в поле «Гражданство (код страны)» укажите код «112».Поле «Код документа, удостоверяющего личность»

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 800 350-81-94 (консультация бесплатно), работаем круглосуточно.

Как правило, в данном поле ставится код «10» — «Паспорт иностранного гражданина». Все коды и их значения вы найдете в Приложении № 1 к Порядку, утв. Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@.Поле «Адрес места жительства в Российской Федерации»

В этом поле указывается полный адрес, по которому иностранный работник зарегистрирован в РФ по месту жительства или по месту пребывания.Поле «Код страны проживания»

Тут нужно указать код страны постоянного проживания иностранного работника в соответствии с Общероссийским классификатором стран мира.Поле «Адрес»

В данном поле пропишите адрес вашего трудового мигранта в стране постоянного проживания. Адрес указывается в произвольной форме и допускается использование букв латинского алфавита.Если вы заполняете справку 2-НДФЛ на работника, трудящегося в РФ на основании патента

Если налоговая инспекция подтвердила право на уменьшение агентского НДФЛ на сумму фиксированных авансов, то в справке 2-НДФЛ сумма таких авансов отражается в разделе 2 «Общие суммы дохода и налога по итогам налогового периода» по строке «Сумма фиксированных авансовых платежей».Также в справке 2-НДФЛ нужно отразить номер и дату уведомления, подтверждающего право на уменьшение, и код ИФНС, выдавшей это уведомление. И не забудьте поставить код уведомления – «3».

Остались вопросы? Бесплатная консультация по телефону:

8 800 350-81-94Круглосуточно

Гтд польша цифровой код в счет фактуре. Код страны россия для налоговой декларации

Для заполнения некоторых документов как россиянам, так и гражданам других стран необходимо знать коды гражданства, чтобы вписывать их в соответствующие графы. Неправильное заполнение официальных бумаг влечет за собой штрафные санкции. Физическое лицо, будь то иностранец или гражданин России, являясь налогоплательщиком, обязано знать все необходимые коды для справки 2-НДФЛ.

Всю необходимую информацию для оформления налоговых документов можно найти в специальном общероссийском классификаторе, включающем идентификационные наборы символов для всех государств мира (сокращенное название ОКСМ).

Вне зависимости от того, является ли местом вашей постоянной регистрации Россия, Украина, Беларусь или другая страна, заполняя налоговые бланки и другие документы, связанные с трудовой деятельностью и получением доходов, вы должны знать все необходимые коды, ОКИН, гражданства и т. п. Пока они не будут вписаны в соответствующие графы, документ будет считаться недействительным, так как не даст полную исчерпывающую информацию о вас.

Российским гражданам в справке 2-НДФЛ понадобится указать кодовое сочетание цифр, присвоенных РФ. Оно пишется в пункте 2.5 второго блока документа, именующегося «Данные о гражданском лице». В ОКСМ Российской Федерации присвоен номер 643. Его и нужно вписать в указанную выше графу.

Статус лица без гражданства не освобождает вас от обязанности вписывать в справку данные, фиксируемые в классификаторах. В документ такому лицу нужно внести информацию о стране, которая выдала ему бумагу, удостоверяющую личность. и можно скачать здесь.

Далее, продолжая работать со справкой, следует повторить номер из пункта 2.5, но уже в строке 2.9. Следом указывается подробный адрес, где живет тот, на кого заполняется документ. Если речь идет об иностранном гражданине, вписывается не российская временная прописка, куда осуществлялась регистрация, а данные о месте проживания иностранца на родине, код которой он указывает, беря его в общероссийском классификаторе. Для удобства строчку можно заполнять как кириллическими символами, так и латиницей.

Особенности оформления справок для иностранных граждан

Гражданином какой бы страны вы ни числились, оформляясь на работу в Российской Федерации, вы становитесь на учет в налоговой службе.

На трудоустроенных иностранных граждан распространяется законодательство РФ, которому они обязаны неукоснительно следовать.

Получив статус налогоплательщика, вы становитесь обладателем ИНН. Если данная аббревиатура актуальна и в вашей родной стране, в НДФЛ указываются оба ИНН. Иностранному работнику разрешается писать свои личные данные латинскими буквами. К примеру, обладатели гражданства Молдовы могут вносить имя и фамилию так, как принято у них на родине. Это не будет считаться ошибкой. Важно, чтобы данные справки соответствовали данным заграничного паспорта и других документов.

В 2-НДФЛ фигурируют код и адрес РФ, а также код и адрес страны проживания.

Таблица кодов государств, большой процент граждан которых работает в России.

| № | Государство | Код цифрами | Код буквами | |

| Альфа2 | Альфа3 | |||

| 1. | Россия | 643 | RU | RUS |

| 2. | Абхазия | 895 | AB | ABH |

| 3. | Азербайджанская Республика | 031 | AZ | AZE |

| 4. | Армения | 051 | AM | ARM |

| 5. | Беларусь | 112 | BY | BLR |

| 6. | Грузия | 268 | GE | GEO |

| 7. | Украина | 804 | UA | UKR |

| 8. | Казахстан | 398 | KZ | KAZ |

| 9. | Киргизия | 417 | KG | KGZ |

| 10. | Молдова | 498 | MD | MDA |

| 11. | Таджикистан | 762 | TJ | TJK |

| 12. | Туркмения | 795 | TM | TKM |

| 13. | Узбекистан | 860 | UZ | UZB |

То есть в отношении РФ все должны в графе, посвященной кодировке, писать «643», а ниже, в графе «Код страны проживания», — код страны гражданства. Если это Белоруссия, указывают «112», граждане Украины пишут «804», Армении — «051», физическое лицо, основной страной которого является Кыргызстан, должно написать «417».

Таким образом, в документ вносится информация о гражданстве вставшего на учет налогоплательщика. Иногда у бухгалтеров возникает вопрос, что делать с лицами, которые не являются гражданами ни одной страны. Для них актуален код 999.

Полный можно скачать здесь.